갑오년 청말띠의 해를 맞아 국내 금융권은 그 어느 때보다 역동적인 한 해가 예상된다. 우리금융 민영화에다 대형 증권•보험사들이 줄줄이 매물로 나오면서 금융권 전반의 판도 변화를 예고하고 있다. 주요 금융그룹의 수장을 비롯한 경영진이 교체된 후 맞는 첫해라는 점도 대대적인 변화를 짐작게 하는 대목이다. 새해를 맞아 올 한해 금융산업의 주요 화두와 판세를 짚어본다. [편집자주]

|

최대 금융그룹인 우리금융이 해체 수순을 밟으면서 국내 금융권도 지각 변동에 들어갔다.

지난해에 이어 올해 금융권의 가장 큰 화두는 인수•합병(M&A)이 될 전망이다. 우리은행은 물론 현대와 대우 등 대형 증권사와 보험사가 줄줄이 매물로 나오면서 주요 금융그룹의 판도 변화를 예고하고 있다.

금융그룹 간 경쟁의 양상도 달라질 것으로 보인다. 그동안 은행 위주의 덩치 키우기 시대가 저물고, 비은행 부문에서 어떻게 새로운 성장동력을 발굴하느냐가 금융그룹의 판도를 좌우할 핵심 경쟁력으로 떠오를 전망이다.

◇ 신 4대금융그룹 체제로…지방은행도 3국 시대

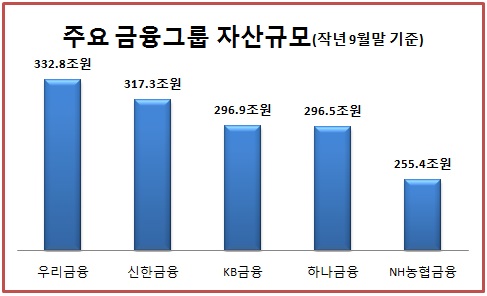

우리금융 민영화와 함께 국내 금융권은 신(新) 4대 금융그룹 체제로 정비되고 있다. 우리투자증권을 접수한 NH농협금융이 우리금융 대신 4대 금융그룹의 자리를 꿰찰 것으로 보인다. 2008년 KB금융이 지주회사로 전환하면서 만들어진 우리, 신한, 하나, KB금융의 4대 금융지주 체제가 막을 내리게 되는 셈이다.

NH농협금융은 농협이 신용•경제사업 분리와 함께 금융지주회사로 출범한 지 2년 만에 4대 금융그룹에 새롭게 이름을 올렸다. 현재 NH농협의 자산규모는 255조 원 수준으로 4대 금융그룹과는 차이가 있다.

하지만 우리투자증권 등 3개사를 인수하면 288조 원대로 올라서면서 신한금융(317조 원)과 KB금융(296조 원), 하나금융(296조 원) 등을 바짝 뒤쫓게 된다. 특히 증권부문은 독보적인 1위로 올라선다. NH농협증권과 우리투자증권을 합하면 자산만 35조 원을 넘어서면서 27조 원 수준인 대우증권을 크게 따돌리게 된다.

경남, 광주은행의 매각과 함께 지방은행도 3국 시대를 열었다. BS금융은 경남권, JB금융은 전남권, DGB금융은 경북권을 대표하는 맹주로 떠올랐다. 반면 한국SC와 씨티은행 등 외국계 은행은 잇단 구조조정으로 지방은행만도 못한 중소형 은행으로 쇠락의 길을 걷게 될 전망이다.

◇ 올해 화두도 M&A…우리은행•카드가 판세 좌우

올해도 금융권의 핵심 화두는 M&A다. 우리은행과 카드는 물론 동양과 현대, 대우증권 등 대형 증권사와 LIG손해보험 등 보험사들이 새 주인을 기다리고 있다.

과거에도 M&A가 기존의 금융 판도를 바꾸는 결정적인 계기로 작용했다. 신한금융은 조흥은행과 LG카드를 인수하면서 국내 대표 금융그룹으로 자리매김했다. 만년 4위권을 떠돌던 하나금융도 지난해 외환은행을 접수하면서 명실상부한 4대 금융그룹으로 뛰어올랐다.

올해도 우리은행과 카드를 누가 인수하느냐에 따라 독보적인 1위 금융그룹이 나올 수도 있다. 특히 우리은행은 인수 매력이 떨어진다는 평가가 많긴 하지만, 매각이 성사되면 이에 따른 파장은 상당할 것으로 보인다. 대우와 현대증권 역시 증권업계 1위와 4위권 매물이라는 점에서 파급효과가 만만치 않을 전망이다.

올해 M&A시장의 가장 큰 손은 KB금융이 될 전망이다. KB금융은 외환은행과 ING생명보험에 이어 우리투자증권까지 3년 연속 대형 M&A에 실패하면서 막다른 골목으로 내몰렸다. 다른 금융그룹들은 일단 M&A에 따른 통합과 안정화에 주력할 것으로 보이지만, 의외의 복병으로 등장할 가능성도 있다.

◇ 덩치보다는 수익성…비은행부문이 핵심 경쟁력

금융그룹간 경쟁의 포인트도 달라지고 있다. 기존엔 은행과 덩치가 최우선 순위였다면 이젠 비은행 부문과 수익성으로 초점이 이동하고 있다. 실제로 현재 국내 주요 금융그룹들의 주된 수익원은 은행이다. KB금융은 은행의 비중이 90%가 넘고, 나머지 금융그룹도 80% 안팎이다. 포트폴리오가 가장 잘 갖춰진 신한금융도 60%이상 은행에 의존하고 있다.

문제는 저성장•저금리 기조가 본격화하면서 예대마진 위주의 은행산업 자체가 내리막길을 걷고 있다는 점이다. 이에 따라 비은행 부문의 경쟁력 강화가 최대 과제로 떠오르고 있다. 특히 증권부문은 투자은행(IB)과 기업금융을 비롯한 직접금융 시장의 최첨병으로서 갈수록 위상이 높아질 것으로 보인다.

그런 면에서 농협금융은 우리투자증권 인수와 함께 그룹의 경쟁력을 한 단계 업그레이드할 수 있는 절호의 기회를 잡았다. 특히 농협중앙회의 경제사업과 연계한 시너지도 만만치 않을 전망이다. KB금융도 현대나 KDB대우증권 인수에 사활을 걸 것으로 보인다.

신한금융은 카드를 비롯한 안정된 포트폴리오를 바탕으로 당분간 국내 금융그룹을 선도할 것으로 보인다. 비은행 부문의 경쟁력이 고만고만한 하나금융은 외환은행과의 화학적 통합과 함께 외환은행의 글로벌 네트워크를 어떻게 활용하느냐에 따라 경쟁력이 좌우될 전망이다.

임일섭 우리금융경영연구소 금융분석실장은 “올해는 금융권의 이합집산과 함께 새로운 수익원이 가장 큰 화두가 될 것”이라면서 “해외시장을 비롯해 누가 새로운 성장동력을 잘 발굴하느냐에 따라서 앞으로 경쟁력이 갈릴 것”이라고 설명했다.