신동빈 롯데그룹 회장의 '뉴롯데' 구상에서 롯데카드가 빠진다. 롯데그룹이 롯데카드 매각 방침을 공식화하면서다.

롯데카드는 그룹 내 다른 계열사와 시너지가 돋보이지만 금융자회사를 금지한 공정거래법에 따라 어쩔 수 없이 매각 결정을 내린 것으로 풀이된다.

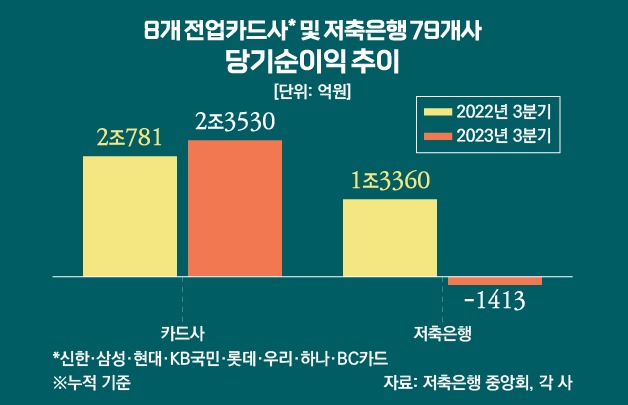

다만 롯데카드가 제값을 받을 수 있을지는 미지수다. 잇단 가맹점 수수료 인하로 수익성이 갈수록 나빠지고 있어서다. 인수 후보론 우리금융이 벌써 유력하게 거론된다.

◇ 신 회장 애정 듬뿍…롯데 계열사 시너지 높아

롯데카드의 전신은 지난 1989년 설립된 동양크레디트카드다. 동양크레디트카드는 1995년 아메리칸익스프레스카드의 한국 내 영업권을 인수한 뒤 동양카드로 상호를 변경한다. 이후 동양그룹은 2002년 할부금융과 신용카드 부문으로 회사를 분할한 뒤 신용카드 사업부를 롯데그룹에 매각한다. 내년에 롯데카드 인수자가 정해지면 17년 만에 새로운 주인을 맞는 셈이다.

롯데그룹은 인수 후 카드사업에 공을 많이 들였다. 특히 신동빈 회장은 경영에 참여한 이후 꾸준히 카드사업에 대한 애정을 보여왔다. 신 회장은 1997년 롯데그룹 부회장 취임 후 카드업 라이선스를 받기 위해 역량을 집중했다. 롯데의 주축인 유통업과 시너지를 기대하고, 카드업 진출을 추진했지만 끝내 신규 설립은 실패로 돌아갔다. 결국 동양카드를 인수해 롯데카드를 설립하면서 금융업에 진출했다.

이후 롯데그룹은 카드업을 공들여 키웠다. 롯데그룹의 품에 안기기 전 동양카드는 시장점유율이 1%에도 못 미치는 업계 막내였다. 하지만 지금은 10.8%(2017년 이용실적 기준)까지 올랐다. 롯데카드의 성장 비결은 신 회장의 의도대로 롯데 계열사와 시너지다. 실제로 롯데카드의 총매출 중 17%가량은 롯데 계열사에서 발생한다.

공정거래법에 따라 어쩔 수 없이 롯데카드를 매각할 수밖에 없는 상황에서도 호텔롯데나 롯데물산 등을 통한 내부인수설이 거론된 이유도 다른 계열사들과 끈끈한 유대관계 때문이다. 그러다 보니 롯데그룹이 롯데카드를 매각할 경우 그룹 내 끼칠 영향이 적지 않다는 우려도 있다.

다만 롯데그룹은 그룹 내 시너지의 한축인 통합 멤버십 서비스를 롯데카드 내 사업부로 운영하다가 지난 2015년 롯데멤버스로 독립법인화 한 바 있다. 업계에선 당시 결정이 롯데카드 매각을 염두에 둔 포석이었다는 분석을 내놓고 있다. 롯데카드를 외부로 매각하더라도 그룹 내 멤버스 서비스엔 지장이 없도록 하려는 조치라는 설명이다.

◇ 수수료 인하 등으로 수익성 악화…몸값 얼마나

이제 롯데그룹 입장에선 롯데카드의 몸값을 최대한 끌어올려야 하는 과제가 남았다. 최근 정부가 수수료 추가 인하를 추진하는 등 카드시장의 수익성이 계속 나빠지고 있어 여건은 좋지 않다.

롯데지주가 가지고 있는 롯데카드의 지분(93.78%)의 장부가격은 약 1조원이다. 여기에 미처분이익잉여금이 1조4000억원가량 쌓여있어 몸값은 더 높아질 전망이다.

업계에선 원활한 매각을 위한 구조조정 가능성도 거론하고 있다. 롯데카드의 임직원 수는 지난 2010년 1522명에서 지난해 1693명으로 11.23% 늘었다. 이 기간 영업이익은 2252억원에서 1032억원으로 반토막이 났으며, 영업이익률도 17.12%에서 5.23%로 낮아졌다. 지난해 연간 급여로만 882억원을 지출했다.

롯데그룹 내외부에서 구조조정의 필요성은 언급되지만 롯데카드는 감원은 없을 것이라고 강조하고 있다. 김창권 롯데카드 대표도 "임직원들의 삶이 불안해지지 않을 최적의 인수자를 찾아 고용 안정과 처우 보장이 될 수 있도록 모든 역량을 동원해 노력하겠다"며 "근거 없는 소문에 흔들리지 말고 중심을 잡아달라"고 당부했다.

◇ 지주사 전환 우리금융, 유력 인수후보 거론

롯데카드가 매물로 나오면서 벌써 인수후보군도 거론되고 있다. 가장 유력한 곳은 우리금융이다.

아직 지주사 체계를 갖추지 못한 우리금융은 지주사 전환이 끝나면 롯데카드를 인수할 여력이 생긴다. 현재 우리은행은 은행법을 적용받아 자기자본의 20%만 출자할 수 있다. 하지만 지주사로 전환하면 지주회사법에 따라 130%까지 출자할 수 있어 최대 7조원가량 인수자금을 확보할 수 있다.

다만 잇단 가맹점 수수료 인하 등으로 카드시장의 불황이 길어지고 있는 만큼 수조원에 이르는 매각 대금은 가장 큰 걸림돌이 될 전망이다.

현재 우리은행은 지주사 전환을 통해 우리카드와 우리종합금융 등 7개 자회사를 지주회사로 이전할 예정이다. 문제는 이전이 끝나더라도 우리금융 내 은행 비중이 90%를 웃돈다는 점이다. 수익 구조가 절대적으로 은행에 치우친 만큼 비은행부문 확대가 필수적이라는 게 업계 안팎의 분석이다.

특히 지난해 우리카드의 점유율은 8.7%로 7개 전업카드사(비씨카드 제외) 중 6위에 불과하다. 만약 우리금융이 롯데카드를 인수한 뒤 우리카드와 합병한다면 수치상으로 현대와 국민카드를 제치고 신한과 삼성카드에 이어 단숨에 업계 3위로 올라설 수 있다.