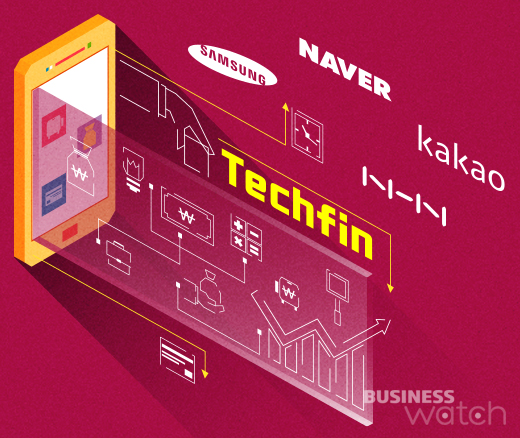

"기존 은행에게 가장 강력한 경쟁자는 제3 인터넷전문은행, 핀테크기업이 아닌 대형 간편결제 회사가 될 것입니다."

은행업계 관계자들에게 자주 듣는 얘기다. 다음달 오픈뱅킹 서비스가 핀테크기업 등에도 확대될 예정인 가운데, 오픈뱅킹 서비스 참여를 선언한 간편결제 사업자가 은행의 최대 경쟁자로 떠오를 것이라는 전망이다.

오픈뱅킹에 참여를 선언한 카카오페이, 네이버페이, 페이코 등 간편결제 회사들은 이미 성장세를 구가하고 있다. 향후 조회와 이체 등 은행의 가장 기본적인 업무를 수행하는 등 서비스를 확장하면 성장세에 탄력을 받을 것이란 전망이다.

◇ 오픈뱅킹 앞두고 세 키우는 간편결제 3강

12일 업계에 따르면 카카오페이, 네이버페이, 페이코 등 이른바 ‘간편결제 3강 사업자’는 오는 12월18일 오픈뱅킹 서비스 도입을 앞두고 고객을 끌어모으기 위한 마케팅을 적극 펼치고 있다.

카카오페이는 최근 '예약충전' 기능을 사용할 경우 한명에게 1000만원, 1000명에게 1만원을 지급하는 이벤트를 올해말까지 진행한다.

예약충전이란 원하는 날짜에 원하는 금액을 카카오페이와 연결된 은행계좌에서 카카오페이 포인트로 자동으로 충전하는 기능을 말한다. 은행으로 따지자면 자동이체나 다름없다.

네이버페이의 경우 네이버페이와 은행 계좌를 연동할 경우 500원, 네이버페이에 계좌 등록 후 첫 송금시 1000원, 5만원이상 충전시 2% 즉시 적립 등의 이벤트를 진행하고 있다.

페이코는 충전 시 포인트 추가적립 등의 이벤트는 진행하고 있지 않지만, 최근 현금처럼 이용이 가능한 ▲KEB하나은행의 하나머니 ▲KB국민카드의 포인트리 ▲우리은행의 위비꿀머니 ▲롯데카드의 L.POINT 등으로도 충전이 가능토록 했다. 특히 하나머니와 L.POINT의 경우 충전시 2%가 추가 적립된다.

이처럼 주요 간편결제사들이 적극적인 마케팅을 통해 충전고객을 모집하는 것은 다음달 오픈뱅킹 확대를 앞두고 고객을 확보하기 위함으로 풀이된다.

금융위원회에 따르면 총 146개 핀테크기업이 다음달 오픈뱅킹에 참여하겠다고 선언했다. 그리고 이들 중 대표적인 곳이 카카오페이, 네이버페이, 페이코, 토스 등 대형 핀테크기업이다.

이들 기업이 오픈뱅킹서비스 제공자로 참여하게 되면 계좌조회, 이체 등 사실상 대출을 제외한 은행의 소매금융 기능을 소화할 수 있게 된다. 대출의 경우도 신용등급 조회서비스 제공을 기반으로 타 금융기관 대출 연계 서비스를 제공하고 있어 사실상 은행의 모든 소매금융 부분을 커버할 수 있게 되는 셈이다.

특히 네이버페이를 운영하는 네이버의 경우 오픈뱅킹을 기점으로 금융업으로 세를 확장하겠다는 의사를 내비치고 있다.

네이버는 지난 1일 네이버 파이낸셜 주식회사를 출범시킨 이후 네이버페이 서비스 사업부문을 네이버 파이낸셜로 승계했다. 금융업으로 사업영역을 확장시키겠다는 의지를 보인 셈이다.

은행 한 관계자는 "카카오의 경우 카카오뱅크는 물론 카카오의 IP를 활용한 금융연계 상품을 꾸준히 내놓는 등 금융과 밀접한 관계를 이미 맺어온 상황"이라며 "주목할 만한 곳은 네이버다. 네이버가 파이낸셜 법인을 세워 보험, 증권 등으로 세를 확장할 예정인 것으로 알고 있다"고 말했다.

이어 "구체적으로 네이버는 경우 중국 알리바바의 앤트파이낸셜을 벤치마킹하려고 하는 것으로 알고 있다"고 덧붙였다.

이와 관련 앤트파이낸셜은 알리페이의 모회사로 단순결제 뿐만 아니라 보험 등으로 사업을 확장했다.

◇ 은행 "강한 상대가 온다"

오픈뱅킹을 앞두고 간편결제 사업자들이 적극적인 의지를 내비치자 은행들은 경계하고 있다. 당장 수수료 수익이 줄어들고 은행의 사업영역을 잠식할 것이란 이유에서다.

그간 은행은 간편결제 사업자에게 펌뱅킹(기업과 금융회사간의 계약을 통해 이뤄지는 일종의 인터넷뱅킹) 방식으로 수수료를 받아 왔다.

예를 들어 A은행고객이 B간편결제 회사로 포인트를 충전하려 할 경우 이 포인트를 고객의 계좌에서 B간편결제 회사의 계좌로 이체하고 B간편결제 회사는 고객에게 포인트를 지급한다. 은행은 이 과정에서 이체 수수료를 간편결제 회사에게 받는다.

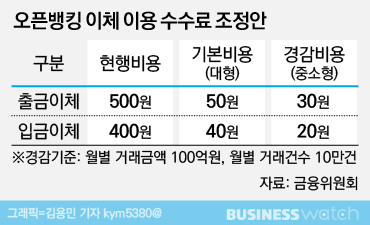

그간 이 수수료는 출금이체의 경우 500원, 입금이체의 경우 400원 수준이었으나 내달 18일부터 기존 수수료의 10% 수준으로 인하된다. 금융위원회가 오픈뱅킹도입을 통해 핀테크기업의 경쟁력을 제고하기 위해서는 수수료를 낮출 필요가 있다는 판단을 내렸기 때문이다.

이에 따라 기본 출금이체 비용은 50원, 입금이체 비용은 40원으로 90% 가까이 줄어들게 되며 중소형 핀테크 기업의 경우 출금이체 30원, 입금이체 20원 등으로 수수료가 하향조정된다.

수수료가 90% 가량 인하되면 간편결제 사업자로서는 더할나위 없는 사업확장의 기회가 온 셈이다.

특히 간편결제시장은 매년 폭발적인 성장세를 보이고 있다. 금융감독원에 따르면 간편결제를 통한 결제 이용건수와 결제금액은 2016년 8억5800만건‧26조8800억원에서 지난해 23억7700만건‧80조1450억원 3배 이상 늘어났다.

이에 따라 은행들은 지난해 약 1000억원 가량의 수수료 수익을 간편결제 사업자와의 계약을 통해 올렸을 것으로 분석된다. 반면 내달 오픈뱅킹이 확대 도입되면 시장이 커져도 수수료 자체가 하향조정된 만큼 수수료 수익이 최대 90% 가까이 줄어들게 것으로 은행 관계자들은 보고 있다.

은행 관계자는 "간편결제 사업자는 좀 더 싸게 서비스를 공급할 수 있게 돼서 좋지만 은행입장에서는 관련 수수료 수익이 줄어들게 되는 셈"이라며 "간편결제 사용자가 늘어난다 하더라도 수수료 감소폭이 크다보니 이를 상쇄할 수 는 없을 것으로 보인다"고 분석했다.

은행은 이들 간편결제 사업자들이 진행하는 고액 충전을 유도하는 마케팅도 우려할 점이라고 꼽는다.

고객이 간편결제 서비스에서 충전을 할때마다 수수료 수익을 거둘 수 있지만, 고액으로 한번에 충전해 사용할 경우 수수료 수익이 줄어들게 되는 것이 첫번째 이유다.

더불어 대다수 고객이 요구불예금과 같은 금액을 은행에 예치하는 것이 아니라 간편결제 사업자의 포인트로 사전에 적립할 경우, 은행의 평잔 보유금액이 줄어들 수 있다는 점도 경계하고 있다.

은행 관계자는 "그간 은행업계를 둘러싼 환경이 빠르게 변화했지만 결국 주거래 고객의 이탈이 심하지는 않았다"며 "이번 역시 주거래 고객이 이탈하지는 않겠지만, 여러 측면에서 봤을때 은행의 지표상에 부정적인 요인이 될 것으로 우려되는 부분이 있다"고 전했다.

이어 "은행역시 오픈뱅킹서비스 도입과 함께 각종 혜택을 고객에 돌려드리기 위한 마케팅을 펼치고 있는데, 이는 타 은행에 고객을 뺏기지 않겠다는 의중 보다는 타 업권에 뺏기지 않겠다는 의중이 더욱 강하다"고 덧붙였다.