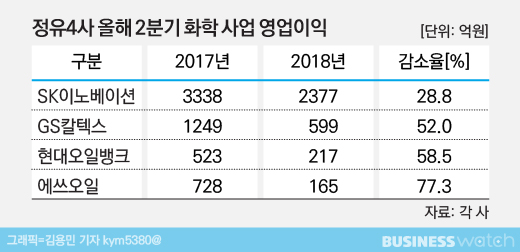

그런데 정유사들이 화학 사업에 공을 들이지만 정작 올해 2분기 실적은 예년만 못합니다.

정유4사(SK이노베이션·GS칼텍스·S-OIL·현대오일뱅크)의 화학 부문 영업이익은 지난해 2분기와 비교해 20% 이상 감소했습니다.

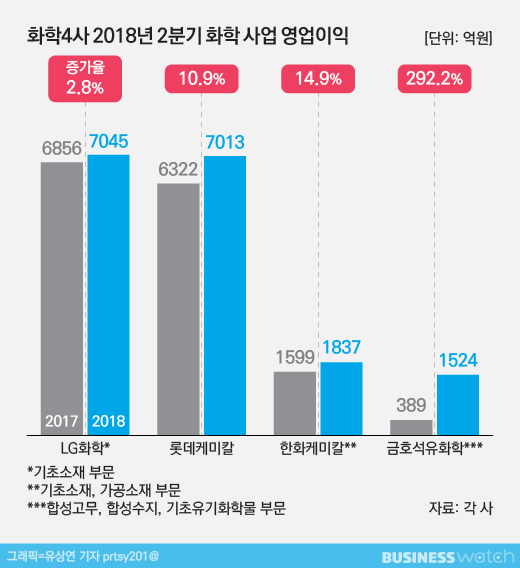

하지만 화학사업을 전문으로 하는 기업은 다른 모습을 보입니다. LG화학과 롯데케미칼, 한화케미칼, 금호석유화학의 화학 사업 실적은 모두 전년 동기 대비 성장했습니다.

같은 화학 사업을 하는데도 정유사와 화학사의 실적이 왜 다른 지는 사업구조를 봐야 알 수 있습니다.

우선 정유사는 합성섬유 중간 원료인 파라자일렌(PX)을 생산·판매하는 식으로 화학 사업을 합니다. PX는 정유를 정제하고 남은 나프타를 나프타 분해설비(NCC)나 아로마틱(BTX) 설비에 넣고, 여기에서 만들어진 중간원료를 설비에 연계된 PX공정에 투입해 만듭니다.

국내 정유사들은 BTX 설비를 주로 사용하는데요, 같은 규모라면 NCC가 돈을 더 들여야하기 때문입니다.

단순 비교이긴 한데요. SK인천석유화학은 넓은 범위의 BTX 설비인 PX 설비를 지어 제품 130만톤을 생산하는데 지난 2012년 1조6000억원을 투자했습니다.

GS칼텍스가 2021년까지 짓기로 한 NCC(에틸렌과 폴리에틸렌(PE) 생산규모 각각 70만톤, 50만톤)는 2조6000억원을 투자하는 만큼 단순히 투자비용을 비교하면 BTX가 더 저렴합니다.

김은진 화학경제연구원 수석연구원은 "정유사들에게 정제공정 하단에 BTX 및 PX 생산공정을 더 하는 것이(NCC를 짓는 것보다) 더 손쉬운 방법이기 때문"이라고 말했습니다.

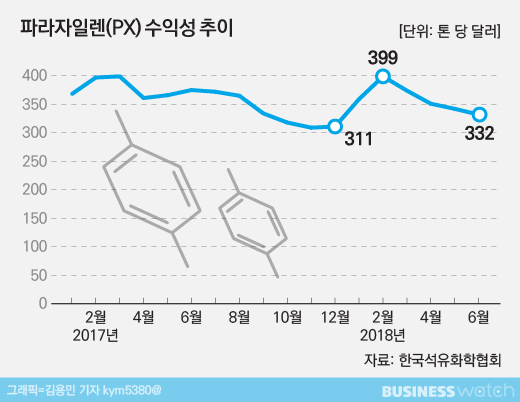

문제는 정유사들이 생산하는 PX 시황이 좋지 않다는 점입니다. 한국석유화학협회에 따르면 정유사들의 PX 톤당 마진이 6월말 332달러로 연초(359달러) 대비 8.1% 가량 줄었습니다. 지난해 상반기와 비교해 봐도 수익성이 감소했음을 알 수 있습니다.

국내 PX 전체 수출량의 90%를 차지하는 중국의 수요가 줄어든게 영향을 미쳤습니다. PX를 토대로 폴리에스터 섬유의 주원료인 고순도 테레프탈산(PTA)을 만드는 중국 공장들이 대거 정기보수에 들어가 구매를 줄인 결과입니다.

화학사들도 나프타를 가지고 화학 제품을 생산하고 있지만 NCC 덕분에 '석유화학의 쌀'로 불리는 에틸렌을 만들 수 있는게 장점입니다.

NCC는 에틸렌을 포함해 올레핀 계열 화학 제품을 생산한다면 BTX는 에틸렌이 아닌 PX 등 아로마틱 계열 제품을 만듭니다.

에틸렌은 값비싼 화학 제품에 두루 사용돼 화학사들이 수익을 얻기 좋습니다. 즉, 정유사들이 PX를 생산해 단순 판매하는 것에 비해 화학사들은 에틸렌으로 여러 화학 제품을 만들며 돈을 법니다.

금호석유화학은 NCC가 없습니다. 그럼에도에틸렌 부산물로 합성고무, 합성수지 등을 만들어 판다는 점에서 다른 화학사와 전략이 비슷합니다.

사실 정유사들도 NCC를 통해 여러 고부가 화학 제품을 만들고 싶은 욕심이 없는 건 아닙니다. 다만 기존 화학사들을 자극할 수 있고 본업인 정유 사업이 있는 만큼 돈이 많이 드는 NCC를 굳이 만들지 않았습니다.

이런 이유로 정유 4사 중 SK이노베이션만 자회사 SK종합화학을 통해 NCC를 유일하게 보유하고 있습니다.

하지만 정유사들이 NCC 설비를 미룰 수는 없게 됐습니다.

최근 시추기술 발달로 셰일 오일에서 뽑아낸 원유 생산량이 늘고 있습니다. 정유사들은 원유 가격이 올라야 제품 가격도 올라 돈을 버는 구조인데요. 셰일 오일에서 추출한 원유가 늘면서 유가가 떨어지면 아무래도 신경이 쓰일 수밖에 없습니다.

실제 미국은 원유 생산량이 늘고 있습니다. 미국 에너지정보청(EIA)에 따르면 이달 셋째주 미국 원유 생산량은 하루 1100만 배럴로 사우디, 러시아와 동일합니다. 3개 국가에서 세계 원유 수요의 30%를 담당합니다.

내년엔 하루 평균 1180만 배럴을 생산해 미국이 세계 1위 생산국에 등극할 것이란 전망이 나오는 만큼 정유사들의 걱정이 근거가 없지는 않습니다.

더욱이 전기자동차가 확대되며 석유 수요 자체가 줄어들 가능성도 정유사가 화학 사업을 의식한 이유입니다. 화학사업 비중을 높여 사업 영역을 넓히면 외부 환경 변화에 더 유연하게 대처할 수 있겠죠.

그래서 정유사들은 잇따라 NCC 설비로 에틸렌을 만들려 합니다. 연초 GS칼텍스는 에틸렌과 PE를 생산하는 설비를 건설할 계획을 발표했고 최근 투자규모를 2조6000억원으로 확정했습니다. 현대오일뱅크는 2조7000억원을 투자해 플라스틱 소재에 쓰이는 올레핀과 폴리올레핀(PO) 생산 설비를 짓는 계획을 올해 5월 발표했습니다.

S-OIL은 총 5조원 이상을 투입해 올레핀을 만들고 PE, 폴리프로핀렌(PP)을 생산하는 시설을 짓겠다고 지난 22일 밝혔습니다. 계획대로라면 2023년이면 모든 정유사가 NCC를 보유하게 됩니다.