금융투자업계 관계자들에게 최근 몇 년간 가장 두각을 나타내고 있는 국내 금융그룹을 물어보면 대다수가 미래에셋그룹을 첫손에 꼽는데 주저함이 없습니다. 그만큼 눈에 띄게 압도적인 성과를 내고 있다는 뜻이겠죠. 작년 말 미래에셋그룹의 정기 임원 승진자 수가 전년 대비 무려 34% 넘게 늘어난 141명에 달했다는 게 이를 증명합니다.

펀드 열풍의 장본인으로 국내 자본시장의 대표적인 성공신화 주인공으로 우뚝 섰다가 인사이트펀드 수익률 급락과 더불어 한순간에 자본시장의 천덕꾸러기 신세로 롤러코스터를 탔던 미래에셋. 힘겨운 성장통을 이겨내고 다시 '잘나가는' 이유가 궁금해졌습니다. 미래에셋의 양대축으로 각각 증권업계와 자산운용업계에서 거인으로 군림하는 미래에셋대우와 미래에셋자산운용의 행보를 쫓다 보면 뭔가 나오지 않을까요.

먼저 자기자본 기준 국내 1위 증권사 미래에셋대우를 보죠. 작년 실적만 놓고 보면 지난 2015년 미래에셋이 대우증권을 인수한 건 '신의 한 수'라고 봐야 할 것 같습니다. 2분기에 국내 증권사로는 유일하게 분기 순이익 3000억원을 달성했고, 3분기까지의 실적을 고려할 때 지난해 업계 최초로 연간 순익 1조원을 달성한 것이 거의 확실시됩니다. 관련 기사☞ 미래에셋대우 '질주 후 숨고르기'…세전순익 1조는 무난

여타 증권사들과 마찬가지로 사상 유례없는 '동학개미운동'에 힘입어 위탁매매(브로커리지) 수수료가 급증한 덕분이기도 하지만 그에 못지않게 주목할만한 게 있습니다. 어느 한 쪽으로 크게 쏠리지 않고 균형이 잘 잡힌 사업구조입니다. 지난해 3분기 수익 비중을 보면 위탁매매수수료 39.6%, 운용손익 29.2%, 기업금융 수수료 11.3%, 이자손익 10.2%, 금융상품판매 수수료 9.7% 등으로 실제 위탁매매 수수료를 제외한 다른 비즈니스에서도 골고루 돈을 벌어들인 것을 확인할 수 있습니다.

미래에셋자산운용으로 눈을 돌려 볼까요. 미래에셋운용이 운용업계에서 차지하는 절대적 위상은 미래에셋대우 이상입니다. 지난해 3분기에만 1300억원이 넘는 순익을 올려 경쟁사인 삼성자산운용(190억원), KB자산운용(145억원) 등과 차원이 다른 클래스를 자랑했죠. 운용자산(AUM) 20조원 이상 11개 운용사 가운데 나머지 10개 운용사 순익을 다 합쳐도 미래에셋운용 순익에는 못 미칩니다.

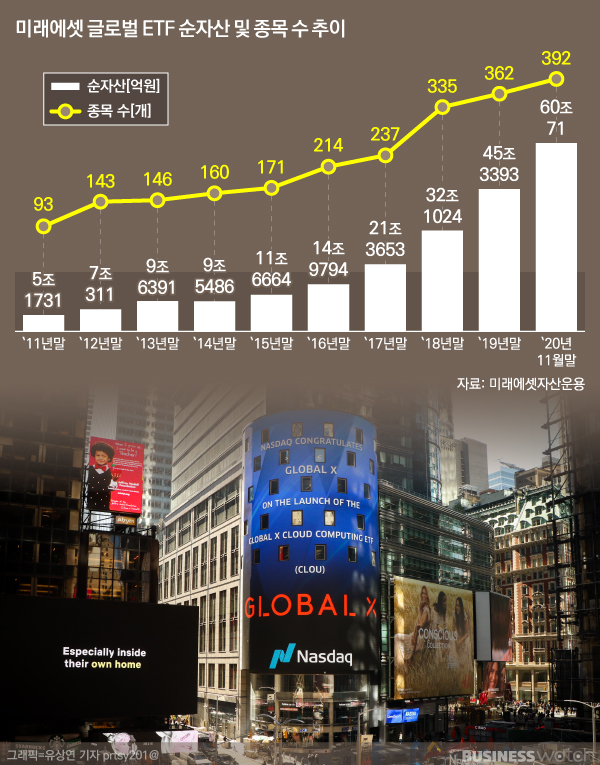

미래에셋생명 지분 추가 취득과 자회사 미래에셋캐피탈의 미래에셋대우 지분 추가 등으로 지분법 이익을 넉넉하게 거둬들인 데다 상장지수펀드(ETF)와 타깃데이트펀드(TDF), 연금 비즈니스 등에서도 쏠쏠한 수익을 벌어들인 덕분인데요. 미래에셋대우와 마찬가지로 다양한 사업모델을 갖추고 있어 좀처럼 약점이 눈에 띄지 않습니다. 이를 바탕으로 작년 3분기까지의 누적 순이익은 이미 2000억원을 넘어섰습니다. 분기 기준 또는 이전 회계연도 4분기 합산 수치와 비교해도 사상 최고치입니다.

업권의 성격이 다르다 보니 두 회사의 사업 영역 역시 차이는 있지만 추구하는 본질은 궤를 같이 합니다. 바로 도전과 혁신이죠. 박현주 미래에셋 회장이 창업 초기부터 지금까지 늘 강조하는 부분이기도 합니다. 미래에셋 하면 떠오르는 글로벌 비즈니스가 대표적입니다. 금융투자업계에서 미래에셋만큼 해외 비즈니스 개척과 투자에 적극적인 곳은 찾아보기 어렵습니다. 때로는 실패하고 거센 비난 여론에 시달리기도 했지만 이에 굴하지 않고 한 우물을 판 덕분에 지금은 자타 공인 국내 최고 수준의 글로벌 비즈니스 자산과 역량을 갖춘 회사로 인정받고 있죠.

그 결실은 미래에셋대우와 미래에셋운용의 성과로 고스란히 나타납니다. 미래에셋대우 해외법인은 2019년 1709억원의 세전 순익을 기록하며 국내 증권사 최초로 연간 세전 순익 1000억원을 돌파했고 지난해 2분기에도 세전 순익 588억원으로 분기 최고치를 새로 썼습니다. 동남아에서 두드러진 성장세를 보이는 베트남과 인도네시아에서 선두권 증권사로서의 입지를 다졌고 금융 선진시장인 홍콩에서도 글로벌 투자은행(IB)으로서 맹활약하고 있죠.

그룹 출범 초기부터 해외 공략의 선봉장을 맡아 벌써 해외 진출 경력만 17년째를 맞는 미래에셋운용은 이제 어엿한 글로벌 운용사로 성장했습니다. 금융감독원에 따르면 작년 6월 말 기준 법인과 사무소를 모두 포함한 국내 운용업계 전체 해외 지사 중 거의 4분의 1이 미래에셋운용 소속입니다. 이들이 지난해 3분기까지 벌어들인 세전이익은 705억원으로 전년도 해외 법인 연간 이익 674억원을 이미 넘어섰습니다.

지난해 11월 말 기준 전 세계 36개국에서 펀드를 판매하고 있고 해외 현지에서 설정·판매하고 있는 펀드 개수는 300개가 넘습니다. 미래에셋이 운용 중인 자산 202조원 중 절반이 넘는 110조원이 해외 투자 자산이죠. 2018년에는 미국 ETF 운용사 글로벌 X를 인수해 해외 시장 공략에 더 강한 드라이브를 거는 중입니다. 내로라하는 미국, 유럽 운용사 등과 어깨를 나란히 하면서 순자산 기준으로 전 세계 ETF 운용사 중 16위까지 치고 올라갔습니다.

증권과 운용을 포함해 미래에셋그룹이 지난해 해외에서 벌어들인 이익은 불과 2년 전보다 100% 넘게 늘어난 것으로 추정됩니다. '서학개미'라는 신조어가 나올 정도로 국내 투자자의 해외 투자가 활발해진 현 상황을 감안할 때 어찌 보면 글로벌 비즈니스에서 독보적인 지위를 확보한 미래에셋이 성과를 못 내는 게 더 이상한 일일지도 모릅니다.

글로벌 시장 개척과 더불어 시대의 변화를 염두에 둔 혁신에서 비롯돼 미래에셋이 그룹 차원에서 오랜 기간 공을 들여온 연금 비즈니스도 지금은 중장기 수익원으로서 확고히 자리 잡은 모습입니다. 퇴직연금과 개인연금을 합친 미래에셋대우의 연금자산은 증권업 최초로 15조원을 돌파했고 개인형퇴직연금(IRP) 적립금도 2조원을 웃돌고 있습니다.

미래에셋운용은 개인연금과 퇴직연금 수탁고 모두 업계 1위로 전체 연금펀드 시장 점유율이 25%에 달합니다. 미래에셋운용은 투자자의 은퇴 예상 시기를 염두에 두고 투자자산 비중을 알아서 조절해주는 펀드 상품인 TDF 시장에서도 선두를 달리고 있습니다. 그야말로 금융투자업계 내 연금 비즈니스는 미래에셋이 꽉 잡고 있다고 해도 과언이 아닙니다.

그간의 노력이 실적으로 결실을 맺는 가운데 때마침 그룹을 둘러싼 커다란 골칫거리도 해결됐습니다. 지난해 말 미국 내 호텔 인수 계약과 관련해 중국 안방보험(현 다자보험)과 벌이던 법적분쟁에서 승리한 것이죠. 소송 결과에 따르는 계약금만 해도 6400억원에 이르고 패소 시 해외 비즈니스에도 상당한 타격이 불가피한 터라 미래에셋그룹으로서도 긴장할 수밖에 없던 상황. 이번 승리로 계약금을 온전히 돌려받는 동시에 해외 비즈니스 불확실성에 대한 회사 안팎의 우려도 말끔히 털어냈습니다.

연초부터 또 다른 좋은 소식도 들려옵니다. 미래에셋운용이 2005년부터 무려 6번의 도전 끝에 기획재정부 연기금투자풀 주간운용사 자리를 따낸 겁니다. 거듭된 실패로 구겨졌던 자존심을 회복한 것은 물론이거니와 금융투자업계의 미래 주요 먹거리로 간주되는 외부위탁운용(OCIO) 시장에서 강자로서의 이미지를 각인시켰다는 점이 긍정적입니다. 관련 기사 ☞ 미래에셋운용, 6수 만에 31조 연기금투자풀 주간사 따냈다

이런 성과들을 정리하다 보니 미래에셋그룹에는 분명 운도 따라주는 것 같습니다. 하지만 운도 실력이라는 말이 있죠. 평소 기본 실력과 자질을 갖추는 것을 게을리하지 않고 동시에 지속적으로 혁신을 추구했기에 지금처럼 주어진 운을 기회로 살릴 수 있었다고 보는 게 맞을 겁니다. 물론 앞으로 미래에셋그룹이 현재의 기세를 이어갈지는 확신할 수 없습니다. 다만 지금까지 보여줬던 도전과 혁신의 초심을 잃지 않는다면 적어도 선두권에서 쉽게 뒤처지는 일은 없을 듯합니다.