#국민연금 수익률 쇼크 #문재인 정부 들어서 수익률 추락 #CIO 장기부재로 인한 수익률 저조 #내 노후 어찌 맡기나

가뜩이나 국민연금을 둘러싼 걱정이 많은 때인데 저조한 기금운용수익률이 나오면서 분위기가 더 뒤숭숭해졌다.

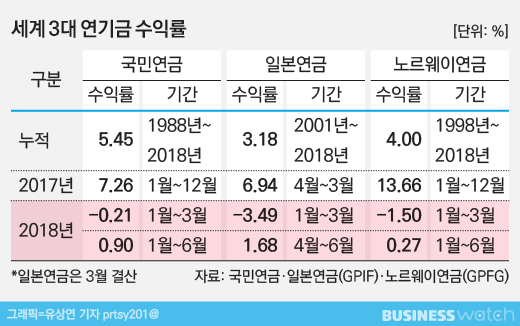

국민연금이 지난 28일 발표한 올해 상반기(1월~6월) 운용수익률은 형편 없는 게 사실이다. 자산의 5분의1에 해당하는 124조원을 투자하는 국내 주식부문에서 –5.3%의 수익률을 기록했고, 전체 자산(638조) 수익률도 0.9%에 그쳤다. 이런 추세로 간다면 올해 연간 기준으로 약 1.47% 수준의 수익률이 예상된다.

국민연금은 국민들이 낸 납부액(보험료)과 이 돈을 굴려서 얻는 운용수익 두 바퀴로 굴러간다. 그래서 상반기와 같은 수익률이 계속된다면 국민들은 앞으로 더 많은 돈을 내야하거나 적게 받을 수밖에 없다. 여기까지는 팩트다.

국민연금은 수익률을 안정적으로 확보하기 위한 대안을 지속적으로 모색하고 중장기 수익률을 끌어올리기 위해 더 많은 노력을 해야 할 의무가 있다. 문제는 국민연금의 상반기 수익률을 둘러싼 과도한 우려와 그로부터 파생되는 비생산적인 얘기들이다.

대표적으로 국민연금의 수익률 부진을 1년 이상 이어진 기금운용본부장(CIO) 공백에서 찾거나 정권의 책임으로 돌리거나 스튜어드십코드 반대 논리로 활용하는 움직임 등이다. 그렇다면 기금운용 책임자가 멀쩡하게 있고 정권도 바뀌지 않고 스튜어드십코드와 같은 책임있는 투자를 이행하고 있는 다른 연기금의 올해 상반기 수익률은 어떨까. 자산규모 기준으로 국민연금과 함께 세계 3대 연기금으로 꼽히는 곳은 일본 공적연금(GPIF)과 노르웨이 정부연기금(GPFG)이다.

일본 연금도 지난해(2017년 4월~2018년 3월) 국내 주식부문 15.66% 수익률을 바탕으로 연간 6.94%를 기록했다. 노르웨이 연금 역시 주식부문 19.44%의 수익률을 기반으로 연간 13.66%라는 역대 세 번째로 높은 수익률을 찍었다.

세 나라 연금은 분기나 반기, 연간 단위로만 보면 어느 시점엔 마이너스로 떨어지기도 하고 어느 상황에선 기록적인 수익률을 거두기도 하지만 궁극적으로 추구하는 것은 장기 수익률이다.

◇ 단기수익률 연연 말고 장기철학 가져야

그래서 잦은 주식 매매 전략을 취하기보다는 투자기업과 생산적 대화를 통해 기업가치 제고를 유도하는 길을 선택하고 있다. 당장 눈에 띄진 않더라도 장기적인 관점에서 기업가치 상승의 과실을 공유하는 것이 변덕스런 시장 흐름에 휘둘리지 않는 길이기 때문이다.

그러한 노력 중 가장 대표적인 흐름이 스튜어드십코드(SC)와 책임투자(RI)다. 100년 뒤를 생각하는 재정 목표를 가진 일본 연금, 언젠가는 고갈될 석유를 팔아서 번 돈으로 미래세대의 노후자금을 저축하고 투자하는 노르웨이 연금. 이 두 곳은 국민연금보다 먼저 스튜어드십코드와 책임투자에 적극 나서면서 초장기투자자, 유니버설 오너로서의 활동을 보여주고 있다.

이들 나라에선 우리처럼 올 상반기 연금 수익률이 지난해보다 곤두박질 쳤다고 비상이 걸렸다는 식의 질책은 하지 않는다.

국민연금은 오히려 단기수익률을 좇는 투자전문가를 멀리하고, ‘6개월 수익률이 좋지 않다’는 지적에도 의연하게 대처해야한다. 국민연금이 국민들의 노후생활 안전판 역할을 충실히 하기 위해선 장기적인 투자 철학을 가지고 자산을 배분해야 한다.

다가올 국정감사에서 ‘국민연금의 저조한 수익률을 지적하겠다’고 벼르는 국회의원이 있다면 생각을 고쳐먹는 게 좋다. 오랫동안 묵혀둔 연금 지배구조 개편 문제 등 연금의 독립성과 투명성을 높이는 숙제에 조금이라도 시간을 더 쏟아붓는 게 국민들의 노후에 도움을 주는 길이다.