# 지난 4월 결혼한 4년차 직장인 박시원 씨(30세, 가명)는 그동안 연말정산에 대해 별다른 관심이 없었다. 부모님은 소득이 있어 인적공제 대상이 아니었고 보험료나 의료비를 지출한 적도 없어서 연 13만원의 표준세액공제만으로 끝났다.

그런데 결혼 후 아내와 함께 재테크 계획을 세우다가 연말정산에서 세액을 환급 받을 기회가 많다는 사실을 알게 됐다. 연금과 보험, 청약통장에 가입하면 납입한 금액의 일부를 돌려 받을 수 있다는 점, 신용카드 공제와 부양가족 인적공제도 누구 앞으로 몰아주느냐에 따라 절세 효과가 달라진다는 점도 파악했다.

신혼부부가 연말정산에서 세금을 조금이라도 더 돌려받으려면 각종 공제 규정을 부부의 실생활에 맞춰보고 최적의 절세 포인트를 찾아야 한다. 신혼부부가 챙겨야 할 연말정산 재테크 비법을 살펴봤다.

| ▲ 그래픽/변혜준 기자 jjun009@ |

# 연금저축으로 최대 132만원 환급

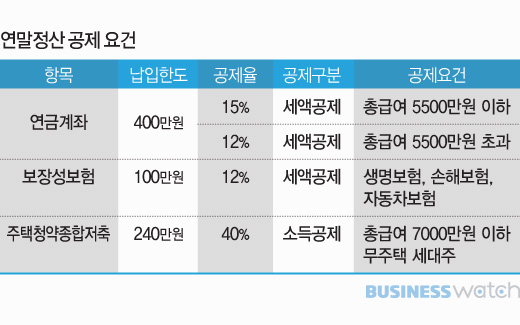

갓 결혼한 직장인에게 최고의 절세 상품은 연금저축이다. 노후를 대비하기 위해 연금저축에 가입하면 납입액의 상당부분을 연말정산에서 환급 받을 수 있다. 1년간 공제 받을 수 있는 납입액 한도는 400만원이다.

연금저축 상품에 월 34만원씩 납입해서 400만원의 한도를 채우면 15%의 세액공제를 통해 60만원을 돌려받게 된다. 소득세의 10%가 붙는 지방소득세를 포함하면 총 66만원의 절세 효과가 있다. 연봉에서 비과세 소득을 뺀 총급여가 5500만원을 넘는 직장인은 세액공제율 12%를 적용해 48만원의 소득세를 환급 받을 수 있다.

총급여가 각각 5500만원 미만인 맞벌이 부부라면 연금저축을 통해 연간 800만원(각각 400만원)을 납입할 수 있고 이를 통해 132만원까지 돌려 받을 수 있는 셈이다. 만약 연금 납입액이 공제한도를 넘는다면 다음 해로 이월해 공제 받는 것도 가능하다.

# 보험료는 분산 가입해야 유리

보험료는 직장인들이 가장 많이 이용하는 공제 항목이다. 보장성보험에 가입하면 연 100만원까지 공제가 적용된다. 월 단위로 계산하면 8만3000원까지 납입할 경우 최대의 절세 효과가 발생한다. 공제율은 12%로 실제 돌려받을 수 있는 세액은 최대 12만원이다.

공제 대상은 보장성 보험으로 의료비를 보상 받는 실손보험, 신혼집 화재보험, 자동차보험 등이다. 다만 저축성 보험은 세액공제 대상이 아니며, 국민연금과 건강보험 등 4대 보험료는 보장성 보험과 별도로 전액을 공제 받을 수 있다.

맞벌이 부부가 함께 보험에 가입할 경우 보험료 공제한도를 감안해 납입액을 설정하는 게 유리하다. 예를 들어 남편이 월 9만원짜리 실손보험에 가입해 연 100만원 한도를 채웠다면 자동차보험이나 화재보험은 아내가 납입해 한도를 분산하는 것이다.

# 청약저축으로 96만원 소득공제

내 집을 마련하지 못한 신혼부부는 청약저축이 안성맞춤이다. 주택청약종합저축에 가입하면 연 240만원의 40%까지 공제 받을 수 있다. 매월 20만원씩 납입해 240만원 한도를 모두 채우면 총 96만원을 소득에서 공제 받게 된다.

다만 연금저축이나 보험료처럼 세액공제 방식이 아니라 소득에서 차감하는 점을 유의해야 한다. 예를 들어 과세대상 소득이 1000만원인 직장인이 매월 10만원씩 총 120만원을 청약저축에 납입했다면 48만원을 차감한 952만원이 과세표준이 되고 여기에 소득세율(6~40%)을 곱해 세액을 확정한다.

청약저축 소득공제 대상은 총급여가 7000만원 이하인 무주택 세대주이며 유주택자와 세대원인 직장인은 공제 받을 수 없다. 맞벌이일 경우 월급이 더 많은 배우자가 세대주로 신고하고 청약저축을 통해 공제 받는 게 유리하다.

| ▲ 그래픽/변혜준 기자 jjun009@ |

# 고소득 배우자가 부양하라

배우자의 부양가족을 옮기는 방법도 절세의 한 방법으로 꼽힌다. 예를 들어 아내가 결혼 전 부양가족으로 인적공제를 받았던 어머니를 남편의 부양가족으로 등록하는 것이다. 연간 소득이 100만원 이하인 처남이나 처제, 시동생이나 시누이도 부양가족으로 공제 받을 수 있다. 다만 60세 이상이거나 20세 이하의 나이 요건을 충족해야 한다.

공제 한도는 1인당 150만원이며 부양가족이 70세 이상인 경우에는 경로우대 공제를 통해 100만원의 혜택이 추가된다. 부양가족 중 장애인은 200만원, 한부모는 100만원, 부녀자는 50만원의 추가공제 혜택이 있다.

부양가족 공제는 소득이 많은 배우자가 받아야 절세효과가 더 크다. 만약 남편의 소득세 과세표준이 5000만원이면 24%의 세율을 적용하기 때문에 100만원을 공제할 경우 24만원을 환급 받는다. 하지만 아내의 과세표준이 4000만원이면 15%의 소득세율을 적용하므로 똑같이 100만원을 공제 받아도 실제 감면액이 15만원에 불과하다.

# 저소득 배우자가 신용카드 써라

연말정산 공제는 소득이 많고 세금도 많이 내는 배우자에게 몰아주는 게 유리하지만 신용카드와 의료비는 오히려 소득이 적은 배우자가 사용하는 게 낫다. 총급여의 일정 비율을 넘게 써야 하는 '문턱' 규정이 있기 때문이다.

신용카드 공제는 총급여의 25%를 넘게 써야만 적용된다. 남편의 총급여가 4000만원이면 신용카드로 1000만원 이상만 사용하면 공제를 받지만 아내의 총급여가 6000만원일 경우에는 사용액이 1500만원을 넘어야 한다. 이런 경우에는 가급적이면 남편의 신용카드로 부부의 생활비를 사용하는 게 유리하다.