| ▲ 그래픽/김용민 기자 kym5380@ |

식품회사들이 잇달아 지주회사 전환을 추진하고 있습니다. 샘표, 크라운제과, 오리온, 매일유업 등 올해만 4개 식품회사가 지주회사로 전환했거나 추진 중입니다. 식품회사들이 한꺼번에 지주회사로 전환하는 것은 '우연'일까요?

◇ 내년 지주사 '문턱' 높아져

지난 22일 오리온과 매일유업은 같은 날 이사회를 열었습니다. 인적분할 승인을 받기 위해서죠. 한 달 전엔 크라운제과가 기업분할을 위한 이사회를 열었죠. 인적분할은 지주회사 전환의 신호탄입니다. 인적분할 뒤 공개매수와 현물출자 등의 과정을 거치면 지주회사 체제가 확립됩니다.

연말에 식품회사들이 한꺼번에 지주회사로 전환하려는 것은 우연이 아닙니다. 내년 초부터 지주사 전환이 불가능해질 수 있어 '막차'를 타기 위해 몰리고 있는 것으로 분석됩니다.

공정거래위원회는 내년 초부터 '독점규제 및 공정거래에 관한 법률'(이하 공정거래법) 상 지주회사 자산 요건을 1000억원에서 5000억원 올릴 계획입니다. 공정거래법상 지주회사 울타리에 들지 못하면 각종 세제혜택을 받지 못하게 되죠.

전문가들은 "세제혜택 없이 지주사로 전환할 기업은 없다"고 단언합니다. 공정위는 당초 올 9월부터 지주사 문턱을 높이려 했는데, 지주사 전환을 추진했던 샘표 등 중견업체들이 반발하면서 한 차례 미뤘습니다.

샘표가 간신히 지주사로 전환하는 것을 본 중견업체들은 시간이 얼마 남지 않았다는 것을 직감한 듯 합니다. 내년부터 높아진 지주사 문턱에 걸린 것이 뻔해졌죠. 현재 지주사 전환을 추진 중인 오리온홀딩스(자산 3290억원), 크라운해태홀딩스(2221억원), 매일홀딩스(1929억원)의 자산은 모두 5000억원에 미치지 못합니다.

식품업체뿐 아니라 휴온스와 일동제약 등 중견 제약회사들도 올해 지주회사로 전환했습니다. 지주사행 막차를 타기 위해 중견 기업들이 서두르고 있는 것이죠. 실제로 올 1~9월 지주사 전환 기업은 22곳으로, 1999년 지주사 제도가 도입된 이후 가장 큰 폭으로 늘었습니다.

◇ 한 푼 안 쓰고 지배력 강화

지주사에 어떤 혜택이 주어지기에, 기업들이 막차라도 타려고 애쓰는 것일까요? 지주사 전환을 추진하는 기업들이 내세우는 명분은 지배구조 투명성입니다. 오리온과 매일유업도 보도자료를 통해 "기업 지배구조 투명성을 높이고, 책임 경영체제를 실현하게 됐다"고 설명했습니다. 맞는 말입니다. 정부는 지배구조 투명성을 위해 기업들에게 지주사 전환을 권장하고 있습니다.

이게 전부일까요. 기업들이 공개하진 않지만, 지주사 전환의 숨은 의도가 있습니다. 바로 대주주 지배력 강화입니다. 지주사 전환 기업은 '인적분할-공개매수-현물출자'라는 지주사 전환 '공식'을 거치게 되는데, 이 과정에서 대주주 지배력이 높아집니다.

인적분할은 기존 회사 주주들이 지분율대로 신설 법인의 주식을 나눠 갖는 것을 말합니다. 오리온을 예를 들어보겠습니다. 오리온홀딩스(지주사)와 오리온(사업회사)의 분할비율은 0.3420333 : 0.6579667. 오리온 100주(10%)를 보유한 주주가 있다면, 분할비율에 따라 오리온홀딩스 34주(10%)와 오리온(사업회사) 주식 66주(10%)를 받게 됩니다.

| ▲그래픽/김용민 기자 kym5380@ |

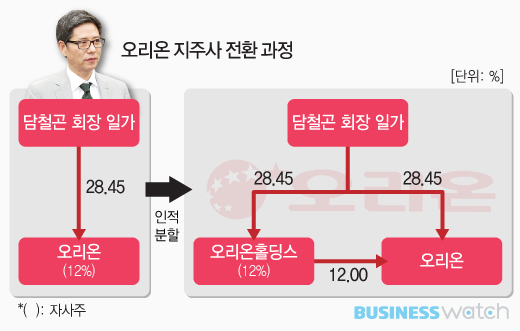

오리온 대주주 담철곤 회장도 마찬가지입니다. 담 회장과 이화경 부회장 등 총수 일가는 현재 오리온 170만9168주(28.45%)를 보유하고 있습니다. 회사가 오리온홀딩스와 오리온(사업회사)으로 분할되면, 담 회장 일가는 오리온홀딩스 58만4592주(28.45%)와 오리온(사업회사) 112만4576주(28.45%)를 받게 됩니다.

이때 오리온이 보유한 자사주 72만4905주(12%)가 놀라운 힘을 발휘하게 됩니다. 오리온홀딩스가 보유한 자사주에도 오리온(사업회사) 72만4905주(12%)가 주어지기 때문입니다. 자사주가 오리온홀딩스와 오리온을 이어주는 연결고리가 된 셈입니다. 지주사 전환에서 자사주를 '마법'이라 표현할 정도입니다.

오리온홀딩스가 자사주 마법으로 오리온(사업회사) 지분 12%를 확보했다고, 지주사 전환이 끝난 것이 아닙니다. 현행 공정거래법상 지주회사는 상장 계열사의 지분 20% 이상을 보유해야합니다. 오리온홀딩스는 8%의 오리온(사업회사) 지분이 더 필요한 것이죠.

다음 시나리오는 오리온홀딩스의 공개매수입니다(여기부턴 전망이니, 참고만 하셔도 됩니다). 시장에서 오리온(사업회사) 주식을 공개적으로 사겠다고 선언하는 것이죠. 하지만 주식 매입대금으로 돈을 쓰지는 않을 겁니다. 오리온홀딩스는 증자를 통해 새 주식을 발행한 뒤, 오리온홀딩스와 오리온(사업회사)의 주식을 교환할 가능성이 높죠. 현물출자이자 주식교환입니다.

담 회장 일가가 공개매수에 나설 가능성이 높습니다. 담 회장 입장에선 오리온(사업회사)보다 오리온홀딩스 지분이 더 필요하기 때문이죠. 지주사 지분만 확보하면, 전체 계열사를 지배할 수 있으니까요. 반면 일반 투자자는 공개매수에 불참할 확률이 높습니다. 투자자 입장에서 지주사보다 사업회사의 투자가치가 더 높기 때문입니다. 결국 담 회장 일가는 한 푼도 쓰지 않고 지배력을 높일 수 있게 되는 셈입니다.

얼마 전 지주사로 전환한 샘표도 분할 직전 자사주 30.4%(135만85주)를 보유했고, 현재 지주사로 전환중인 매일유업도 자사주 7.2%(97만6368주)를 가지고 있습니다. 매일유업도 오리온과 같은 방식으로 지주사 전환과정에서 자사주 마법이 일어날 것으로 예상됩니다.

아직 이해가 안 되는 분이 계신다면, 이 기사('지주회사 마법' 어떻게 이뤄지나)를 한 번 읽어보길 추천합니다.

◇ 편법 개정안 발의

지주사 전환이 대주주에 유리하다보니 편법이란 지적도 나오고 있습니다. 기업 총수들이 지배구조 투명화라는 명분을 앞세워 지주사 전환을 지배력 강화 수단으로 악용하고 있기 때문입니다.

법 개정 움직임도 일어나고 있습니다. 지난해 김기준 새정치민주연합 의원이 인적분할시 자사주를 미리 처분할 것을 의무화하는 공정거래법 개정안을, 또 같은 당 박영선 의원도 인적분할 시 자사주에 배정되는 분할신주에 대해 과세하는 개정안을 각각 발의했습니다. 기업들이 지주사행 막차를 타기 위해 서두를 수밖에 없는 상황인 것이죠.

하지만 LG, SK, CJ 등 162개 대기업이 지주사로 이미 전환했습니다. 무엇을 위해 그물코를 촘촘하게 짜고 있을까요. 대어를 놓치고 치어만 그물에 걸리지 않을까하는 아쉬움이 남을 뿐입니다.