지난해 국내 배터리 3사의 성적표가 엇갈렸다. LG에너지솔루션과 삼성SDI는 연간 최대 실적을 거뒀지만, SK온은 작년 4분기 기대했던 흑자 전환 달성에 실패했다.

SK온은 흑자 전환 시점을 2024년으로 다시 제시했다. 작년부터 이어지고 있는 시장 성장세에 힘입어 덩치를 계속 키우면서, 올해는 수익성 개선 활동도 적극적으로 전개할 계획이다. 이를 통해 성장성과 수익성, 두 마리 토끼를 모두 잡아 내년에는 반전을 꾀하겠다는 그림이다.

방긋 웃은 LG엔솔·삼성SDI

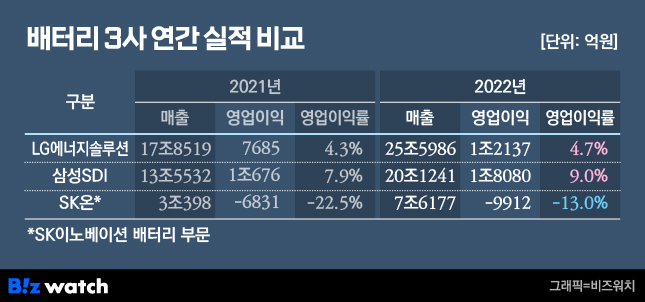

8일 국내 배터리 3사의 지난해 실적 발표를 종합하면 SK온 홀로 수익성이 떨어졌다. 작년 SK이노베이션 배터리 사업(SK온) 매출은 7조6177억원으로 전년 대비 두 배 이상 덩치를 키웠으나, 영업손실액은 전년(6831억원) 보다 3000억원 이상 늘어난 9912억원에 달했다.

이에 비해 LG에너지솔루션의 지난해 연간 매출은 25조5986억원으로 전년 대비 43.4% 성장했다. 같은 기간 영업이익은 57.9% 증가한 1조2137억원이었다. 영업이익률도 4.7%로 0.4%P(포인트) 개선됐다. 삼성SDI는 작년 매출 20조1241억원, 영업이익 1조8080억원으로 전년 대비 각각 48.5%, 69.4% 성장했다. 영업이익률은 9%로 국내 배터리 3사 중 가장 수익성이 높았다.

이에 대해 SK온은 "OEM들과의 판가 조정 등 손익 개선 활동을 지속했지만 글로벌 인플레이션으로 인한 원자재 가격 상승, 인건비 인상, 환율 상승 등 비우호적인 경영 환경이 지속되면서 손익이 악화됐다"며 "외부 환경적인 요인 외에도 미국과 헝가리 신규 가동 공장의 램프업(생산량 증대)이 계획 대비 더디게 진행돼 1조원에 가까운 영업손실을 시현했다"고 설명했다.

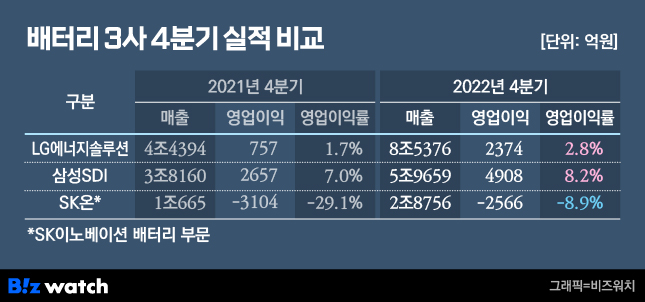

다만 4분기만 보면 3사 모두 전 분기 대비 수익성이 떨어졌다. 성과급 등 일회성 비용이 반영된 탓이다. LG에너지솔루션의 4분기 영업이익은 2374억원으로 전년 동기 대비 213.6% 늘었지만 전 분기와 비교하면 54.5% 감소했다. 삼성SDI는 일회성 비용 영향으로 전 분기 대비 13.3% 감소한 2251억원의 영업이익을 기록했다. 전년 동기 대비로는 84.7% 증가한 수준이다. SK온은 전 분기 대비 적자폭이 1200억원가량 늘어난 영업손실 2566억원을 기록했다. 해외 신규 공장 생산능력 증가에 따라 선행적으로 증가하는 고정원가 영향이다. 전년 동기와 비교하면 500억원 정도 손실 폭을 줄였다.

SK온 '흑자' 자신감 원천은

실적 부진에도 SK온은 희망적인 미래를 바라보고 있다. 최근 실적 발표 컨퍼런스 콜(전화회의)에서 SK온은 2023년 상각전영업이익(EBITDA) 흑자전환, 2024년 영업이익 흑자전환을 목표로 내걸었다.

올해 적극적인 수익개선 활동을 통해 현금창출능력을 향상시켜 EBITDA 기준 흑자를 달성하고, 내년에는 공장 안정화와 비용 최소화를 통해 영업이익까지 창출하겠다는 복안이다.

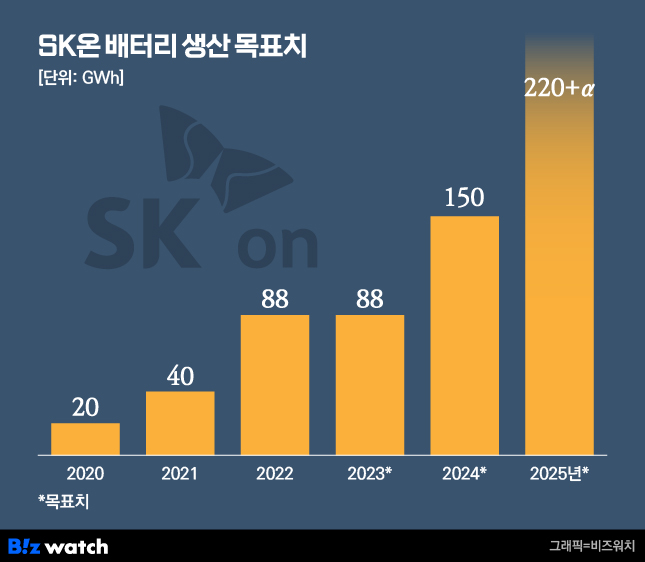

김경훈 SK온 최고재무책임자(CFO)는 "SK온은 내년 신설 공장이 많이 늘어나지만 기존 88기가와트시(GWh) 공장 안정화와 비용 최소화로 내년 흑자전환이 가능할 것"이라고 강조했다.

SK온은 LG에너지솔루션과 삼성SDI보다 뒤늦게 배터리 사업에 뛰어들었다. 상대적으로 시장 진입이 빠른 경쟁사들은 수율 및 공장 운영 안정화에 접어들었지만, SK온은 아직 정상 궤도에 오르지 못한 상태다. 결국 '시간'이 문제인 셈이다. SK온이 배터리 3사 중 유일한 적자 기업임에도, 내년 흑자 달성에 대한 자신감이 있는 이유다.

SK온은 미국의 IRA(인플레이션 감축법)도 수익성 개선에 긍정적인 영향을 미칠 것이라고 보고 있다. 올해부터 오는 2025년까지 SK온이 예상하는 수혜 금액은 약 4조원이다. 이는 미국 공장 예상 판매량에 근거해 SK온이 제시한 수치다.

여기 더해 오는 2025년 미국 내에서 본격적인 생산이 시작되면 수혜 규모가 더 커질 수 있다는 게 SK온 측 설명이다. 현재 SK온은 미국 완성차업체 포드와 합작법인 블루오벌SK를 통해 미국 켄터키주와 테네시주에 배터리 생산기지 3곳을 구축하고 있다. 이는 연간 총 129GWh 규모의 배터리를 생산하는 대규모 투자다. 현재 건설 중인 5개 공장이 완공되는 2025년 SK온의 배터리 생산규모는 220GWh가 넘을 것으로 예상된다.

SK온, 과감한 투자 뒤 '선택과 집중'

성장을 위한 투자도 지속한다. SK이노베이션의 올해 시설투자액(CAPEX) 10조원 중 7조원이 SK온 신증설 투자에 투입된다.

다만 공격적 투자가 지속되면서 SK이노베이션의 재무구조에는 부담이 되고 있다. SK이노베이션의 작년 부채규모는 매입채무 및 차입금 증가 등의 영향으로 전년 말 대비 13조9773억원 증가한 43조915억원에 달했다. 같은 기간 부채비율은 188%로 35%P 늘었다. 아울러 순차입금도 배터리 사업 증설을 위한 시설투자 영향으로 전년 말 대비 6조1019억원 증가한 14조5148억원을 기록했다.

이에 대해 김양섭 SK이노베이션 재무부문장은 "SK온 추가 투자자 유치 등 재무구조 개선 방안을 다양하게 검토 중"이라며 "이러한 노력들이 결실을 보게 되면 전년 대비 증가한 시설투자 지출 계획에도 불구하고 안정적으로 재무구조를 관리할 수 있을 것"이라고 말했다.

최근 SK온이 포드와 튀르키예 코치그룹과 손잡고 튀르키예에 건설하기로 한 배터리 합작법인 설립을 포기한 것도 경영 안정화를 위한 '선택과 집중'을 위한 것으로 풀이된다.

지난해 3월 SK와 포드, 코치그룹은 터키에 오는 2025년 배터리 공장을 설립하겠다고 밝힌 바 있다. 하지만 7일 코치그룹은 공시를 통해 "포드와 SK온, 코치홀딩스 간 비구속적인 업무협약이 상호 합의에 따라 종료됐다"고 공시했다.

이에 대해 업계에서는 SK온이 과한 확장보다는 내실 다지기에 돌입한 것으로 보고 있다. 업계 관계자는 "SK온은 수율 개선 등 기존 공장 운영 정상화에 사활을 걸어야 하는 상황"이라며 "이번 프로젝트 철회는 공격적인 확장보다는 그간 수립한 계획을 차질 없이 이행하는데 집중하겠다는 의지의 표현"이라고 말했다.