편의점 업계 1, 2위 경쟁 중인 GS25와 CU가 고성장을 이어가며 세븐일레븐·이마트24와의 격차를 벌려가고 있다. 매출 2위 CU와 3위 세븐일레븐의 격차는 2조5000억원이 넘는다. 매년 2000억원대 이익을 내는 GS25·CU와 달리, 세븐일레븐·이마트24는 적자 탈출이 목표다. 편의점 업계의 무게중심이 이젠 되돌리기 어려울 만큼 기울었다는 분석도 나온다.

1분기도 호조

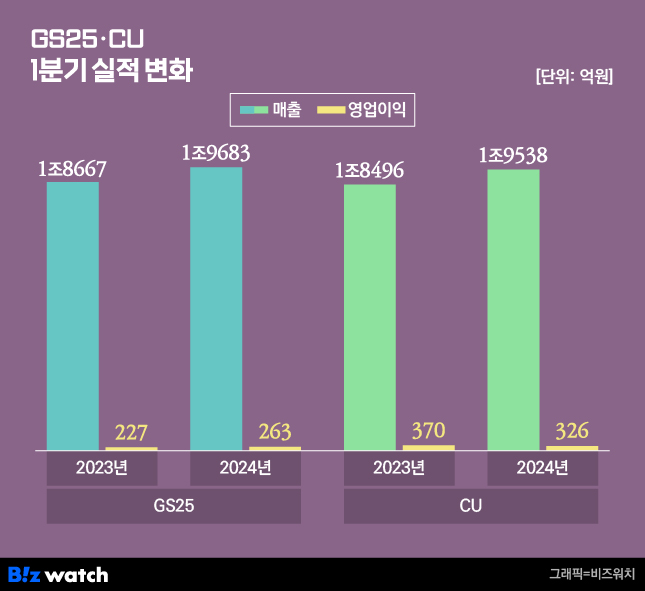

편의점 '빅 2'는 비수기인 1분기에도 호실적을 거뒀다. GS25(GS리테일 편의점 부문)는 매출 1조9683억원, 영업이익 263억원을 기록하며 매출 기준 업계 1위 자리를 지켰다. 매출은 전년 대비 5.4% 늘렸고 영업이익은 15.9% 성장했다. 고객 수가 전년 대비 2.4%나 줄었지만 객단가는 3.1% 늘어난 덕분이다.

점포 수 기준 업계 1위인 CU는 간발의 차로 매출 1위 탈환에 실패했다. 1분기 매출은 1조9538억원으로 GS25와 불과 145억원 차이다. 영업이익은 전년 대비 11.9% 줄어든 326억원에 그쳤지만 지난해 높은 영업이익에 따른 기저효과라는 설명이다.

양 사는 올해에도 연매출 8조원 돌파가 유력하다. GS25는 지난해 매출 8조2457억원을 기록했다. CU도 8조1948억원으로 8조원 고지를 넘어섰다. GS25가 2021년, CU가 2022년 각각 매출 7조원 고지를 밟은 데 이어 단숨에 8조원대 매출을 달성했다.

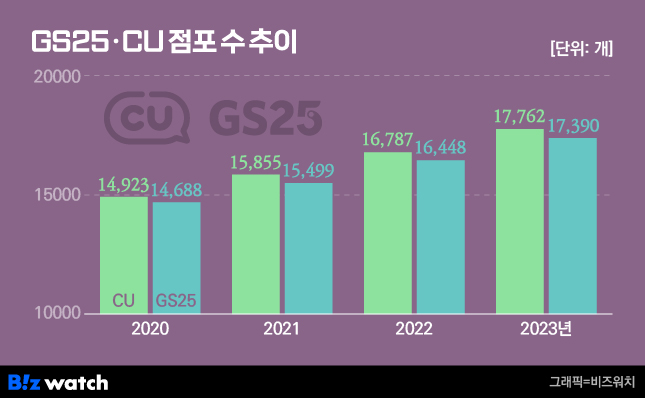

GS25와 CU가 브레이크 없는 성장을 이어가는 것은 꾸준한 출점 덕분이다. 국내 편의점 시장이 포화 상태에 이르렀다는 이야기가 나온 지 10년이 넘었지만 주요 브랜드들은 아직도 고속 출점을 이어가고 있다. 양 사는 지난 3년간 각각 연평균 924개의 점포를 늘렸다. 경쟁 브랜드로의 이전, 폐점 등을 고려하면 실제로는 연 1000개를 크게 웃도는 신규 점포를 내고 있는 셈이다.

이에 따라 2020년 1만4000여개였던 GS25와 CU의 점포 수는 지난해 1만7000개를 돌파했다. 이러 추세라면 오는 2026년 초엔 단일 브랜드 점포 수 2만개 시대가 열릴 것으로 보인다. 현재 5만8000개 수준인 일본의 편의점 수를 따라잡는 것도 머지 않았다.

'규모의 경제'는 없다

하지만 시선을 아래로 돌리면 상황이 달라진다. 꾸준히 우상향 중인 '빅 2'와 달리 세븐일레븐과 이마트24는 생존을 목표로 치열하게 경쟁 중이다. 코리아세븐은 지난해 매출 5조6918억원을 기록했다. 2022년 미니스톱을 인수하면서 4조원 초반대에 머물렀던 외형을 불리는 데 성공했다.

그러나 자세히 들여다보면 아쉬운 점이 많다. 미니스톱 인수 전인 2021년 코리아세븐의 매출은 4조2779억원이었다. 당시 미니스톱은 1조797억원의 매출을 기록했다. 양 사의 매출을 합하면 5조3576억원이다. 지난해 코리아세븐의 매출과 큰 차이가 없다.

반면 미니스톱 인수와 통합으로 수익성은 크게 훼손됐다. 2021년 16억원 흑자전환했던 영업이익이 인수 첫 해인 2022년엔 49억원 적자로 돌아섰다. 점포 통합에 박차를 가했던 지난해엔 551억원 적자를 기록했다. 세븐일레븐은 연내 통합 작업을 마무리하고 본격적인 시너지 내기에 나선다는 계획이지만 업계의 시선은 회의적이다.

이마트24의 고민은 더 깊다. 신세계그룹은 위드미 인수 당시 점포수 2500개를 손익분기점으로 봤다. 실제로 2000개 돌파 후엔 5000개로 목표를 상향했다. 하지만 점포 수 6500개를 돌파한 지금도 이마트24는 적자에서 벗어나지 못하고 있다. 최근엔 '믿었던 모기업' 이마트마저 부진에 빠지면서 출점 대신 부실점포 정리에 더 집중하는 모습이다.

특히 이마트는 지난해 말 인사에서 이마트와 이마트에브리데이, 이마트24의 대표를 한채양 대표가 겸직하도록 했다. 지난 4월에는 이마트에브리데이를 합병키로 했다. 오프라인 부문을 통합 운영하기 위한 행보다.

다만 업계에서는 대형마트, SSM과 타깃고객과 핵심 상품군이 달라 편의점업의 특성상 통합 시너지가 나기 어려울 것으로 보고 있다. 이마트가 편의점 부문을 CU, GS25 등과 경쟁시키기보다는 신규 출점이 어려운 이마트의 골목상권 침투를 위한 채널로 활용하려는 것이라는 분석이다. 일각에서는 이마트24 역시 합병 수순을 밟을 것이란 전망도 나온다.

업계 관계자는 "편의점 업계의 '독점 제품' 트렌드가 장기화하면서 PB 개발 능력에서 앞선 CU와 GS25가 세븐일레븐·이마트24와의 격차를 계속해서 벌리고 있다"며 "또다른 대형 M&A가 아니라면 지금의 구도가 이어질 것으로 예상된다"고 말했다.