유통·식품업계가 반려동물 용품 시장(펫 시장) 공략을 이어가고 있다. 이들은 과거 야심차게 펫 시장에 뛰어들었지만 좋은 성과를 내진 못했다. 하지만 시장 구조가 빠르게 변하며 새로운 기회가 열리고 있다. 업계에서는 시장 변화와 기업의 전략적 선택이 맞물린다면 경쟁 구도를 재편할 수 있다는 분석이 나온다.

◇ 펫 시장 잇따라 노크…성과는 지지부진

유통·식품업계가 펫 시장 공략에 나선 계기는 2010년 이마트의 반려동물 용품 브랜드 '몰리스펫샵' 론칭이 시작이다. 몰리스펫샵은 이전까지 국내 시장에 없었던 대형마트 주도 반려동물 용품샵으로 초기 인기몰이에 성공했다. 이마트는 론칭 3년만에 몰리스펫샵 점포를 20개까지 확대하는 등 투자를 이어갔다.

식품업계도 뛰어들었다. 식품업계는 가공식품 생산 중 발생하는 부산물을 펫 푸드로 만드는 사업모델을 선택했다. CJ제일제당이 2013년 '오프레시'를 론칭한 데 이어 동원F&B가 2014년 '뉴트리플랜'을 선보였다. 2017년에는 하림이 '하림펫푸드'를 설립하며 시장에 진출했다. 이후 빙그레와 GS리테일도 2018년 펫 푸드 사업에 뛰어들었다.

성과는 좋지 못했다. 시장 진입만 했을 뿐 펫 시장에 적합한 전략을 세우지 못했다. 국내 기업들은 상품을 마케팅 포인트로 잡고 대형마트 등 전통 유통망을 적극 활용했다. 하지만 펫 시장 소비자들의 높은 수입제품 의존도와 동물병원 중심 유통망을 간과했다.

국내 반려동물 사료 시장은 로얄캐닌, 마즈, 네슬레 등 외국 기업이 장악하고 있다. 용품 시장도 상황은 비슷하다. 이들은 시장 초기부터 동물병원과 소규모 전문점 등 오프라인을 중심으로 유통망을 넓혔다. 높은 마진율을 적용해 수의사와 유통업자가 초보 반려인에게 자사 제품을 추천하도록 유도해 시장을 장악했다. 대체재가 적었던 만큼 한 번 유입된 소비자들은 같은 브랜드 제품을 꾸준하게 사용했다.

신규 사업자인 국내 기업은 이런 시장 구조를 깨지 못했다. 동원에프앤비 뉴트리플랜은 지난해까지 매출 1000억 원 달성을 목표로 했지만 실제 성과는 200억 원대에 그쳤다. 하림펫푸드는 지난해 전년 대비 91.5% 증가한 약 198억 원의 매출을 기록했지만 영업손실 28억 원을 내며 적자를 벗어나지 못했다. CJ와 빙그레는 수익성을 이유로 시장에서 철수했다. 이마트 몰리스펫샵은 성장이 정체되며 한때 매각설에 휘말리기도 했다.

◇ 시장 변화 속 기회 있어…"경쟁 구도 재편될 것"

하지만 업계에서는 펫 시장을 둘러싼 경쟁은 이제부터가 진짜 시작이라고 보고 있다. 시장 성장과 함께 구조에 변화가 일어나고 있어서다. 유통·식품업계가 시장을 포기할 수 없는 이유다.

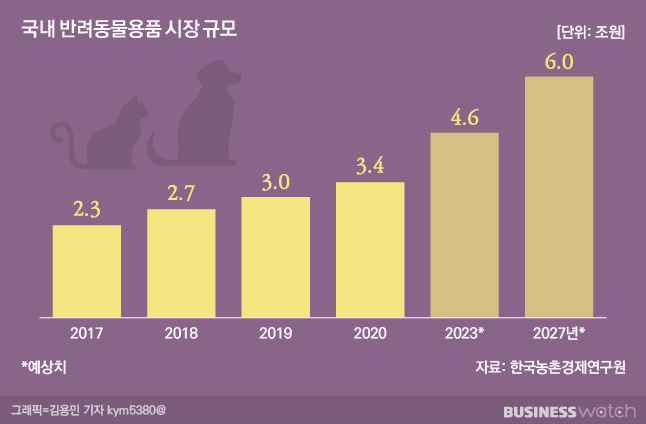

국내 펫 시장은 꾸준히 성장하고 있다. KB금융그룹의 '한국 반려동물 보고서'에 따르면 지난해 국내 반려동물을 키우는 인구는 1448만 명이었다. 이는 전체 인구의 29.7%에 달하는 수치다. 반려동물을 기르지 않는 가구 중 향후 양육 의사가 있다고 밝힌 비율은 47.8%였다. 펫 시장이 앞으로도 성장할 것을 예상할 수 있는 대목이다. 한국농촌경제연구원은 지난해 3조 원대였던 펫 산업 규모가 오는 2027년 6조 원까지 성장할 것이라는 전망을 내놓기도 했다.

시장이 성장하며 반려동물에 관심을 가지는 소비자가 늘자 관련 지식 수준도 높아졌다. 전문가에 의존하기보다 스스로 자신의 반려동물에게 알맞는 상품을 찾는 수요가 두드러지고 있다.

모바일 리서치 기업 오픈서베이의 '반려동물 트렌드 리포트'에 따르면 지난해 반려동물을 키우는 인구 중 77%가 사료 브랜드를 바꿔본 경험이 있는 것으로 나타났다. 좋은 원재료와 성분을 가진 사료를 먹이기 위한 니즈가 높아진 것이 주된 이유였다.

오프라인 채널의 지배력도 흔들렸다. 소비자 중 52.4%는 사료 1순위 구매처가 온라인이라고 응답했다. 사료 외 용품에서도 45.4%의 소비자가 온라인 구매를 가장 선호했다. 반면 동물병원의 1순위 선호도는 사료 10.8%, 용품 12.2%에 그쳤다.

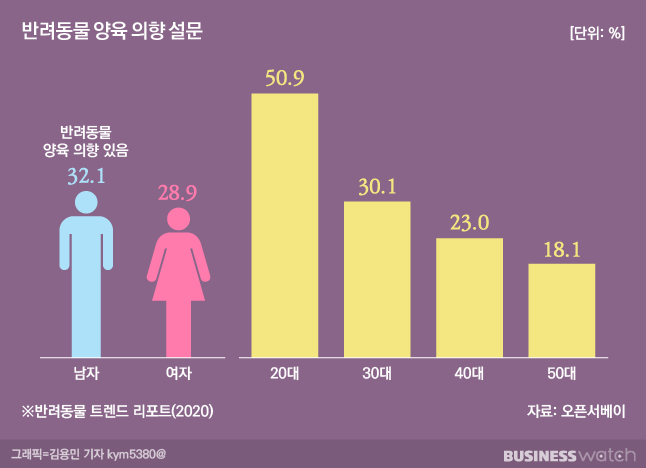

이런 변화는 이커머스에 익숙한 2030세대 소비자가 이끌고 있어서다. 이들은 과거 트렌드보다 자신만의 기준을 중시해 새로운 상품에 대한 거부감이 낮다. 반려동물을 가족으로 인식하는 비율이 높아 대규모 소비도 주저하지 않는다. 2030세대의 소비 트렌드는 미래 시장의 주류가 될 것으로 전망된다. 오픈서베이 조사 결과 현재 반려동물을 기르지 않는 20대의 50.9%, 30대의 30.1%가 향후 반려동물을 키우겠다고 답했다.

이에 대비하는 기업의 온라인 펫 시장 공략 움직임도 활발하다. 동원에프앤비는 지난해 5월 펫 푸드·용품 전문 온라인몰 '츄츄닷컴'을 열었다. 이마트는 몰리스펫샵을 네이버 스마트스토어에 입점시켰다. 이어 라이브커머스 영역까지 사업을 확대했다. GS샵도 GS리테일과의 통합을 앞두고 반려동물 전문관 '펫지(Pet G)'를 론칭했다. 시장 구조 변화와 이를 선점하려는 기업의 전략이 시너지를 내 펫 시장 경쟁 구도 재편을 불러올 것이라는 분석이다.

이은희 인하대 소비자경제학과 교수는 "과거 국내 펫 시장이 가족 소비자와 오프라인을 중심으로 성장했다면, 앞으로는 스스로의 만족을 반려동물로부터 찾으려는 2030세대가 온라인을 바탕으로 시장을 키울 것으로 보인다"며 "이들의 소비 트렌드에 따라 앞으로의 펫 시장은 과거와 크게 다른 방향으로 움직일 것이다. 시장 구조에 알맞는 전략을 구사하는 기업이 선점효과를 얻게 될 것"이라고 말했다.