한화손해보험의 올 1분기(1~3월) 당기순이익이 1년 전보다 26% 뛰며 분기 기준 역대 최대 실적을 거뒀다. 지난해 도입된 새회계제도(IFRS17)에 따른 미보고발생손해액(IBNR) 인식 변경으로 보험부채 약 900억원이 환입된 덕분이다. 계열사 '맏형' 격인 한화생명이 IBNR 변경으로 대규모 순익감소를 피하지 못할 것이란 분석이 나오는 것과 상반된다.

IBNR은 보험사고가 발생해 보험사가 보험금을 지급할 의무가 생겼지만, 아직 계약자가 청구하지 않은 추정 보험금이다. 보험사는 이를 통계적으로 계산해 책임준비금(부채)으로 적립한다. 지난해 말 금융당국이 관련 인식을 손해보험사들이 쓰던 기준에 맞추면서 생명보험사에 다소 불리하게 작용했다는 해석이 나온다.

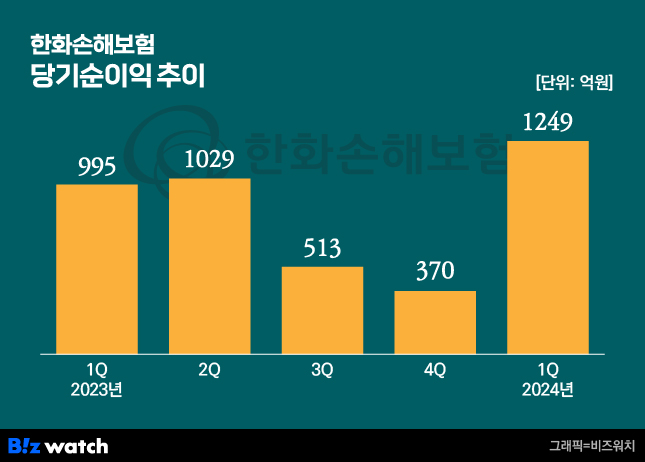

8일 보험업계에 따르면 한화손보는 올해 1분기 별도기준 1249억원의 순이익을 냈다. 전년동기 995억원 대비 25.5%(254억원), 전분기 370억원 대비 237.5%(879억원) 각각 증가한 수치다. 분기 기준 역대 최대 실적으로, 지난해 전체 순이익 2907억원의 절반 수준인 43%를 석 달 만에 채웠다.

IBNR 관련 환입 '900억원'

IBNR 인식 변경이 호실적을 이끌었다. 기존 회계체계(IFRS4)에선 IBNR 산출에 생보사는 '지급사유일(보험금 지급일)'을, 손보사는 '원인사고일(보험 사고일)'을 주로 사용했다. 진단금 등 정액지급이 원칙인 생보사와 실제 손해액을 주로 보상하는 손보사 각각 상품 포트폴리오에 맞게 설정한 것이다. 그런데 지난해 말 금융당국이 IBNR 인식 기준을 지급사유일에서 원인사고일로 변경하면서 생·손보 희비가 갈렸다.

원인사고일로 기준이 변경되면 부채를 인식해야하는 시점이 빨라지는 만큼, 지급사유일보다 반영해야할 책임준비금 적립액이 커지기 때문이다. 이 같은 보험부채 변동은 보험손익에 적용된다. 보험손익은 투자손익과 함께 보험사 순이익을 구성하는 요인이다. 이미 원인사고일을 기준으로 IBNR을 산출하고 있었던 손보사들은 제도 변경 영향을 거의 받지 않았고, 한화손보의 경우 900억원가량 환입이 발생했다. 이에 따른 올 1분기 한화손보의 보험손익은 전년동기 917억원 대비 62.9% 증가한 1494억원을 기록했다.

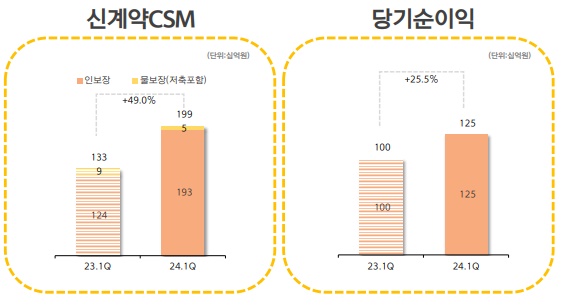

보험업계 관계자는 "지난해 7월 출시한 '한화 시그니처 여성건강보험' 등 여성보험 중심 마케팅과 4월 경험생명표 조정에 따른 절판 효과 등도 보험손익 급증에 한몫했다"며 "이에 따른 한화손보의 1분기 신계약 계약서비스마진(CSM)은 1986억원으로 전년동기대비 49% 늘었다"고 말했다. 보험계약으로 얻을 수 있는 미실현 이익인 CSM은 보험사 장래이익을 반영하는 지표다. 신계약 CSM이 꾸준히 유입돼야 CSM 총액이 증가하는 구조다.

생보사, 바뀐 회계 기준에 '털썩'

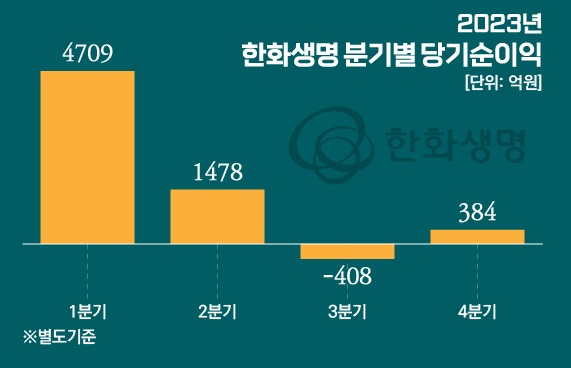

반면 생보사들은 올해 1분기에 IBNR 조정분을 반영하면서 실적이 줄어들 전망이다. KB증권은 한화생명(600억원), 삼성생명(500억원), 동양생명(200억원) 등 생보사들이 올해 1분기 수백억원대의 IBNR 관련 비용을 인식할 것으로 봤다. 설용진 SK증권 연구원은 한화생명에 대해 "IBNR 제도 변경에 따라 600억~700억원 수준의 일회성 비용이 발생할 것"이라며 "이에 따른 올 1분기 순이익 전망치는 전년동기대비 78.5% 하락한 1011억원"이라고 전망했다.

IBNR 적립액 관련은 올 1분기 실적을 크게 좌우할 요인이지만 이는 제도 변경에 따른 일회성 요인이어서 이후 영향은 제한적이다. 이 같은 일회성 환입을 제거할 경우 한화손보의 경상 순이익은 900억원 수준으로 전년 대비 소폭 하향될 것으로 신한금융투자는 추산했다.