롯데카드가 'MBK파트너스-우리은행 컨소시엄'에 매각되면서 롯데카드 내외부에서는 두가지에 주목하고 있다.

하나는 사모펀드가 주도하는 컨소시엄이 롯데카드 다이어트를 시도할 것인가이다. 이 문제는 롯데카드 직원들이 민감하게 반응하고 있다.

또 다른 관심은 컨소시엄에 참여한 우리은행, 우리금융의 향후 행보다. 지금은 사모펀드인 MBK파트너스가 주도하고 있지만 향후 우리은행(우리금융)이 롯데카드를 온전히 인수할 것인지에 대한 관심사다.

◇ 사모펀드 MBK '롯데카드 다이어트할까' 주목

롯데지주가 기존에 보유한 롯데카드 지분은 93.78%다. MBK-우리은행컨소시엄에 79.83%을 매각하고 13.95%를 보유하게 된다.

지분 79.83%를 넘겨받는 MBK파트너스는 롯데카드 발행주식총수의 20%를 넘지 않는 범위에서 우리은행 또는 우리금융 계열사에 넘길 수 있다. 따라서 우리금융(우리은행과 계열사)측이 롯데카드 지분 20%를 매입하면 MBK파트너스는 59.83%를 보유하게 된다. 경영권은 MBK파트너스가 갖는다.

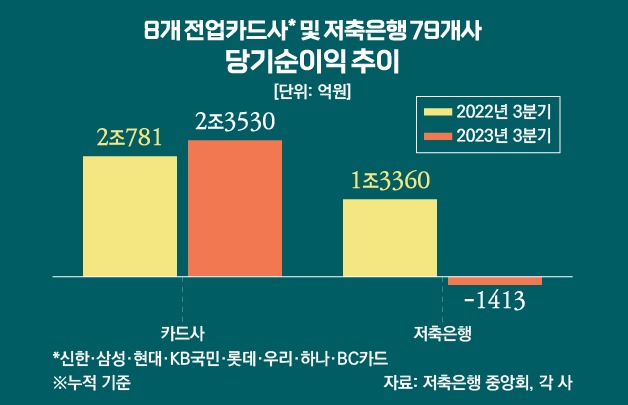

최근 카드사 수익성에 대한 우려가 커지고 있지만 롯데가 롯데카드 몸값을 높게 받았다는 평가다. 롯데지주는 지분 79.83%를 1조3810억원에 매각한다.

앞서 우선협상대상자로 선정됐던 한앤컴퍼니가 인수희망가를 1조4400억원으로 적어냈던 것과 비교하면 590억원가량 낮아졌지만, 다른 카드사에 비해 높은 몸값을 인정받았다.

이번 롯데카드 매매계약 가격을 감안하면 롯데카드 지분 100% 가격은 1조7300억원으로 주가순자산비율(PBR)로는 0.8배 수준이다. 상장사이면서 카드업계 2위 삼성카드의 PBR은 0.5배 수준이다.

롯데카드 내부에서는 몸값이 높게 매겨진 것을 긍정적으로 평가하면서도 걱정이 있다. 사모펀드가 주도하는 컨소시엄이 향후 차익실현을 위해 비용절감 등 다이어트를 통한 수익성 개선에 나설 가능성 때문이다.

이와 관련 롯데지주는 "본계약 내용 중에 롯데카드 임직원의 고용안정을 보장하고 롯데그룹이 매각 이후에도 소수주주로 남아 협력관계를 유지한다는 내용이 담겼다"고 설명했다.

그럼에도 롯데카드 안팎에서는 어떠한 방식으로든 다이어트가 있지 않겠느냐는 전망이 나온다. 그동안 롯데카드가 카드업계에서 대표적인 고비용인력구조라는 평가가 있어왔기 때문이다.

롯데카드의 직원수는 지난해말 기준 1708명이다. 우리은행이 자회사로 거느린 우리카드의 직원수는 636명으로 롯데카드가 두배가 넘는다.

지난해 롯데카드가 지출한 연간급여총액은 941억원, 우리카드는 551억원이다. 평균근속연수도 롯데카드가 8.6년으로 우리카드의 7.6년보다 길다.

여기에 롯데카드가 레버지리배율 규제선인 6배에 근접해 있어 비용관리가 안된다면 흑자를 내기 어렵다는 점도 부담이다.

이런 이유로 임직원들이 불안해 하자 김창권 롯데카드 사장은 직원들에게 보낸 편지에서 "MBK컨소시엄은 거래의 전제조건으로 제시한 임직원의 5년 고용보장을 확약했고 계약서에 명시했다"고 설명했다.

하지만 한 카드업계 관계자는 "롯데카드 내부에서도 감원을 피하기 어려울 것이라는 관측이 많다"며 "고용보장을 약속했다고 하지만 MBK가 산타할아버지가 아닌 바에야 감원을 위한 방법을 찾을 것"이라고 평가했다.

◇ "우리금융이 최종 인수자될 것"전망

컨소시엄에 참여한 우리은행의 행보와 관련 우리은행은 공식적으로 정해진 바 없다는 입장이다.

하지만 금융업계는 여러가지 측면에서 우리금융이 향후 롯데카드를 인수하기 위한 목적으로 컨소시엄에 참여한 것으로 분석하고 있다.

우선 롯데카드를 인수하면 우리카드와 함께 카드업계 판도를 바꿀 수 있다는 점이다.

손태승 우리금융지주 회장은 올해초 "발빠른 M&A를 통해 2~3년 내에 1등 금융그룹으로 올라서겠다"고 말한 바 있다.

지난해 기준 우리카드의 신용카드 이용실적 점유율은 8.49%로 7개 전업카드사 중 6위다. 매물로 나온 롯데카드는 11.04%로 5위다. 두 회사의 점유율을 단순합산할 경우 19.53%로 삼성카드를 제치고 업계 2위다. 1위 신한카드와의 차이도 2.5%포인트에 불과해 향후 업계 1위도 노릴 수 있다.

합병할 경우 자산규모로도 단숨에 대형사로 뛰어오른다. 지난해 말 기준 우리카드의 자산규모는 9조9831억원이며, 롯데카드는 12조6527억원이다. 합산하면 22조6358억원으로 신한카드 29조3500억원, 삼성카드 23조47억원에 이어 업계 3위다.

시스템적으로도 합병이 유리하다. 자체결제망이 없이 비씨카드의 결제망을 빌려서 쓰는 우리카드 입장에서 결제망을 갖춘 롯데카드와 합병할 명분이 충분하다.

우리카드가 가지고 있는 비씨카드 지분 7.65%를 롯데카드 완전인수를 위해 사용할 가능성도 있다.

금융업계에서는 이번에 우리금융(우리은행)이 롯데카드 인수를 주도하지 않은 것은 우리금융지주가 BIS비율 문제 등으로 적극적으로 M&A에 나서지 못하는 등 여러 여건을 감안해 일단 포석을 깐 것으로 보고 있다.

이와 관련 최근 비즈니스워치 기자를 만난 우리금융 고위관계자는 "MBK파트너스와 롯데카드 지분 우선매수권 계약을 한 것은 아니지만, 롯데카드 인수에 관심을 갖고 검토할 것"이라고 전했다.

이에 따라 MBK파트너스가 주도하는 인수가 이뤄진 뒤 유상증자나 회사채 발행 등을 통해 롯데카드 자본비율과 수익성 개선이 이뤄진 뒤 우리금융이 인수 여부를 판단할 것이란 전망이다.

카드업계 관계자는 "수수료 부분의 수익성이 악화된 상황에서 카드업을 통해 이익을 내려면 규모의 경제외에 답이 없다"며 "소형사인 롯데카드와 우리카드를 모두 살리려면 합병을 통해 큰 회사를 만드는 것이 합리적"이라고 말했다.