지난 2021년 10월 미국 법무부는 금융감독기관(CFPB, OCC)과 공동으로 트러스트마크 내셔널 은행(Trustmark National Bank)에 '레드라이닝(red-lining) 관행의 시정, 제도개선 및 벌금 납부' 등의 제재를 내렸습니다.

이 은행이 2014~2018년 테네시주 멤피스시 지역에서 비(非)백인(흑인·히스패닉) 거주지역에 대한 주택담보대출 등 금융서비스 제공을 의도적으로 회피했다는 게 이유였죠. 연방법규를 위반했다는 겁니다.

트러스트마크 내셔널 은행은 미시시피주 잭슨에 본점을 둔 국법은행이고요. 모두 196개 지점을 두고 상업 및 소매금융업을 벌이고 있었습니다. 하지만 멤피스에 25개 지점을 운영하면서 흑인·히스패닉 인구가 50% 이상인 지역에는 4개만을 뒀습니다. 그 중 2개는 개설 당시에는 백인 거주지역이었고요. 또 백인거주지역 소재 점포에만 모기지론 담당직원을 배치한 것이 드러났죠.

미국 법무부와 감독기관은 이 은행에 총 500만달러의 벌금을 부과했습니다. 또 비백인거주지역 소재 모기지론 실행을 촉진하기 위해 385만달러의 보조금을 책정했고요. 비백인거주지역에서 대출영업 점포를 확충하고 20만달러의 마케팅 비용을 책정해 홍보토록 했습니다. 컴플라이언스 제도 개선, 직원교육 강화 등 후속조치는 물론이고요.

미국 루즈벨트 정부는 지난 1933년 대공황이 끝나자 주거안정을 위해 주택담보대출을 확대했는데요. 이때 은행들은 흑인들이 사는 지역은 담보가치 하락을 이유로 고위험지역으로 분류해 주택담보대출을 제한했던 걸 말합니다. 미국 법무부와 감독기관은 1968년 민권법 제정을 계기로 이를 위법 행위로 지정하고 시정해 나가기 시작했습니다.

미국 법무부와 금융감독기관은 지금까지도 '레드라이닝 관행'이 완전히 사라지지 않았다고 보고 있습니다. 이에 은행들을 향한 쓴소리를 이어가고 있는데요. 특히 최근에는 은행들이 "알고리즘이 알아서 대출했다"라는 변명을 하지 못하도록 주의 깊게 살피겠다고 일침을 놓는 등 새로운 시대에 걸맞은 '레드라이닝'의 개념 또한 확대해 나가는 중입니다.

코로나19 대유행 이후 금융의 디지털 전환이 가속화되면서 금융소외계층의 증가가 사회적 문제로 대두되고 있습니다. 사회적 소외계층이 더욱 금융과 멀어져가는 이러한 모습은 비단 우리나라만의 문제는 아닙니다. 세계 각국은 이를 극복하기 위해 '사회적 금융'을 강화하기 위한 다양한 정책들을 펼치고 있습니다.

가파른 점포 축소 대응하는 선진국들

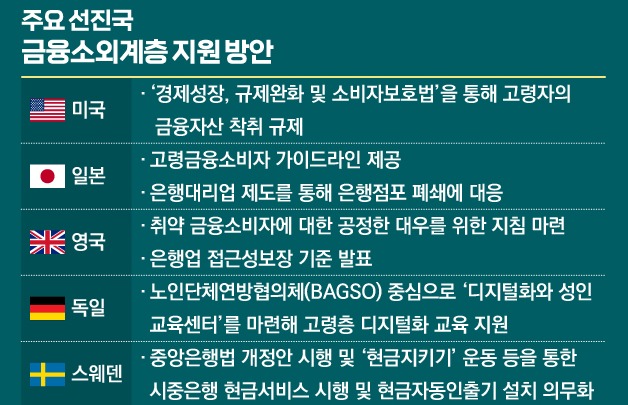

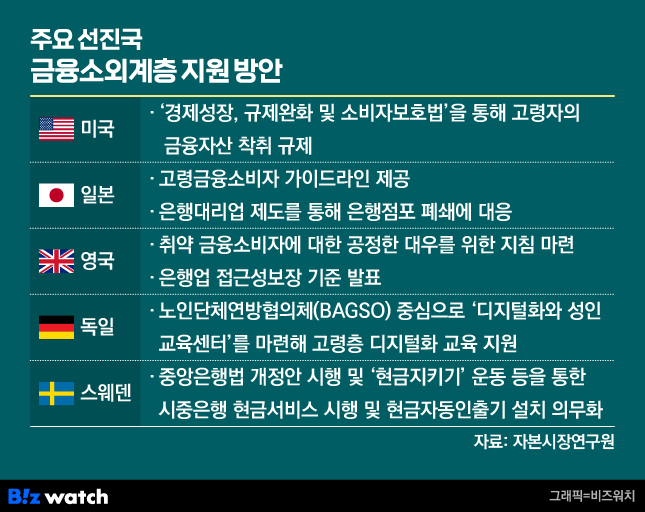

세계 각국은 점포 폐쇄로 발생하는 금융소외계층의 불편을 줄이기 위해 각종 방안을 내놓고 있습니다. 오프라인 점포 폐쇄는 이미 국내에서도 거스를 수 없는 흐름입니다. 금감원에 따르면 2020년 상반기 3431개였던 4대 시중은행(KB국민·신한·하나·우리은행)의 국내 점포 수는 가파르게 감소해 올해 상반기 2832개까지 줄어들었습니다.

문제는 점포 폐쇄 시 애플리케이션 등 디지털 금융을 이용하기 어려운 고령층 등 금융 취약계층들의 금융 접근성이 현저히 낮아질 수 있다는 점입니다. 이에 세계 각국은 점포 폐쇄에 대비해 다양한 방법으로 사회 소외계층의 금융 접근성을 유지하고 있습니다.

일본은 은행 점포 폐쇄에 대응하기 위해 지난 2002년 일찍이 은행대리업 제도를 도입했습니다. 이후 지난 2005년에는 은행법을 개정해 제도 활성화에 나섰습니다. 전통적인 은행 창구가 아닌 우체국 지점, 유통·통신대리점에서 은행 업무를 볼 수 있도록 허용하는 내용이 골자죠.

지난 2020년도 기준으로 비은행 금융기관, 통신·유통업체 등에서 운영되고 있는 은행 대리점은 73곳입니다. 대리점에서는 예·적금 수입, 대출·어음할인, 외환거래를 내용으로 하는 계약체결 또는 중개 등의 업무가 가능합니다.

고령화 추세가 뚜렷한 유럽 국가들도 점포 폐쇄 대응책을 마련하고 있습니다. 스웨덴은 중앙은행법 개정안을 시행해 2020년 1월부터 시중은행 현금서비스 시행 및 현금자동인출기 설치를 의무화하도록 했습니다.

영국의 경우 대출기준위원회(LSB)가 발표한 '접근성 보장 기준'을 통해 △폐점 과정에서 고객과 충분한 의사소통을 했는지 △폐점 점포 이용 고객들이 은행 서비스 이용 시 적절한 지원을 받을 수 있는지 등 은행 점포 폐점 시 확인해야 할 사항들을 제공하고 있습니다.

고령층 금융 자산 제도적 보호 나서는 선진국들

세계 각국은 고령층의 금융 자산을 보호하기 위한 제도 마련에도 힘을 싣고 있습니다. 금융에 대한 이해도가 낮은 고령층이 은행 직원들이나 자녀들의 권유로 불완전판매 상품에 가입하거나, 원치 않는 금융 거래를 할 수 있는 가능성을 방지하기 위해서죠.

미국은 법적으로 이런 행위를 방지하고 있습니다. 미국 '금융 착취로부터 고령의 취약 소비자를 보호하기 위한 모델법(NASAA)'에 따르면, 금융사들은 65세 이상의 고객을 상대할 때 자산 착취가 이뤄졌다고 판단할 경우 이를 금융 당국과 성인 보호국에 보고해야 합니다.

아울러 미국 금융회사들을 감독하는 미국 금융산업규제국(FINRA)에서도 이를 방지하기 위한 각종 조항을 마련했습니다. 고령층에 대한 금융자산 착취가 발생하면 고객 계좌에서 일시적으로 자금이 인출되지 않도록 하고, 고객이 계좌를 새로 개설하거나 정보를 갱신할 때 주변인의 연락처를 얻어야 하죠.

일본 또한 금융청을 통한 '금융상품거래업자 등을 위한 종합적인 감독지침'을 마련해 두고 있습니다. 고령 고객에 대한 상품 가입 권유나 판매에 관한 사내 규칙을 정비하고, 판매 후에도 고령 고객 입장에서 상담과 투자 판단을 지속적으로 추적하는 등 후속 조치를 실시하도록 하고 있습니다.

독일은 이와 같은 문제점을 개선하기 위해 고령층의 디지털 소외계층 교육에 힘을 싣는 등 선제적인 조치에도 나섰습니다. 독일은 노인 관련 단체 연합회에서 디지털화와 성인 교육센터를 두고 정부의 지원과 지지를 이끌어내는 사업을 진행하고 있습니다.

이민환 인하대 글로벌금융 교수는 "젊은 인구가 많은 동남아시아 등의 국가들은 핀테크의 성장이 오히려 금융소외계층을 줄이는 역할을 할 수 있다"며 "반면 고령화 속도가 빠른 국가들은 기존 점포 폐쇄에 대한 대책을 세우고 고령층들에 대한 디지털 문해력 교육을 강화하는 방식으로 금융소외 계층에 대한 정책을 세우고 있다"라고 설명했습니다.