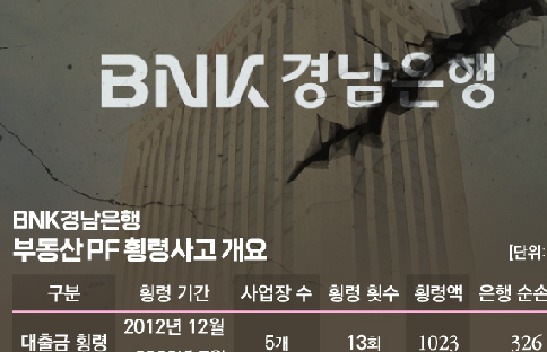

최근 적발된 BNK경남은행 횡령사고에 대해 금융감독원이 초강력 제재조치를 내놓을 것으로 관측된다. 이복현 금융감독원장부터 발언 수위가 높다. 이 원장은 지난 10일 "횡령을 한 본인에 대한 책임은 물론 그 관리를 제대로 못한 사람에 대한 책임까지 더불어 법령상 허용 가능한 최고의 책임을 물을 것"이라고 말했다.

그는 특히 "여수신과 고객 자금의 운용 같은 은행의 핵심업무 과정에서 거액의 자금 유용이 장기간 내지는 반복적으로 있었다"며 "은행업 내지는 증권업의 본질과 관련된 부분의 실패에 대해서는 어쨌든 최대한 최고 책임자들의 책임을 묻는 것이 필요하다"고 말했다.

지난해 발생한 우리은행 횡령과 관련해 금융감독원이 직속 부서장까지만 징계하기로 가닥을 잡은 것과 달리 경남은행에서는 은행장 등 핵심 경영진으로까지 제재 수위가 높아질 수 있다는 예상이 나온다.

횡령은 개인의 일탈…막지 못한 건 '은행' 탓

11일 금융권에 따르면 금융감독원은 최근 발생한 경남은행 횡령 사고와 관련해 현장점검을 진행하고 있다. 횡령이 발생한 '사고' 뿐만 아니라 횡령이 발생했던 '원인'인 내부통제 시스템에 대해서 강도 높은 점검을 펼치고 있는 것으로 알려졌다.

금감원은 이번에 발생한 횡령을 '개인의 일탈'이라고 보면서도 은행 자체의 시스템이 미비했다는 것에도 초점을 두는 모습이다.

이복현 금융감독원장은 8일 있었던 임원회의에서도 "임직원 횡령 등 직원의 일탈행위로 인한 금융사고가 이어지고 있다"며 "사고 예방을 위해 마련된 '내부통제 혁신방안'이 잘 정착됐는지, 내부통제가 실효성 있게 작동될 수 있는지 지속 점검해달라"고 지시했다. ▷관련기사 : 금감원장, 은행 횡령도 불법 리딩방도 "엄중 대응"(8월8일)

횡령사고 자체에 대해서는 '일탈'이라고 보면서도 이러한 사고가 내부통제를 강화했음에도 뒤늦게야 드러난 것에 문제의식을 확장한 것이다. 당국과 금융회사가 함께 마련해 둔 내부통제 시스템이 잘 작동하지 않았다는 것에 의미를 두고 있다는 해석이다.

금감원은 특히 이번 사고가 뼈아프다. 지난해 우리은행에서 횡령사고가 발생한 이후 모든 금융회사에게 내부통제 시스템을 재점검할 것을 요청한 바 있기 때문이다.

당국 관계자는 "이번에 발생한 경남은행 횡령사고의 경우 검찰 수사 요청 이후 회사 차원에서 사안을 파악했다는 측면, 당국이 금융회사의 자금관리체계 재점검 요청, 제도 개선이 이미 이뤄진 이후 파악된 측면 등이 고려되고 있다"며 "은행의 내부통제 시스템이 제대로 발생하지 않은 것이 사고가 뒤늦게 적발된 중요 이유 중 하나라고 본다"고 설명했다.

이번 횡령 사고의 경우 예금보험공사가 해당 인물을 검찰에 수사의뢰했고, 검찰이 그에 대해 경남은행에 금융거래정보를 요구하면서 경남은행이 인지하게 된 것으로 알려졌다.

'강력' 제재 목소리 나오는 이유

지난해 우리은행에서 700억대의 횡령사고 이후 금감원은 아직 우리은행에 대한 제재를 확정하지 못했다. 횡령 당사자는 '면직' 처분을, 직속 부서장에겐 중징계 상당의 처분을 내리는 것으로 가닥을 잡은상황이다.

금감원이 우리은행의 횡령과 관련해 은행장 등 핵심 경영진에게까지 징계를 내리지 않은 것은 크게 두 가지 이유다.

먼저 횡령이 발생하게 된 내부통제 시스템 미비와 관련해서는 관련 법령에 명확한 책임 소재가 명시돼 있지 않다. 내부통제 시스템을 '마련'해 둘 것만 명시하고 있다.

또 금감원조차 최고위 경영진을 징계하는 것에 대한 경계심이 있었다. 이복현 금감원장은 지난해 8월 기자간담회에서 횡령과 관련해 관리감독 책임을 어디까지 물어야 하느냐에 관한 질문에 대해 "모든 (금융)사고에 책임을 CEO에 물을수 있는지에 대해 생각하고 있다"며 "신중할 필요가 있다"고 말한 바 있다.

하지만 1년 사이 상황이 변했다. 우리은행 횡령 사고가 발생한 이후 금융당국은 내부통제 시스템이 제대로 마련되지 않았을 경우 임원들에게 책임을 물을 수 있는 내용이 담긴 '금융회사 내부통제 제도개선 방안'을 발표했다. ▷관련기사 : '책임자' 없었던 금융사고, 책임자 찾는다(6월22일)

동시에 금융회사들에게 내부통제 시스템을 충분히 점검하고 횡령할 수 있는 배경이 되는 장기 근무 제한, 명령휴가 대상 확대 등을 시행해 달라 주문했다.

내부통제 시스템 재점검에 대한 경각심이 심어진 이후 약 1년 이후 적발된 사고라는 얘기다. 금융권에서는 당국이 일종의 '괘씸죄'까지 적용해 제재 수위를 대폭 끌어올릴 가능성이 높다고 보는 모습이다.

사정에 정통한 금융권 고위 관계자는 "이번 횡령 사안의 경우 우리은행 횡령과 많이 닮아있지만, 당국이 내부통제 시스템 재점검을 요청한 이후 발생했다는 점이 관건"이라며 "본보기 형태로 제재 수위를 대폭 끌어올릴 가능성이 높다. 당국 내부에서도 행장까지 제재해야 한다는 목소리가 나온다"고 전했다.