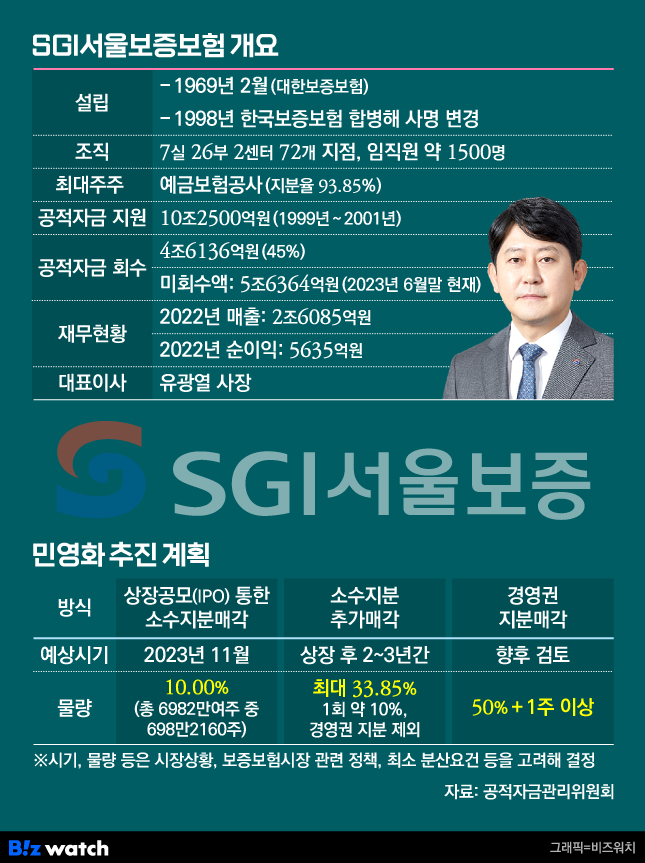

추석 연휴 이후 가장 먼저 등장하는 기업공개(IPO) '대어'는 SGI서울보증보험이다. 최근 33조원을 일반공모 청약 증거금으로 끌어모은 두산로보틱스에 이은 올해 두 번째 '조 단위' 상장이다.

공모가와 예정물량 기준으로는 상장하는 기업 중 시가총액이 최대규모다. 서울보증은 11월3일 코스피(유가증권시장) 상장을 목표로 하고 있다. 기관 수요예측은 10월13~19일, 일반 투자자들의 공모청약은 10월25~26일로 예정돼 있다.

기업가치 '두산로보틱스 2배' 예상

지난 12일 내놓은 증권신고서에서 서울보증은 공모가 희망범위를 3만9500~5만1800원으로 잡았다. 최대주주(지분율 93.85%)인 예금보험공사가 가진 주식을 매각하는 방식(구주매출)의 상장이다.

이 회사 전체 주식인 보통주 총 6982만여주 중 10%인 698만2160주가 이번 상장 공모주식이다. 공모 예정가격 기준으로 시가총액은 2조7579억~3조6167억원이다. 공모가 기준 시총이 1조6853억원인 두산로보틱스의 2배안팎 규모다.

서울보증은 보증상품을 보험 형태로 제공하는 국내 유일의 종합보증사다. 최근 3년간 민간 보증보험시장의 58.6%를 점유하고 있고, 전체 보증시장에서도 점유율 25.2%로 주택도시보증공사에 이어 2위다. 작년 영업수익은 2조6363억원으로 전년 대비 6.1% 늘었다. 작년 당기순이익은 5685억원으로 전년 대비 24.5%, 지지난해보다는 71.4% 증가했다.

2010년 지역난방공사 이후 13년 만에 첫 공기업 상장이다. 국제 신용평가사 스탠더드앤드푸어스(S&P), 피치(Fitch) 등으로부터 각각 'A+', 'AA-' 신용등급을 부여받을 정도로 건전성이 탄탄하다. 연결재무제표 기준 자기자본은 5조411억원이다.

투자자에게 매력은 '배당주'라는 데 있다. 서울보증은 2021년 50.2%, 2022년 50.2%의 배당성향을 기록했다. 증권신고서에도 "향후에도 50% 이상 수준의 배당성향을 유지할 계획으로 안정적인 주주환원정책을 이어갈 수 있을 것"이라고 적어냈다.

추후 풀릴 물량 가격 '관건'

기업으로서의 탄탄함이나 높은 배당성향 등은 투자 대상으로서 장점이다. 하지만 상장이 공적자금 상환을 목적으로 한 것이란 점은 주가 상승에 대한 기대감을 저해하는 부분이다. 이번 구주매출도 고스란히 공적자금을 갚는 데 쓰인다.

공적자금위원회와 예보는 이번 상장을 시작으로 서울보증 지분을 단계적으로 매각하고, 나아가 경영권도 민간에 넘기는 계획을 가지고 있다. 그 첫 단계가 이번 IPO다. ▷관련기사: 공적자금 6조 남은 서울보증보험, 민영화 첫걸음(8월23일)

'10조 공적자금 하마' 서울보증보험 민영화 착수(2022년 7월21일)

공자위는 IPO로 시장가격이 형성되면 상장 후 2~3년간 시간 외 대량매매(블록 세일) 등으로 소수지분을 추가 매각해 최대 33.85%까지 지분을 덜어낼 예정이다. 이후 투자수요가 높아지면 중장기적으로는 경영권을 매각(50%+1주)해 최종적인 민영화까지 가능할 것이라는 판단이다.

하지만 이 과정에서 주식 대규모 매각에 따른 가격 하락 우려(오버행 이슈)가 지적된다. 서울보증과 예보는 "소수지분 매각 시 각 회차당 매각물량을 조정하는 등 방법으로 가능한 한 시장에 충격이 가해지지 않도록 매각을 진행할 계획"이라면서도 "그럼에도 불구하고 대규모 매각 경우 이번 공모를 통해 상장되는 보통주 가격이 하락할 수 있다"고 밝혔다.