기름값에 울고 웃는 정유업계에 지난 1분기는 역대급 최악의 시기였다. 주요 산유국의 공급경쟁 상황에 코로나19(신종 코로나바이러스 감염증) 사태가 겹치며 수급이 완전히 엉켰다. 지난 4월 일부 상품이 마이너스(-)까지 떨어지는 기현상을 보인 국제유가는 1~3월 하루가 다르게 급락했다.

우리나라 정유업계가 주로 들여오는 두바이유의 경우 배럴당 65.4달러로 올해를 시작했지만 3월말 23.3달러까지 떨어졌다. 3개월 새 64.4%의 하락률이다. 국제 원유거래 기준이 되는 서부텍사스산중질유(WTI)는 연초 고점 대비 최대 68.2%, 유럽 경제의 기반이 되는 브렌트유는 최대 67.1% 떨어졌다.

정유업계가 가진 원유 재고의 가치는 뚝뚝 떨어졌다. 앉아만 있어도 불어나는 손실을 막을길이 없었다. 석유 제품 값까지 떨어지면서 손실은 더 커졌다. 석달 사이 국내 4대 정유회사가 입은 영업손실만 4조원이 넘었다. 하지만 그 와중에도 업체별 상처의 깊이는 차이가 적잖았다.

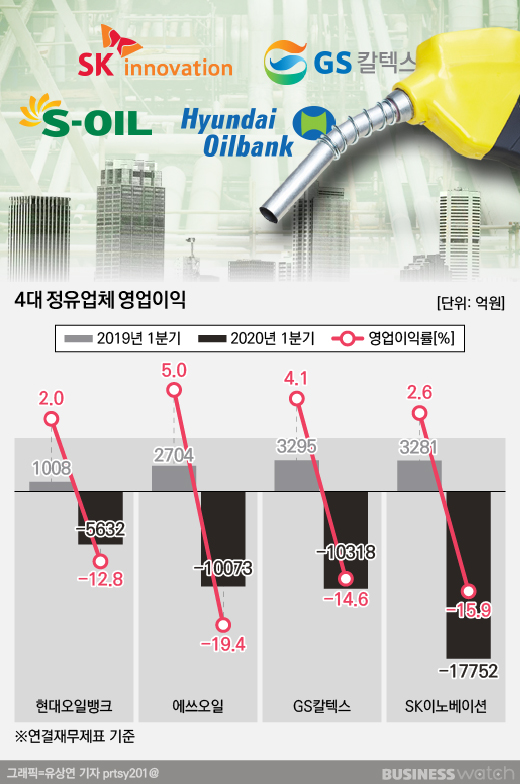

20일 비즈니스워치가 집계한 2020년 1분기 현대오일뱅크, S-OIL(에쓰오일), GS칼텍스, SK이노베이션 등 (연결 재무제표 기준 영업손익 순) 국내 정유 4사의 영업손실은 총 4조3775억원이었다. 작년 같은 기간에는 1조288억원의 영업이익을 합작해 거뒀으니 그때보다 5조4063억원을 까먹은 셈이다.

작년 한 해 정유 4사의 영업이익이 3조1202억원이었는데, 한 분기에 이보다 1조2573억원 많은 손실을 봤다. 정유업계는 역사적으로 4사가 합쳐 1조1500억원의 적자를 본 2014년 4분기를 '최악'으로 기억해왔다. 하지만 지난 분기 이의 4배 가까운 적자로 최악의 기록을 새로 썼다.

재고 가치 하락 등 유가 급락으로 인한 손실이 가장 컸다. SK이노베이션 9418억원, GS칼텍스 9000억원, 에쓰오일 7210억원, 현대오일뱅크 5885억원, 등 4사 합산 총 3조1423억원으로 집계됐다

가동률 축소와 석유제품가격 하락으로 사업 외형도 크게 쪼그라들었다. 4개사 매출은 총 27조8495억원으로 작년 1분기보다 11%(3조4479억원) 감소했다. 이 기간 사업 수익성을 가늠하는 영업손익률은 작년 1분기 4개사 평균 3.3%였지만 올해 1분기는 -15.7%로 고꾸라졌다. 하지만 영업손익률은 업체별로 차이가 벌어졌다. 특히 본업인 정유사업에서 더 격차는 더 컸다.

4사 중 가장 선방한 것은 현대오일뱅크였다. 영업손실이 5632억원으로 적자가 가장 적었다. 매출이 4조4166억원으로 사업 외형이 4사 중 가장 작았기 때문에 손실 역시 적었던 면도 있다. 하지만 사업 수익성을 봐도 가장 나았다. 영업이익률이 -12.8%로 4사 평균(-15.7%)보다 3%포인트 높았다.

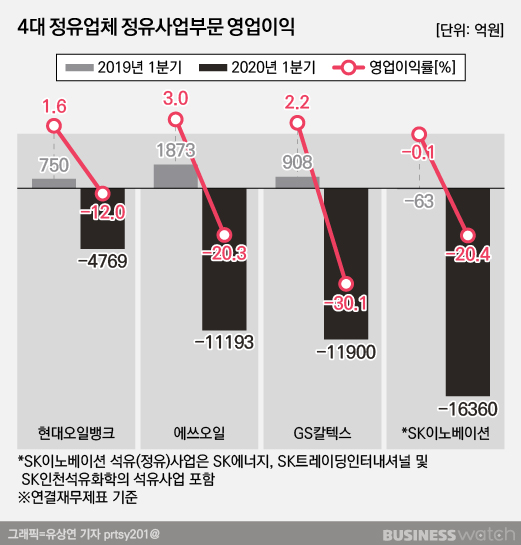

특히 정유사업을 담당하는 현대오일뱅크 본체(별도재무제표 기준)는 영업이익률이 -12%로, 4사 정유사업 평균인 -20.6%보다 8.6%포인트나 높았다. 이는 시황 악화에 선제적으로 대응한 덕분이라는 설명이다. 유가변동 손실을 제외하면 253억원의 분기 영업이익을 냈을 것이라고 회사 측은 강조했다.

현대오일뱅크는 코로나19 확산으로 인한 수요감소에 대응해 생산능력 52만B/D(1일당 배럴)보다 12% 줄인 46만B/D로 1분기 가동을 축소했다. 또 파생상품을 통한 헤지(가격변동위험을 없애는 것)로 245억원을 벌충했다. 벙커C유를 재정제해 가격이 높은 휘발유, 경유 등을 생산할 수 있는 고도화설비율이 40.6%로 4사 중 가장 높은 것도 시황 악화에도 버틸 수 있는 힘으로 꼽힌다.

적자가 두 번째로 적었던 건 에쓰오일이다. 하지만 수익성은 4사중 가장 나빴다. 영업손실은 1조73억원으로 현대오일뱅크의 배에 가까웠고, 오히려 매출 규모가 50% 가까이 큰 GS칼텍스의 손실 (1조318억원)에 육박했다. 영업이익률은 4사중 가장 낮은 -19.4% 였다.

특히 정유사업만 따진 영업손실은 GS칼텍스보다도 많은 1조1193억원이었다. 정유사업 매출(3조9564억원) 대비 영업이익률은 -30.1%로 4사 중에 가장 낮았다. 이는 4사 평균(20.6%)보다 10%포인트 가까이 낮은 것이었다. 그나마 석유화학 부문에서 665억원, 윤활기유 부문에서 1162억원의 영업이익을 보탠 게 위안거리였다.

에쓰오일 정유사업의 손실이 컸던 건 재고도 많았거니와(재고 관련 손실 7210억원) 코로나 불황에도 CDU(원유정제시설), RFCC(중질유분해시설) 정유설비 가동률이 각각 93.4%, 96.2%로 높았기 때문이다. 이는 에쓰오일 최대주주가 사우디아라비아 국영 석유사인 아람코여서 원유 도입을 줄이는 데 한계가 있었던 때문이라는 해석도 있다.

GS칼텍스는 에쓰오일보다 근소하게 많은 1조318억원의 영업손실을 냈다. 매출은 작년 같은 기간보다 11.2% 줄어든 7조715억원이었다. 작년 1분기 영업이익률은 4.1%였지만 올 1분기는 -14.6%로 떨어졌다. 전체 매출의 5분의 4 이상을 차지하는 정유부문만 보면, 매출 5조5093억원에 영업손실 1조1193억원으로 -20.3%의 영업이익률을 냈다. NH투자증권에 따르면 GS칼텍스의 재고평가 손실은 9000억원에 이른다.

SK이노베이션은 4사중 가장 많은 1조7752억원의 영업손실을 냈다. 정유를 중심으로한 석유사업에서만 1조6360억원의 손실을 봤다. 영업이익률은 전체 -15.9%, 석유사업만 보면 -20.4%다. 재고관련 손실만 9418억원에, 정제마진 악화로 인한 손실도 7418억원이나 됐다.

연결종속 자회사 SK종합화학 등이 꾸리는 화학사업도 나프타 가격 하락에 따른 재고 손실 영향으로 898억원의 영업손실을 냈다. SK루브리컨츠의 윤활유사업 영업이익도 전분기보다 580억원 줄어든 289억원에 그쳤다. 배터리사업은 영업손실 1049억원을 내면서 적자를 지속했다.