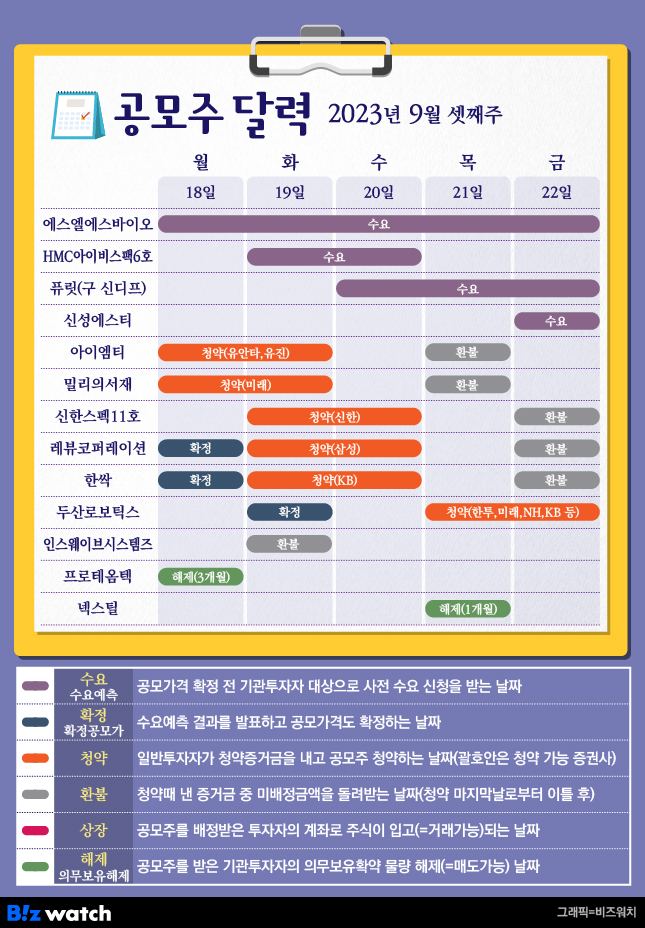

9월 셋째주 공모주 일정을 알아볼게요.

이번주에는 에스엘에스바이오가 18일부터 22일까지 5일간 기관투자자 대상 수요예측을 진행하고요. 기업인수목적회사(스팩·SPAC)인 HMC아이비스팩6호가 19~20일 수요예측에 나서요.

추석연휴와 이어지는 수요예측 일정들도 있는데요. 퓨릿(구 신디프)은 20일부터 추석 연휴 전인 26일까지, 신성에스티는 22일부터 추석연휴를 거친 후인 10월 4일까지 수요예측을 진행해요.

의약품 품질관리 업체 에스엘에스바이오

코넥스에서 코스닥 이전 상장을 준비 중인 에스엘에스바이오는 의약품 품질관리를 주요 사업으로 하는 회사예요. 식약처로부터 의약품 시험·검사 기관, 임상시험 검체분석 기관으로 지정받아 수입 의약품 평가를 대행하는 건데요. 의약품 품질관리 외에 신약개발지원(임상시험수탁), 체외진단기기 개발 등으로 사업을 확장하고 있어요.

매출액은 2021년 82억원, 2022년 108억원으로 증가 추세에 있고, 올해 상반기 44억원의 매출을 올렸어요. 이중 의약품 품질관리 매출이 88%를 차지했는데요. 이번 공모를 통해 체외진단 기기 개발과 생산시설 증설 등을 통해 신규사업을 확장할 계획이에요.

바이오기업 중에서는 드물게 2021년부터 영업이익과 순이익이 흑자로 돌아서며 현재까지 흑자를 내고 있는데요. 올해 상반기에는 9억원의 순이익을 기록한 상황.

2020년 특례상장을 추진하다 타법인(신테카바이오) 지분 처분 사실을 늦게 공시해 한차례 무산된 후 내부통제 문제를 보강해 두번째 도전에 나섰어요. 지난해 매출 100억원 이상, 영업흑자 등 요건을 갖춰 심사기간이 짧고 질적심사가 면제되는 신속이전특례로 재도전에 나서요.

77만주를 100% 신주모집 방식으로 공모하고요. 희망공모가는 8200원~9400원. 공모청약일은 10월 10~11일이에요. 상장주관사는 하나증권. 상장직후 유통가능물량이 61.24%(470만431주)로 높아 오버행(대규모 잠재매물) 이슈가 있다는 점 참고해 주세요.

반도체용 케미컬 제조기업 퓨릿

퓨릿은 산업용, 디스플레이 공정에서 발생하는 폐유기용제를 정제하고 재합성 해 반도체 공정에 필요한 세정액 등을 제조하는 회사예요. 신디프가 전신으로 2019년 한국알콜산업이 지분 70%를 인수해 자회사로 편입했어요.

반도체용 케미컬이 주요 제품으로 전체 매출의 절반 이상(54.48%)을 차지하고 있어요. 이외에 산업용(24.76%), 디스플레이용(17.1%) 케미컬 제품들도 생산하고 있어요. 폐플라스틱 등 자원재순환(Recycle) 관련 정제 사업에도 진출을 계획 중이에요.

최근 30% 안팍의 매출증가율을 기록하고 있고요. 지난해 1374억원, 올해 상반기 639억원의 매출을 기록했어요. 삼성전자, 삼성SDI, 삼성전기, SK하이닉스, SKC, LG화학 등이 주요 고객사로 해외 매출도 일부 있지만 아직 5% 내외 수준. 올해 상반기 영업이익 76억원, 당기순이익 64억원을 거뒀어요.

신주모집 288만7000주(69.78%), 구주매출 125만주(30.22%)로 총 413만7000주를 공모해요. 공모자금의 70%만 회사에 들어오는 셈인데요. 회사는 공모자금을 반도체 제품의 고도화에 대응하기 위한 신규 시설투자에 활용할 계획이에요.

구주매출은 최대주주인 한국알콜산업이 보유한 지분 중 일부로 인수당시 투자금의 절반 이상을 회수하는 셈이에요. 단 자회사 상장에 따른 한국알콜산업 주주의 지분 희석과 높은 구주매출 비중에 대한 우려에 구주매출대금의 20%를 기존 주주에게 배당하고 나머지 지분에 대한 보호예수 기간을 2년으로 높였어요. 한국알콜산업은 구주매출 후에도 지분율이 50.01%로 과반이 넘어요.

희망공모가는 8800원~1만700원. 공모청약은 10월 5~6일 진행하고요. 상장직후 유통가능 물량은 31.46%(528만2000주)예요. 대표주관사는 미래에셋증권.

2차전지 전장부품 전문기업 신성에스티

신성에스티는 전기차 등에 들어가는 2차전지 배터리 부품 전문기업이에요. 주력 제품으로는 배터리의 전기적 에너지 연결을 담당하는 부스바(Busbar)와 배터리의 외부충격을 보호하는 베터리모듈케이스 등이 있어요.

포드, 폭스바겐, 볼보 등 글로벌 완성차 업체들을 주요 고객사로 두고 있고요. 베트남법인, 폴란드법인, 중국남경법인 등이 있으며 국내 주요 배터리 기업들이 진출해있는 북미지역 진출도 계획 중이에요.

매출은 꾸준한 성장세를 보이고 있어요. 지난해 1065억원, 올해 상반기 664억원을 기록했고요. 30%가량의 매출이 해외에서 발생하고 있어요. 올해 상반기 연결기준 76억원의 영업이익과 73억원의 당기순이익을 냈어요.

2대주주(상장 전 16.3%)인 케이클라비스인베스트먼트(재무적투자자)가 구주매출 계획을 철회하면서 총 200만주를 100% 신주모집 방식으로 진행하게 됐어요. 최대주주는 신성델타테크(공모 후25.4%)로 안병두 대표 등을 포함한 특수관계인 지분을 합하면 공모 후에도 57.4% 수준.

두산로보틱스 공모 시기를 피하려 수요예측 일정을 한차례 미루면서 추석을 끼고 수요예측을 진행하게 됐는데요. 역대 최장기간의 수요예측을 거쳐 10월 10~11일 일반투자자 대상 공모청약에 나서요. 공모자금은 2차전지 기업들의 요청에 따라 북미생산공장 설립 자금에 활용하고 국내 생산설비 확충에도 활용할 예정.

상장직후 유통가능 물량은 26.8%(242만2692주)인데요. 2개월 후에는 케이클라비스인베스트먼트 보유지분 12.6%, 6개월 후에는 최대주주와 특수관계인 지분의 락업이 모두 해제된다는 점 참고해 주세요. 상장주관사는 미래에셋증권이에요.

하반기 대어 두산로보틱스, 밀리의서재 등 공모청약

이번주에는 총 6곳이 청약을 진행해 청약 일정이 겹치는 곳이 많아요. 두산로보틱스라는 대형 공모를 피하기 위한 것으로 보이는데요. 공모주 청약을 계획한 투자자라면 선택적인 접근이 필요해 보여요.

우선 18~19일 아이엠티와 밀리의서재가 동시 청약에 나서는데요.

반도체 세정 장비 기업인 아이엠티는 158만주를 100% 신주모집 방식으로 공모해요. 공모가가 희망가(1만500원~1만2000원)보다 높은 1만4000원으로 정해졌어요. 이에 모집 총액이 180억원대에서 221억원으로 늘었고요. 공모자금은 연구개발과 공장신설 등 시설자금으로 활용할 예정.

최대주주는 최재성 대표이사로 공모 후 지분율은 14.34%로 높지 않은데요. 공동보유 확약을 체결한 최종립 사장(15.19%) 포함 특수관계인 지분율은 40.97%예요. 상장 직후 유통가능 물량은 약 41.71%(328만5015주), 대표주관사는 유안타증권이 맡았어요.

밀리의서재는 국내 최초 전자책 구독서비스를 선보인 플랫폼 기업이에요. 지난해 말 상장추진 철회 후 재도전에 나서면서 희망가와 모집수량을 낮췄는데요.

수요예측을 거쳐 희망가(2만원~2만3000원) 상단인 2만3000원에 공모가를 확정했어요. 150만주를 100% 신주모집 방식으로 진행하고요. 공모자금은 콘텐츠 사업확대를 위한 운영자금과 장르사업 진출 등에 활용할 예정이에요.

최대주주는 KT그룹 계열사인 지니뮤직(공모후 31.27%)인데요. 서영택 대표와 ㈜밀리가 보유한 지분의 풋옵션 행사시 지니뮤직 지분율은 40.56%로 늘어날 수 있어요.

상장일 직후 유통가능 물량은 25.07%(203만3340주). 단, 1개월 뒤 15.07%, 2개월 뒤 5.33%, 3개월 뒤에는 13.97% 물량이 추가로 풀려 상장 3개월만에 총 60%에 달하는 물량출회 가능성이 있다는 점 참고해 주세요. 대표주관사는 미래에셋증권이에요.

이어 19~20일 신한스팩11호, 레뷰코퍼레이션, 한싹이 공모청약 일정을 진행해요.

기업과 인플루언서를 연결해주는 플랫폼 전문기업인 레뷰코퍼레이션은 공모자금 대부분을 해외진출을 위한 인수합병(M&A) 자금 등으로 활용할 계획인데요.

신주모집 164만주(73.21%), 구주매출 60만주(26.79%)로 총 224만주를 공모해요. 구주 매출은 재무적 투자자인 레뷰홀딩스가 보유한 160만주 가운데 일부예요.

희망공모가는 1만1500원~1만3200원. 18일 공모가를 확정해 청약에 나서고요. 상장직후 유통가능 물량은 19.87%로 올해 상장추진 기업 가운데 가장 낮은 수준이에요.

최대주주는 사모펀드(PEF)인 글로벌커넥트플랫폼사모투자 합자회사(공모후 57.6%)로 존속기간(2026년)이 만료되면 최대주주가 변경될 수 있어요. 이는 중장기 경영계획을 비롯해 경영안정성 등에 영향을 미칠 수 있다는 점 기억해 주세요.

아직 기간이 도래하진 않았지만 직원들에게 부여한 주식매수선택권(스톡옵션) 등이 다수 있어 향후 지분 희석 가능성이 있다는 점도 참고해 주세요. 상장 주관사는 삼성증권이에요.

한싹은 망분리 환경에서 필수적인 망간 자료전송 솔루션 전문 보안기업이에요.

총 150만주를 신주모집 방식으로 진행하고요. 희망공모가는 8900원~1만1000원, 18일 공모가가 확정돼요. 공모자금은 사옥 신축 등 시설투자와 연구개발비 등 운영자금으로 활용할 예정.

최대주주는 창업자인 이주도 대표(공모후 37.08%)로 특수관계인 지분을 포함하면 공모후에도 지분율은 60.2%로 높아요. 상장일 유통가능 물량은 27.21%(148만2500주)인데요. 상장 6개월 후에는 우리사주를 제외한 대부분 물량의 락업이 해제돼요. 대표주관사는 KB증권이에요.

지난주 수요예측을 마친 두산로보틱스는 21~22일 공모청약에 나서요. 국내 협동로봇 1위 기업으로 유가증권시장 상장을 준비중인데요.

매출은 꾸준히 증가하고 있지만 2015년 설립 이후 현재까지 영업적자를 기록하고 있어요. 유가증권시장은 코스닥시장과 달리 별도 특례상장 기준이 없는데요. 두산로보틱스는 '시가총액 1조원 이상' 요건을 맞춰 상장을 추진해요.

총 공모주식수는 1620만주, 100% 신주모집 방식으로 진행해요. 희망공모가는 2만1000원~2만6000원. 오는 19일 공모가를 확정해요. 희망가 상단 기준 예상 시가총액은 1조6853억원이에요.

희망공모가가 높다는 지적에 대해 회사측은 선투자가 많아 이익실현이 늦어지는 것으로 로봇기술뿐 아니라 소프트웨어 기술력이 높은 만큼 성장가능성이 충분하다는 입장을 밝혔어요.

공모자금은 단기차입금 상환과 기술기업 지분 인수, 연구개발 및 공장 신설 등 시설투자 자금에 활용할 예정. 대표 주관사는 한국투자증권과 미래에셋증권이 맡았고요. 공동주관사로 NH투자증권, KB증권, 크레디트스위스증권 인수회사로 키움증권, 신영증권, 하나증권, 유비에스증권 등이 참여했어요.

상장 직후 유통가능 물량은 24.77%(1605만3986주) 수준. 최대주주는 ㈜두산으로 지분 90.9%를 보유 중이고, 공모후에는 지분율이 68.19%로 줄어요. 최대주주의 지분매각 계획은 아직 없다고 밝혔어요.

프로테옴텍, 넥스틸 기관 물량 해제

이번주에는 상장 일정은 없어요. 기관투자자 의무보유확약 물량 해제 일정 알아볼게요. 18일 프로테옴텍 3만1881주, 21일 넥스틸 7만676주의 물량이 해제돼요.

두 종목 모두 현재 주가가 공모가 보다 낮은 상황이어서 물량 출회 가능성은 높지 않아 보여요. 다만 프로테옴텍은 기관투자자 의모보유물량 외에 상장주선인 의무인수분인 6만주가 추가로 풀린다는 점 참고해 주세요.

*공모주 수요예측 및 청약 일정은 증권신고서 중요내용 정정으로 인한 효력 발생 연기 시 미뤄질 수 있어요.

*공시줍줍의 모든 내용은 독자들의 이해를 돕기 위한 분석일 뿐 투자 권유 또는 주식가치 상승 및 하락을 보장하는 의미를 담고 있지 않습니다.