정부가 예대금리차 축소를 위해 공시제도를 손보기로 하면서 대출뿐 아니라 예‧적금 시장도 변화가 예상된다.

자산시장이 급격히 위축돼 금융 소비자들은 안정적인 수익을 기대할 수 있는 예‧적금 상품을 찾고 있다. 이런 가운데 은행들은 수신금리(예‧적금상품 금리)도 올려야 하는 상황에 직면했다.

이로 인해 은행으로의 '머니무브'도 가속화될 전망이다. 대출 수요가 급격히 줄어든 은행 입장에선 수신금리 인상에 대한 압박과 머니무브가 부담스러운 상황이다.

수신금리 인상 속도 빨라질까

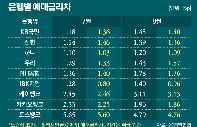

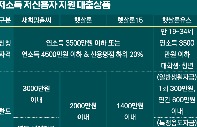

금융위원회가 지난 6일 발표한 '금용소비자 권익 보호를 위한 금리정보 공시제도 개선방안'은 궁극적으로 예대금리차 축소를 목적으로 한다. 기준금리 인상이 가속화되는 상황에서 은행들의 대출 금리 인상 폭을 줄이는 동시에 수신금리는 적극적으로 올리도록 해 예금과 대출금리 차이를 줄이겠다는 게 금융위 구상이다.

예금금리 공시 개선 방안으로는 실제 소비자에 적용된 금리정보를 확인할 수 있도록 각 상품 전달 평균금리(신규취급)를 추가 공시하도록 했다.

금리 산정체계 역시 그동안 시장금리 변동 시에도 기본금리는 일정 수준을 유지하면서 우대금리만 조정했다는 점을 지적, 앞으로는 은행별로 월 1회 이상 시장금리 변동을 점검해 기본금리에 반영하도록 개선한다는 계획이다. ▷관련기사: 예·적금 기본금리, 시장 변동따라 매달 바뀐다(7월6일)

그동안 은행들은 한국은행 금융통화위원회가 기준금리를 인상하거나 인상 가능성이 높다고 판단하면 가장 먼저 수신금리(예금금리)를 인상해왔다. 신한은행은 최근 오는 13일로 예정된 금통위에서 '빅스텝'(기준금리 0.5%포인트 인상)이 예상되자 선제적으로 예‧적금 기본금리를 0.3~0.7%포인트 인상하기도 했다.

이같은 상황에서 예금금리 공시 범위를 확대하고 금리 산정체계를 손보도록 하면서 수신금리를 높여야 한다는 은행들의 부담이 커진 셈이다.

한 은행 관계자는 "정부가 설명한 시장금리가 구체적으로 명시되진 않았지만 기준금리 영향을 크게 받는 만큼 앞으로 예금금리도 인상될 것"이라며 "다만 기준금리 인상 폭에 더해 추가적으로 예금금리를 더 올리기는 쉽지 않은 상황"이라고 설명했다.

머니무브 현상 가속화…웃지 못하는 은행

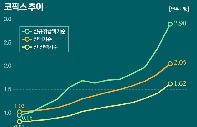

지난해 하반기 기준금리 인상이 본격화된 이후 유동성 흐름도 크게 바뀌었다. 주식과 부동산, 가상화폐 등은 자금이 이탈하면서 급격히 위축된 반면 안정적인 수익을 기대할 수 있는 은행 예‧적금 상품으로 돈이 몰리고 있다.

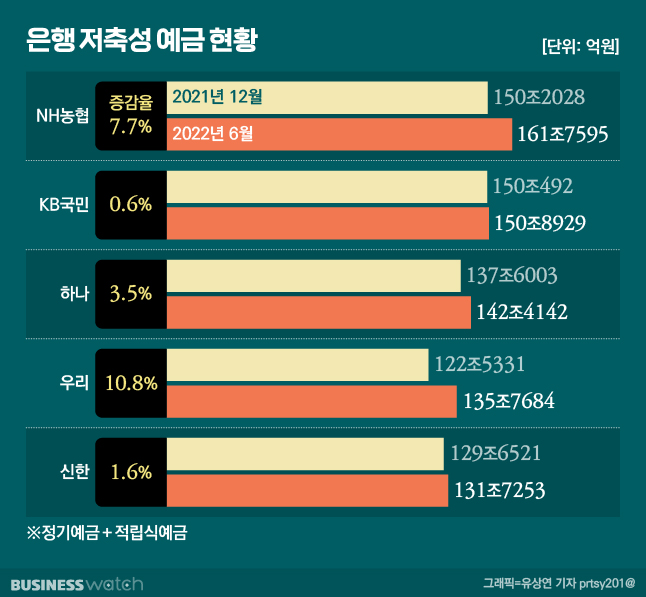

올 상반기 말 기준 주요 은행(KB국민‧신한‧하나‧우리‧NH농협은행) 저축성 예금 잔액은 722조5603억원으로 작년 말(690조375억원) 대비 4.7% 증가했다.

유가증권시장 코스피 지수가 2300선이 무너졌고, 철옹성 같던 부동산 시장도 변곡점을 맞이하며 떨어지기 시작했다. 이런 상황에서 기준금리 인상과 금리 공시제도 개선으로 예금금리가 꾸준히 오를 것으로 예상돼 은행으로의 머니무브 현상도 가속화될 전망이다.

은행은 속으로 쓴웃음을 삼킨다. 금리 인상으로 자금조달 비용은 증가하는데 대출수요는 급감해 조달한 자금을 운용할 방안이 마땅찮기 때문이다. ▷관련기사: 가계대출 줄고 정부는 금리 압박…은행 '이중고'(7월4일)

또 다른 은행 관계자는 "수신금리는 지표금리(시장금리)도 중요하지만 자금 조달환경도 영향을 크게 받는다"라며 "지금처럼 대출 수요가 줄면 수신금리를 올려 자금을 조달할 필요가 없다"고 말했다.

이어 "그럼에도 금리 공시제도 개선은 예대금리차 축소를 목표로 하고 있어 은행 입장에선 정기예금 금리를 올려야 할 것"이라며 "그나마 수익성을 유지하기 위해 저원가성 예금 입출금을 유지하는 방안을 고민해야 하는 상황"이라고 토로했다.