"한 손으론 화약을 계속 모으면서 또 한 손으론 절대 불이 가까이 오면 안된다고 막고 있다. 그러다 어느 순간 살짝 불똥이 튀기는 거다. 그땐 정말 걷잡을 수 없게 된다."

"고혈압과 같은 성인병이라고 보면 된다. 완치하기 힘들다. 병과 함께 살아가는 거다. 병을 알고 관리를 잘하면 괜찮은데, 급하게 전염병에 걸린 것처럼 수술을 한다거나 잘못 손대면 더 큰 일 난다."

첫 번째 얘기는 가계대출에 대해 총량관리를 해야 한다는 쪽이고, 두 번째는 그 반대다. 두 주장 모두 틀리진 않아 보인다. 어느 쪽이든 가계부채에 경고등이 켜졌다는 점은 인정하고 있다. 다만 그 수준이 정부의 주장대로 관리 가능한 정도인지, 주택담보대출의 구조변경과 미세조정만으로도 충분히 해결할 수 있는지는 여전히 논란이다.

◇ 금융위 안심전환대출로 정말 안심?

정부의 가계대출 핵심 정책인 구조변경. 금융위원회가 가계대출 총량관리를 접은 상태에서 올해 야심 차게 들고나왔다. 변동금리나 원금 일시상환 주택담보대출을 2%대 중반(최근 기준금리 인하 반영)의 고정금리로 갈아타되 이자와 원금을 함께 갚는 원리금 분할상환 구조로 바꾸는 것이다. 변동금리와 원리금 일시상환에 따른 리스크를 줄일 수 있다는 판단에서다.

하지만 정책 효과에 대한 전문가들의 반응은 냉담하다. 변동금리보다는 0.6~0.7%포인트 낮아 이자 부담을 줄일 수 있는 것은 대출자로선 매력적이다. 하지만 당장 원리금 상환 부담이 두 배 가까이 늘어나는 게 문제다. 원리금 상환 부담이 덜 한 고소득자만이 이 혜택을 누릴 것이란 전망이 설득력을 얻는다. 하지만 고소득자들은 상대적으로 가계대출 부실 위험이 크지 않아 정책 포인트와는 맞지 않는다.

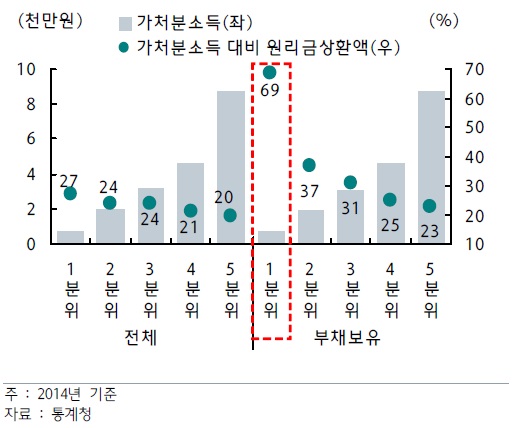

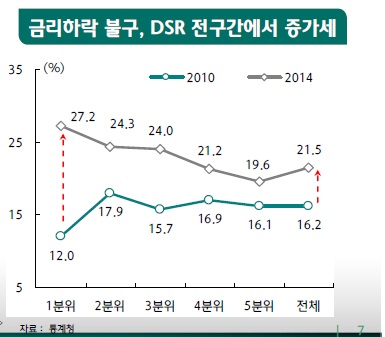

원리금 상환부담을 보여주는 DSR(원리금상환액/가처분소득) 지표를 보면 소득 하위계층의 원리금 상환부담이 높다. 특히 전체 가구 기준이 아니라 부채 보유 가구를 기준으로 하면 소득 1분위 가구의 채무상환능력은 매우 취약하다.(아래 그래프)

이 때문에 정부에서 내놓은 안심전환대출로 바꿀 경우 저소득층의 원리금 상환 부담은 더욱 커지고, 그에 따른 부실위험도 커질 수 있다는 지적이 나온다. 이미 부채규모가 과도한 상황에선 원리금 분할상환에 들어가는 순간 현금흐름에 부담을 느껴 소비 등 다른 경제활동에 영향을 줄 것이란 우려도 있다.

| ▲ 소득분위별 가처분소득 및 원리금상환 부담(자료:하나금융경영연구소). 부채보유 소득 1~3분위 가구의 DSR이 모두 30%를 넘어 섰다. |

◇ 1090조 vs 20조 원..약발은 커녕 부작용은?

안심전환대출이 가계대출 리스크를 줄이는데 효과적이라고 쳐도 그 비중이 20조 원에 불과해 전체 가계대출 부담을 줄이기엔 역부족이다. 한국은행이 집계한 작년 말 가계부채는 1089조 원이다. 이 가운데 금융위가 올해 안심전환대출로 바꾸기로 한 목표액은 20조 원에 불과하다.

현재 주택담보대출 가운데 고정금리 대출은 23.6%, 비거치식분할상환은 26.5%이다. 올해 정부 목표대로 20조 원이 모두 전환되면 이 비중은 각각 최대 5.4%포인트 올라간다. 하지만 이건 주택담보대출 얘기일 뿐이다.

배현기 하나금융경영연구소장은 "가계부채가 1090조 원인데 20조 원 갖고 무슨 효과가 얼마나 있겠느냐"며 "비거치식을 늘리는 것이 원칙적으론 맞지만, 고정금리 전환을 정부에서 추진하는 것은 시장 원리에 맞지도 않고, 오히려 부작용만 키울 수 있다"고 지적했다.

실제 과거 1~2년 전 정부 말만 믿고 고정금리로 전환했던 대출자들은 연 4%대의 금리를 물면서 상대적으로 피해를 키우고 있다. 앞으로도 추가 금리 인하 가능성이 있는 상황에서 안심전환대출로 바꾸는 게 맞느냐는 논란도 있다.

지난 1월 한국은행 금융통화위원에서 금통위원들도 "가계대출이 장기·고정금리로 전환되더라도 가계부채 구조개선 효과는 크지 않을 수 있다"며 "자칫 가계부채의 총량만 늘릴 수 있다"고 우려했다.

◇ 정말로 관리 가능한가?

김완중 하나금융경영연구소 연구위원은 "정부에서 관리 가능하다고 얘기하는 것은 주택담보대출"이라며 "전체 가계부채에서 주택담보대출 비중은 530조 원 정도(주택금융공사 MBS 포함해 추정)밖에 안된다"고 말했다.

진짜 뇌관은 주택담보대출 이외에 주택을 끼지 않은 자영업자 대출이나 신용대출 등이며 이는 대부분 소득 하위계층에 집중돼 있다는 지적이다. 가계부채 1089조 원 가운데 주택담보대출은 예금은행과 비은행 예금취급기관에서 각각 365조 6000억 원, 95조 원으로 총 460조 6000억 원이다. 42%에 불과하다.

금융위가 관리 가능한 수준이라고 얘기하는 이유 중 하나가 소득 4~5분위 고소득 차주가 전체 가계부채의 약 70%를 갖고 있다는 점을 꼽지만 김 연구위원은 "이들이 저소득층의 빚을 대신 갚아주는 게 아니라면 그것 역시 괜찮다는 이유가 될 수 없다"고 꼬집었다.

임진 금융연구원 연구위원도 "저소득층 대출 문제는 심각하다"며 "이들의 생활비대출이나 베이비붐 세대가 은퇴 후 받은 사업비 대출, 자영업자 대출 등은 경기 부진의 영향이 더 크기 때문에 파산 가능성은 매우 높다"고 우려했다.

| ▲ 금리하락에도 DSR 전 구간에서 증가세(자료:하나금융경영연구소). |

◇ 총량규제 vs 구조변경·미세조정?

총량규제가 어렵다는 쪽의 입장은 이른바 '찬물론'이다. 대출 증가를 억제하려다 살아날 조짐을 보이는 부동산 시장과 경제 활성화에 찬물을 끼얹을 수 있다는 부담감이 크다. 섣불리 총량규제 칼을 뺄 수 없는 이유다. 우량한 차주들이 많다거나 부채보다 자산이 많다는 등의 이유로 관리할 수 있다고 얘기하는 것도 그런 이유로 풀이된다. 물론 가계대출 '디레버리징'이 가계대출 부실을 촉발할 수 있다는 우려도 있다.

반면 총량규제가 필요하다는 쪽은 더는 폭탄을 키우지 말자는 논리다. 커지면 커질수록 그 파괴력과 후폭풍이 크기 때문이다. 게다가 이미 커진 부채규모에서 구조변경과 미세조정만으론 부실 우려를 잠재우기엔 '턱도 없다'는 지적도 나온다.

전성인 홍익대 경제학과 교수는 "기업대출 구조조정은 많아야 20~30개로 구조조정 스킴을 짜서 하면 되지만 가계대출은 한 번 터지면 10만 명, 20만 명인데 이것을 한 사람 머릿속에 리스트를 넣고 구조조정을 하기는 쉽지 않다"고 지적했다. 전 교수는 "부동산담보대출은 부동산시장과의 연계성 때문에 구조조정이 까다롭고, 자칫 부동산시장 폭락 등 다른 시장으로 미칠 수 있다"며 "총량규제가 필요하다"고 강조했다.