금융당국이 금융회사가 갑작스럽게 부실에 처하는 것을 미리 막기 위해 또 하나의 '보험'을 만들기로 했다.

기존 예보기금이 금융사가 부실에 빠진 이후 '뒷수습'을 하는 역할을 하고 있지만, 이와 별도로 위기상황에서 일시적으로 어려움을 겪는 등 부실 위기가 감지될 때 경우 유동성을 공급하거나 자본확충을 지원할 수 있도록 하는 제도를 신설하는 것이다.

금융위원회는 26일 금융리스크 대응 태스크포스(TF)회의를 열고 '금융회사 부실예방을 위한 금융안정계정 도입안'을 논의했다고 밝혔다.

김소영 금융위 부위원장은 "최근 해외 주요국들이 본격 긴축전환을 추진하고 우리나라도 지속적인 금리인상을 하면서 금융시장의 변동성이 확대되고 있다"며 "위기 상황을 다각도로 점검해 리스크에 대한 충격이 최소화될 수 있도록 사전예방 노력을 더 강화할 필요가 있다"고 도입 논의 배경을 설명했다.

금융안정계정은 예금보험기금 내 별도 계정을 설치해 운영하는 형태로 가닥이 잡혔다. 재원은 보증수수료, 예보기금 내 다른 계정 차입, 예보채 발행 등으로 마련하기로 했다. 정부가 세금을 바탕으로 출연하거나 정부가 보증하는 채권 발행 등을 제외해 금융회사에 세금이 낭비된다는 부담을 피한다는 계획이다.

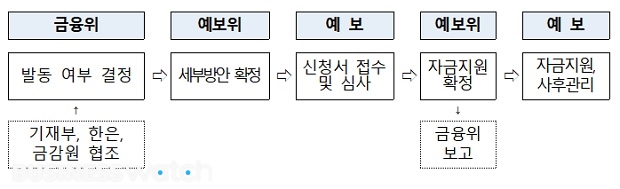

계정 발동 조건은 일부 금융사의 일시적 어려움이 금융시장과 시스템의 위기로 번지는 것이 우려되는 상황이라고 금융위가 판단할 경우다. 급격한 변동으로 다수 금융회사의 유동성이 경색되거나 자본확충이 필요한 상황에서 금융시장‧제도의 혼란으로 번지는 것을 방지할 필요가 있다고 봤을 때 지원하는 것이다.

다만 이미 부실에 처했거나, 부실 우려가 명확한 금융회사의 경우 지원대상에서 제외된다. 부실 혹은 부실 우려 금융회사의 경우 기존 예금보험공사 내 기금으로 자금을 지원하는 제도가 이미 있기 때문이다.

지원은 유동성 공급과 자본확충 두 가지로 이뤄진다. 유동성 공급이 필요하다고 판단될 경우 금융회사가 발행한 채권에 이 계정에서 보증을 서게 된다. 보증수수료는 계정에 참여한 금융회사로부터 거둬들여 재원을 회수한다. 금융회사가 채권을 발행하거나 유통하기 어렵다는 판단이 설 경우에는 대출도 활용된다.

자본확충은 해당 금융회사의 우선주 매입 등을 통해 지원하는 방안이 논의됐다. 이 경우 금융회사로부터 배당, 우선주 상환 등으로 자금을 회수하게 된다.

지원을 받은 금융사는 금융위가 감독한다. 철저한 자금 회수를 위해서다. 지원이 결정되면 금융회사는 경영건전성제고계획을 제출해야 하고 금융위원회는 이를 반기별로 점검한다. 특히 자금 회수를 원활하게 하기 위해 자사주 매입 제한, 배당, 임원 성과급 제한 등의 조건도 두기로 했다. 금융회사의 도덕적 해이를 방지하기 위한 장치다.

금융당국은 상시적 지원체계 성격을 갖는 이번 계정 도입을 위해 과거 일시적으로 도입됐던 제도들도 살폈다. 2008년 외환위기 직후 시행된 '은행자본확충펀드', '금융안정기금'과 코로나19 확산 직후 '금융안정특별대출' 등인데 모두 실적이 거의 없이 종료됐다.

금융위는 내달 공청회를 열어 도입안을 점검한 뒤 8월 중 예금자 보호법 개정안 입법예고가 이뤄질 수 있도록 계획을 짰다. 국회 법안 심의, 하위 규정 정비 등의 일정을 감안할 때 이르면 내년 하반기 이후 시행 가능할 것으로 예상된다.