누구나 그렇지만 직장인도 건강이 가장 중요하다. 건강해야만 직장생활을 계속할 수 있고, 근로소득도 생긴다. 국가차원에서도 직장인과 그 가족이 건강해야만 세금이 제대로 걷힐 수 있는 것이다.

그래서 직장인이 본인이나 부양가족을 위해 사용한 의료비는 소득활동에 필요한 비용으로 인정해서 세액공제하는 혜택이 있다. 의료비 세액공제다.

총급여 3% 초과액만 공제대상

다만, 세액공제 대상이 되는 의료비의 범위가 있다. 총급여의 3%를 넘게 지출한 의료비만 공제대상으로 인정한다.

신용카드 등 사용액 소득공제가 총급여의 25% 초과분만 공제하는 것과 비교하면 의료비 세액공제의 문턱은 상당히 낮게 느껴진다.

하지만 일상적인 소비생활과 의료비를 동일하게 비교하기는 어렵다. 평균적으로 아파서 쓰는 돈이 그리 많지는 않기 때문이다.

실제로 총급여 5000만원인 근로자를 기준으로 보면 병원비나 약값 등으로 연간 150만원 넘게 지출해야 한다. 총급여 7000만원 근로자는 210만원 이상, 1억원 근로자는 300만원 이상 의료비를 지출해야 공제대상이 된다.

하지만, 요즘은 어지간한 병원처방을 받아도 실비 지출액이 만원 단위를 넘기가 쉽지 않다. 국민건강보험 급여로 상당부분이 해결되기 때문이다.

또 많은 직장인들이 실손보험을 가입하고 있다는 부분도 고려해야 한다. 질병이나 상해를 입어서 입원이나 수술을 했더라도 실손보험금으로 보전받은 경우에는 그만큼이 의료비 공제대상에서 제외된다.

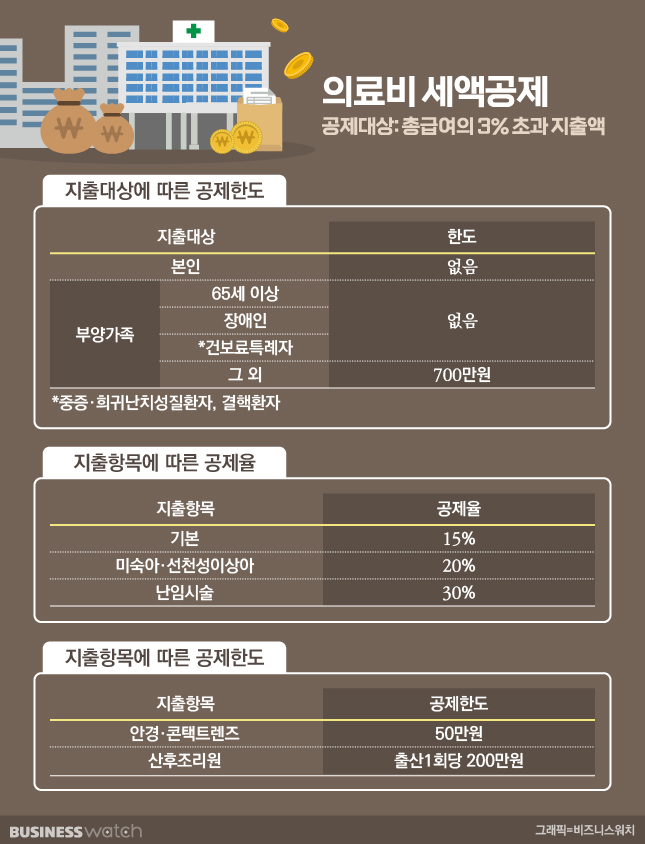

본인 병원비는 전액, 가족은 700만원까지

총급여 3%를 초과해 지출한 의료비가 있다면, 정해진 공제율을 곱해서 세액공제금액을 산출하게 된다.

기본적인 공제율은 의료비 세액공제 대상금액의 15%다. 하지만 미숙아와 선천성이상아를 위해 지출한 의료비는 20%, 난임시술비는 30%를 곱해서 공제할 세액을 계산한다.

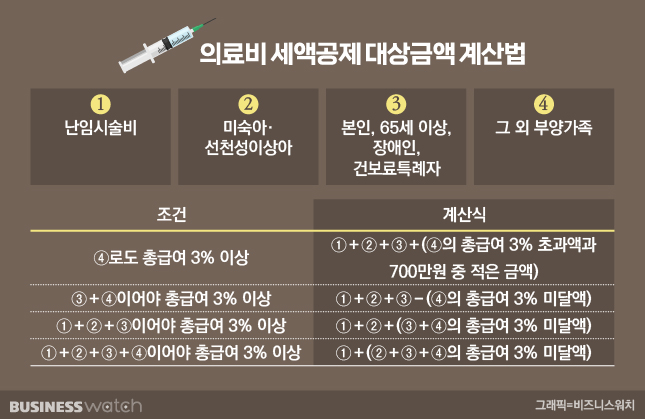

공제대상 금액 산출은 다소 복잡하다. 근로자 본인이나 65세 이상, 장애인 등에 지출한 의료비에 대해서는 공제한도 없이 공제율만 곱해서 산출하지만, 그 외 다른 부양가족을 위해 지출한 의료비는 700만원까지만 공제대상으로 인정한다.

만약 그 외 부양가족 의료비가 총급여 3%를 넘지 않는 경우에는 본인 등의 의료비공제대상에서 그 미달금액 만큼을 차감한 후에 공제율을 곱한다.

치료목적은 'O', 미용목적은 'X'

진찰, 치료 등을 목적으로 의료기관에 지급한 비용은 대부분 공제대상이 되지만, 목적 판단이 애매한 경우도 있다.

미용목적이나 건강증진 목적으로 의료기관에 지출한 비용은 공제대상에 포함하지 않기 때문이다.

예를 들어 안경과 콘텍트렌즈 구입비는 연간 50만원까지 의료비 세액공제 대상이 되지만, 선글라스나 서클렌즈 등 미용목적의 비용은 포함하지 않는다.

치과에서 치열교정을 받았더라도 의사의 '저작기능장애' 진단서가 첨부된 경우에만 세액공제가 적용될 수 있다.

그밖에 보청기 구입비, 휠체어 등 장애인보장구 구입비 등은 의료비 공제가 가능하고, 산후조리원비도 출산 1회당 200만원까지는 공제대상이 된다.