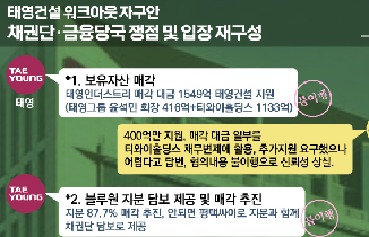

태영건설의 워크아웃(기업구조개선) 신청 이후 캐피탈사를 비롯 2금융권에도 부동산 프로젝트파이낸싱(PF)에 대한 건전성 우려가 제기되자 캐피탈업가 진화에 나섰다. 캐피탈업계는 부동산 PF 위기가 가시화되고 있다는 지적에 대해 손실흡수능력이 충분하고 유동성도 양호하게 관리되고 있다는 입장이다.

4일 여신금융협회는 "최근 캐피탈 부동산 PF 시장은 고금리와 부동산 경기 회복 지연 등 사업 여건이 어려운 것이 사실이나 캐피탈업계 손실흡수능력과 재무 건전성 등을 고려 시 충분히 감내할 수준"이라고 설명했다.

협회에 따르면 지난해 9월 말 기준 캐피탈업계의 총자본은 33조2000억원으로 2022년 기준 30조7000억원 수준이던 총자본이 계속해서 증가하며 손실흡수능력이 확충되고 있다.

고정이하여신 대비 대손충당금 적립 비율도 125.2%(작년 9월말 기준)로 안정적으로 유지되고 있다. 고정이하여신이란 금융사의 여신 중 회수에 문제가 생긴 여신 보유 수준을 나타내는 건전성 지표다.

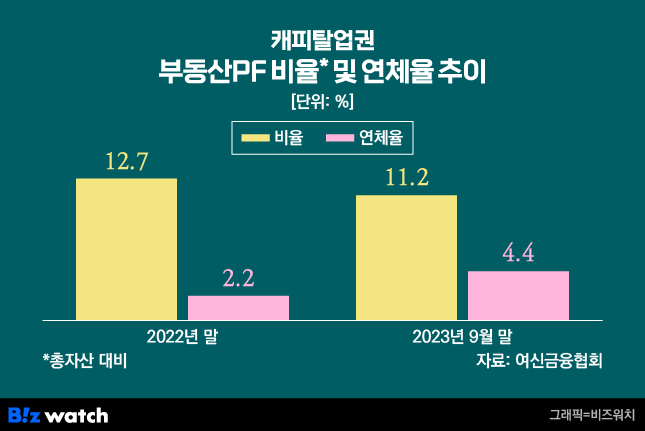

총자산 대비 부동산 PF 대출 비율도 계속해서 낮아지고 있다. 지난해 9월 말 캐피탈업계의 부동산 PF 대출 비율은 11.2%로 전년(12.7%)보다 감소했다.

다만 지난해 9월말 부동산PF 대출의 요주의이하여신비율은 증가했다. 협회는 해당 증가 이유를 "부동산 경기 회복 지연 장기화에 대비, 선제적이고도 엄정한 사업성 평가 등을 통해 해당 여신에 대해 약 1조원 수준의 충분한 충당금(준비금)을 적립하기 위한 것"이라고 설명했다.

여신전문금융업 감독규정에 따라 부동산 PF 대출의 대손충당금 적립 기준은 정상 2%, 요주의 10%, 고정 30%, 회수 의문 75%, 추정 손실 100%다. 또 건전성에 대해 '양호'(부동산PF 사업성평가) 등급은 '정상'(자산건전성 분류)으로, '보통' 등급은 '요주의'로, '악화우려' 등급은 '고정이하'로 분류함을 원칙으로 한다.

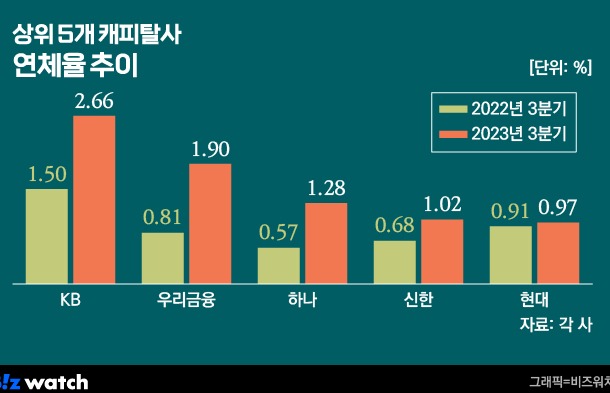

이어 협회는 "캐피탈업권 부동산 PF 시장 정상화를 위한 자연스러운 연착륙 과정으로 볼 수 있다"며 "지난해 9월 말 기준 PF 대출 연체율 또한 대손상각 등 리스크 관리 강화로 상승 폭이 축소되고 있는 상황"이라고 말했다.

실제로 캐피탈업계의 부동산 PF 대출 연체율을 살펴보면 2022년 말 2.2%에서 지난해 6월 말(3.9%)까지 1.7%포인트 상승했고, 9월 말(4.4%)까지 0.5%포인트 늘었다. 다만 상승 폭은 1.7%포인트에서 0.5%포인트로 줄어들었다.

협회는 캐피탈업계의 유동성 비율도 안정적으로 관리되고 있다고 강조했다. 협회는 "최근 여전채 시장은 여전채 매수세 강화로 국고채와의 스프레드가 축소되는 등 점차 안정세로 회복 중"이라고 밝혔다.

PF 리스크 증대 가능성에 대비해 높은 유동성 비율 유지 등 선제적 노력도 병행 중이며 PF를 취급 중인 여전사가 대부분 지주계 계열회사로 대주주의 지원 능력도 충분하다는 설명이다.

협회에 따르면 지난해 12월 말 기준 여전채 금리가 하락하면서 국고채와의 스프레드가 축소되고 있으며, 지난해 9월 말 기준 즉시 가용 유동성 비율은 419.8%, 원화 유동성 비율은 158.0%로 높은 수준을 지속·유지하고 있다. 여전채 (AA- ·3년물) 금리는 지난해 10월 말 5.3%에서 지난달 28일 4.1%로 내렸고, 같은 기간 스프레드는 200bp(1bp=0.01%포인트)에서 1.91bp로 줄었다.

협회 관계자는 "캐피탈업권은 PF 대주단 협약, PF 정상화 지원펀드 조성 등 사업장 재구조화를 통한 정상화 노력을 지속할 예정"이라며 "금융당국과 함께 PF 리스크가 업권 전반으로 확산되지 않도록 손실흡수능력을 강화하고 적극적인 부실채권 정리로 건전성을 제고해 PF 리스크를 적극적으로 축소해 나갈 예정"이라고 말했다.