미국 기준금리 인하 기대감과 함께 전쟁 등 지정학적 위험도 더해지면서 안전자산인 '금' 투자 수요에 꾸준한 관심이 이어지고 있다.

금 투자를 위해서는 금을 직접 매입하거나 금 현물·선물 상장지수펀드(ETF), 금 채굴기업(금광)에 투자하는 ETF 등을 활용할 수 있다. 전문가들은 각 투자 방법별로 장단점이 뚜렷하다는 점을 지적하며 개인의 투자 성향에 맞게 투자 상품을 골라야 한다고 조언한다. "금 가격, 미국 기준금리 인하에 올해 20% 상승도 가능"

뉴욕상품거래소에 따르면 7일(현지시간) 올해 4월물 금 가격은 전 거래일 대비 0.01% 상승한 온스당 2051.70달러로 거래를 마쳤다. 미국 연방준비제도의 금리 인하 기대감이 과도하다는 평가가 나오면서 금 가격이 최근 보합세를 보이고 있다.

그러나 증권가에서는 미국 기준금리 인하가 예정된 만큼 향후 금 가격 상승세가 이어질 것이라고 내다본다. 기준금리 하락은 달러 가치가 낮아진다는 것을 의미하며, 이 경우 통상적으로 금 투자 수요가 증가하면서 금 가격은 상승한다.

오재영 KB증권 연구원은 최근 보고서에서 "미국 금리 인하가 반영되기 시작할 2~3분기 내 금 가격의 추세적 상승을 전망하며 현재 수준에서 20% 이상 상승할 여지가 있다"고 말했다. 그는 올해 금 가격 목표가격으로 온스 당 2400~2550달러를 제시했다.

국제 애널리스트 의견도 비슷하다. 미국 경제방송 CNBC는 지난달 22일 스위스 투자은행 UBS 등을 인용해 "지난해 금 가격이 16%가량 올랐지만 연방준비제도의 통화정책 변화를 과소평가할 수 없다"며 "지정학적 불안과 시장 불확실성 등으로 안전자산인 금은 매력적인 투자처"라고 했다.

금 현물 ETF와 선물 ETF…"뭐가 다른데?"

금 가격 상승 전망과 함께 관련 투자상품에도 관심이 쏠린다. 금을 직접 구입하는 대신 관련 금융상품에 투자하면 부가가치세(10%) 등을 피할 수 있는 장점이 있다. 또 증권사 계좌를 통해 어디서나 간편하게 투자 가능하다.

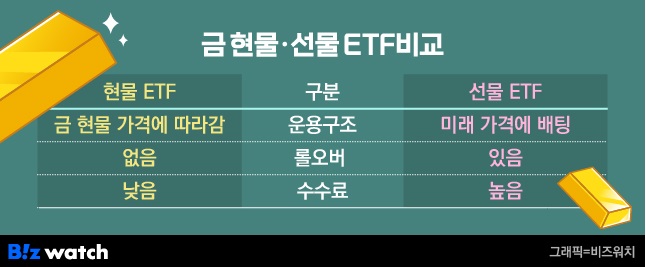

대표적인 금융상품으로 금 현물 상장지수펀드(ETF)와 금 선물 ETF가 있다. 국내에서는 한국투자신탁운용이 운용하는 '한국투자 ACE KRX 금현물'이 금 현물에 투자하는 유일한 ETF다. 이 ETF는 한국거래소가 산출·발표하는 'KRX 금현물 지수'를 추종한다. 국제 금 가격을 원화로 환산한 지수다.

반면 금 선물 ETF는 금 미래 가격에 배팅하는 상품이다. 국내 금선물 ETF로는 삼성자산운용의 'KODEX 골드선물'과 미래에셋자산운용의 'TIGER 골드선물'이 있다.

두 상품은 모두 스탠다드앤푸어스가 발표하는 'S&P GSCI Gold Total Return 지수'를 추종한다. 미국 상품거래소에서 거래되는 금 선물 가격을 기준으로 산출한 지수다.

선물 ETF는 현물 ETF와 달리 롤오버 비용이 발생한다. 선물 ETF 특성상 만기가 있어 계속해서 기초지수 구성 종목을 바꿔줘야 해서다. 예를 들어 1월물 계약의 만기가 도달하면 2월물로 갈아타야 한다. 이때 시장 상황에 따라 가격 차이가 발생할 경우 롤오버(만기교체) 비용이 발생한다.

이 같은 이유로 보통 선물 ETF의 수수료가 현물 ETF보다 높다. 다만 국내에서는 상품마다 다르다. 'ACE KRX 금현물 ETF' 총보수는 0.5%다. 삼성자산운용의 'KODEX 골드선물' 총보수는 0.68%, 미래에셋자산운용 'TIGER 골드선물' 총보수는 0.39%다."금광 ETF도 있다고?.. 금상승기엔 유리"

최근 금 광산 채굴기업의 주가를 추종하는 ETF도 출시됐다. NH아문디자산운용이 내놓은 'HANARO 글로벌금채굴기업 ETF'다. 이 ETF는 'NYSE Arca Gold Miner Index'를 기초지수로 추종한다.

금 채굴기업 주가는 금 가격에 직접적으로 영향을 받는다. 박승진 하나증권 연구원은 "미국에 상장돼 있는 대표 금광기업 ETF의 기초지수(NYSE Arca Gold Miner Index)는 금 가격과의 상관관계가 0.9 수준을 유지하며 명확한 동행성을 보인다"고 밝혔다. 상관계수는 -1~1 사잇값으로 가진다. 1에 가까울수록 비례하고 -1에 가까울수록 반비례한다.

금 채굴기업 ETF는 특히 금 가격 상승기에 유리하다. 오재영 연구원은 "금 가격 상승 시기에는 대부분의 금광 기업의 주가 상승률이 금 가격 상승률을 2~3배 가까이 크게 상회한다"고 밝혔다.

오 연구원은 "대표적인 금 가격 상승기인 2018~2020년 사이 금 가격은 61% 상승했지만, 대표적인 글로벌 금광기업 6개 사 주가 상승률은 평균 185%에 달했다"며 "2022~2023년에도 금은 21%, 6개 사 평균 상승률은 63%로 통상적으로 3배 가까이 높은 수익률을 기록했다"고 밝혔다.

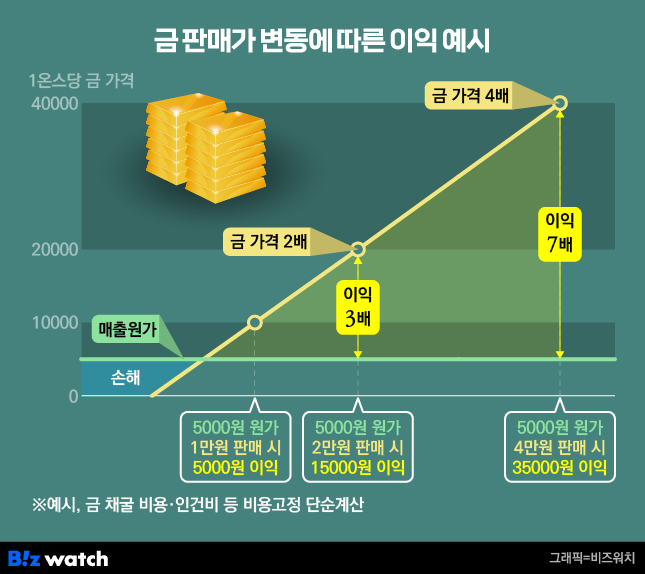

금 채굴기업과 같이 고정비 비율이 높은 경우 판매가격 상승 폭보다 이익 상승 폭이 커지는 지렛대(레버리지) 효과가 더 크게 발생한다.

예를들어 1온스의 금을 판매(1온스당 채굴 원가와 인건비 등 고정비용은 5000원으로 가정)할 때 판매가격이 1만원에서 4만원으로 4배가 상승한다면, 이익은 5000원에서 3만5000원으로 7배가량 상승한다. 판매가격 대비 이익 상승률이 높아지는 셈이다.

다만 금 가격이 하락할 대는 손실률도 더 커질 수 있다. 위 사례와 같이 판매가격이 4만원에서 1만원으로 25% 수준(4분의 1)까지 낮아질 경우, 이익은 7분의 1 수준으로 더 크게 쪼그라든다.

따라서 장기투자를 고려할 경우 금 채굴기업보다는 금에 대한 직접투자(ETF 포함)가 더 적합하다고 조언한다.

오재영 연구원은 "2014년~2024년 초까지 총 10년간의 성과를 보면 금 가격은 65% 상승했지만, 금 채굴기업 ETF는 32% 상승에 그쳤다"면서 "금광 기업 중 일부는 주가가 장기적으로 -80~-70%까지 하락했다"고 지적했다.

그는 이어 "금 가격 하락 시기에는 그만큼 기업들의 주가 하락 폭도 크다"며 "전체적으로 금 보유의 취지인 안전자산 선호, 자산 배분까지 고려한다면 '금'에 대한 직접 투자가 적합하다"고 조언했다.