올해 종합부동산세 계산시 1세대 1주택자로 판단하는 기준이 크게 확대됐지만, 그 적용에 대한 일부 납세자 혼란이 예상된다. ▷관련기사 : 일시적 2주택 허용, 올해 종부세 뭐가 다른가(9월15일)

국세청 안내만으로는 납세자 본인이 특례대상인지를 판단하기가 쉽지 않기 때문이다. 특례 신청기한에 임박해서 급작스럽게 세법이 개정, 적용되면서 다양한 실무 사례에 대한 검증과 안내가 부족했다는 지적도 나온다.

일부 종부세 납세자는 당장 기획재정부의 유권해석이 내려지지 않으면, 9월 30일까지 특례신청을 하기 어려운 상황이다.

가장 복잡한 상황은 부부공동명의로 주택을 보유하고 있는 경우에 발생한다.

현재 부부 공동명의 1세대 1주택자는 1주택 특례 적용과 부부 각각의 보유지분만큼만 따로 종부세를 계산하는 방법 중 적은 세금을 선택할 수 있다.

1주택자와 같이 부부합산 11억원을 기본공제하고, 고령자 세액공제와 보유기간 세액공제를 80%까지 추가로 받는 방법을 고를 수도 있고, 세액공제 없이 부부가 각각 6억원씩 기본공제로 종부세를 계산할 수도 있는 것이다.

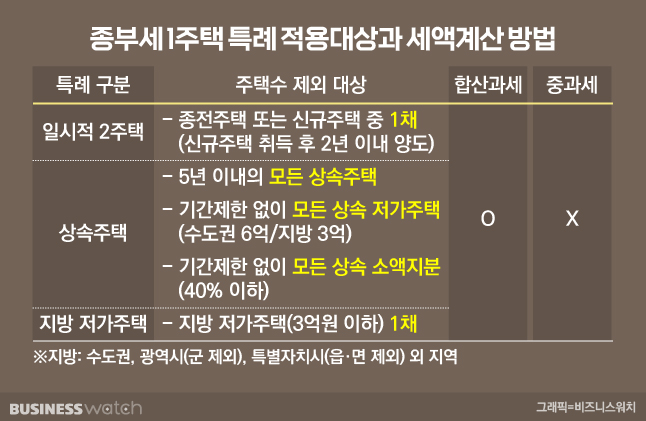

그런데 최근 세법개정으로 일시적 2주택과 상속주택, 지방 저가주택도 1주택 특례범위에 들어오면서 경우의 수가 급증했다.

부부 공동명의 1세대 1주택자가 이사를 위해 일시적으로 2주택을 취득하고, 각각 상속으로 주택을 물려받거나 지방의 저가주택을 추가로 취득할 수 있기 때문이다.

부부 공동명의자는 둘 중 지분이 많은 쪽(동일지분은 납세의무자 선택)으로 1주택 특례를 받을 수 있는데, 공동명의 1주택 특례와 함께 일시적 2주택이나 상속주택, 지방 저가주택에 대한 1주택 특례를 추가로 적용받을 수 있는지가 관건이다.

또한 공동명의자 각각 상속주택이나 지방 저가주택을 모두 보유하고 있을 수도 있는데, 현행 세법이나 국세청 안내에는 이런 경우에 대한 특례 신청 가능 여부에 대한 언급이 없는 상황이다.

이에 대해 국세청 관계자는 "공동명의자의 일시적 2주택, 상속주택, 지방 저가주택에 대한 특례적용은 세법과 시행령만으로 판단이 어려워 기획재정부에 유권해석을 의뢰한 상황"이라고 설명했다.

전문가들은 납세자들의 종부세 특례 신청기한이 촉박하다는 점에서 우려를 표하고 있다.

지병근 세무사(세무법인가감 대표)는 "당장 9월말까지 합산배제신고와 특례신청을 해야하기 때문에 과세관청에서 하루빨리 유권해석을 내려 납세자 혼란을 줄여야 할 것"이라고 지적했다.

또 지 세무사는 특례판단에 대해서도 "공동명의 1주택자는 특례신청을 통해 부부 중 한명을 납세의무자로 확정하게 되는데, 해당 납세의무자가 대체주택 등을 소유한 경우라면 1주택자로서 세제혜택을 부여하는 것이 합리적일 것"이라고 말했다.