우리금융지주가 최근 증권사 확보에 속도를 내고 있습니다. 임종룡 우리금융 회장은 취임 초기부터 비은행 사업 강화를 강조해 왔는데요. 마땅한 진전이 없이 1년이 흐르면서 우리금융 순익에서 은행이 차지하는 비중은 2022년 말 92%에서 지난해 말 99%까지 확대됐습니다.

이처럼 비은행 확대를 미룰 수 없는 상황이 되자 우리금융은 그간 여러 차례 우선 순위로 언급해 왔던 중대형 증권사 대신 소형 증권사 인수까지 검토하는 모습입니다.

중대형 증권사를 인수하면 은행 등 그룹 자회사들과 투자금융(IB), 자산관리(WM) 부문 등에서 시너지를 기대할 수 있습니다. 소형 증권사 대비 다양한 금융투자업 라이선스를 보유하고 있고, 전문 인력이나 관련 자산도 한꺼번에 끌어올 수 있어 '맨 땅에 헤딩' 하는 것보다 훨씬 편리합니다.

그러나 업계에선 우리금융이 마땅한 증권사 매물을 찾지 못하고 있다는 이야기가 지속해서 들려왔습니다. 결국 우리금융도 소형 증권사를 인수해 증권업 라이선스(면허)만 취득하고, 종합금융사 라이선스를 가진 우리종합금융과의 합병을 통해 시너지를 내는 등 다양한 방안을 모색하는 듯 합니다.

그간 우리금융은 우리종금에 힘을 실어 왔는데요. 지난해 말에는 5000억원 상당의 유상증자를 하면서 자기자본을 중형 증권사 수준인 1조1000억원대로 올려 놓았고, 증권사들이 밀집한 여의도에 새 둥지를 틀었습니다. 소형 증권사 인수가 확정되면 우리종금의 역할은 더욱 커질 것으로 보입니다.

종금 라이선스 장점은?

지난 2014년 민영화 과정에서 '알짜' 계열사로 불렸던 우리투자증권(현 NH투자증권)을 매각한 우리금융 입장에서는 소형 증권사 인수가 다소 아쉬운 선택지로 보입니다.

그런데도 소형 증권사 인수를 검토하는 밑바탕에는 우리종금의 종금업 라이선스가 가진 강점을 활용할 수 있을 것이란 전략적인 분석이 뒷받침됐기 때문이라는 해석이 나옵니다.

우리종합금융은 국내 유일 종금업 라이선스를 보유한 금융사인데요. 정부가 과거 외환위기의 주범으로 종금사를 지목하면서 하나둘씩 자취를 감추고, 신규 인가도 사라졌습니다. 지난 2010년 메리츠증권과 메리츠종금이 합병한 '메리츠종금증권'이 종금업을 영위했지만, 2020년 종금업 라이선스를 반납하면서 우리종금이 국내 유일 종금사가 됐습니다.

종합금융업 라이선스는 증권업을 영위할 수 있는 금융투자업 라이선스와 약간 다릅니다. 예를 들어 증권사 종합자산관리계좌(CMA)는 예금자 보호 대상에 해당하지 않는데요. 종금형 CMA는 예금자보호법에 따라 원리금 5000만원까지 예금자 보호 혜택을 받을 수 있습니다.

발행어음 활용이 가능하다는 점도 자금조달 측면에서 큰 강점으로 꼽힙니다. 발행어음은 대형 증권사들이 자체 신용을 바탕으로 발행하는 만기가 1년 이내인 단기금융상품인데요. 금리가 상대적으로 높다는 특징 때문에 더 많은 수신자금을 끌어모을 수 있고, 이를 바탕으로 다양한 사업에 투자해 수익성을 높일 수 있습니다

발행어음은 당국에 초대형 투자은행(IB) 인가를 받은 자기자본 4조원 이상의 증권사 및 종금업 라이선스를 가진 종금사들만 발행할 수 있는데요. 자기자본 1조원인 우리종금이 자기자본이 4조원이 넘는 대형 증권사들이 갖고 있는 조달 부문에서의 이점을 누릴 수 있는 셈이죠.

과거 메리츠증권도 종금사와 합병한 이후 종금업 라이선스를 활용해 국내 부동산PF 중심의 부동산금융을 크게 확대하며 빠르게 성장하기도 했습니다.

증권업계 한 관계자는 "종금업 라이선스를 갖고 있으면 같은 자본으로 더 많은 대출을 내줄 수 있어 자기자본이 작더라도 빠르게 성장할 수 있다"라고 설명했습니다.

지금도 여전히 '메리트'일까?

그러나 종금업의 이런 특성이 '강점'으로 이어질지에 대해서는 의견이 분분합니다.

수신부터 보면, 발행어음의 매력이 과거 대비 줄어들었다는 시각이 많습니다. 10년 전까지만 해도 금융상품이 많지 않아 발행어음의 매력이 높았지만, 지금은 초대형 IB 네 곳이 발행어음 상품을 취급하고 있고, 과거보다 다양한 상품들이 늘어난 만큼 압도적인 강점을 갖고 있다고 보기 어렵다는 겁니다.

CMA 예금자보호 기능이 갖는 매력도 크게 줄어들었습니다. 증권업계 한 관계자는 "대형 증권사들의 경우 자기자본을 늘리면서 과거 대비 건전성이 크게 개선됐다"라며 "증권사의 파산 위험을 고려하면서 CMA에 돈을 넣는 투자자들도 과거 대비 줄어들었다"라고 설명했습니다.

여신 부문에서는 최근 부동산PF 부실 우려가 지속되고 있어 과거 메리츠종금증권처럼 '종금업'를 활용해 투자규제에서 비교적 자유롭게 성장하기는 쉽지 않을 것이란 전망이 나옵니다.

증권업계 한 관계자는 "과거 종금사들이 부동산 부문에 레버리지를 많이 써서 자기자본의 4~5배까지 우발 채무를 늘렸던 적도 있지만 지금은 절대 그렇게 하지 못할 것"이라고 말했습니다.

또 다른 관계자는 "과거 메리츠종금증권이 종금업 라이선스를 활용해 크게 성장했지만, 당시 부동산이 호황기를 맞았던 시기였다는 점을 고려해야 한다"라며 "그러한 시장 환경에서 낸 수익을 바탕으로 IB나 WM 부문에 투자를 하면서 더 크게 성장할 수 있었던 것"이라고 언급했습니다.

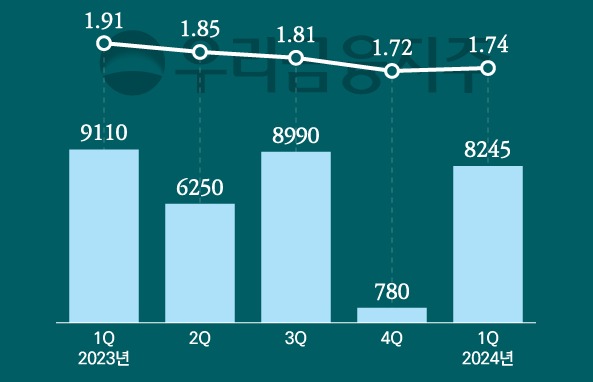

더욱이 우리종금의 상황도 녹록지 않습니다. 최근의 부동산PF 한파를 피하기 어려운듯 지난해 적자전환 하면서 부실에 골머리를 앓는 상황이고요.

고육지책…판 흔들기엔 역부족

업계에선 우리종금이 증권사와 합병 이후 성장하는 과정에 종금업 라이선스가 힘을 보탤 수 있을 것이란 점엔 동의하는듯 합니다.

증권업계 한 관계자는 "우리금융이 포스증권을 인수한 이후 우리종금과의 시너지를 통해 증권업을 성장시키겠다는 전략으로 보인다"라며 "부동산 업황이 좋지 않기 때문에 현실적으로 바로 시너지를 내기엔 어렵겠지만 길게 본다면 성장할 가능성도 있다"고 말했습니다.

다만 앞으로 다소 먼 길을 돌아가야 할 것이란 관측도 나옵니다. 인수를 검토하고 있는 포스증권이 온라인 펀드 판매사인 만큼 영업점 등 오프라인 기반도 확충해야 하고, 지속적인 자본 확충에 나서야 할 것이란 점에서입니다.

증권업계 한 관계자는 "소형 증권사를 인수하는 건 사실상 증권업 면허만 사기 위한 걸로 보인다"며 "전국 영업망을 가지고 있는 증권사와 비교하면 메리트가 떨어지기 때문에 인수 이후에 그룹이 과감하게 돈을 써야 할 것"이라고 지적했습니다.

업계 다른 관계자는 "(증권사와 우리종금이 합병 시) 시너지는 있겠지만 규모의 경제가 있기 때문에 기존 증권 판을 흔들기는 현실적으로 어렵다"며 "우리종금도 새로운 사업모델을 추가하는 등 자체적인 밑그림을 그려야 할 것"이라고 말했습니다.