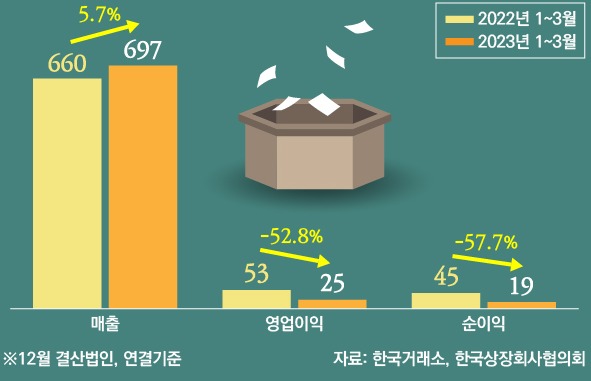

SK하이닉스가 반도체 한파의 직격타를 맞았다. 지난해 4분기 10년 만에 적자를 기록했다. 경영 환경의 어려움이 계속되고 있지만 작년 예고한 50% 투자 감축 기조는 유지한다. 하반기 돌아올 것으로 기대되는 '업턴(상승국면)'에 대비해 기술 경쟁력을 유지하기 위해서다.

10년만의 '영업적자'

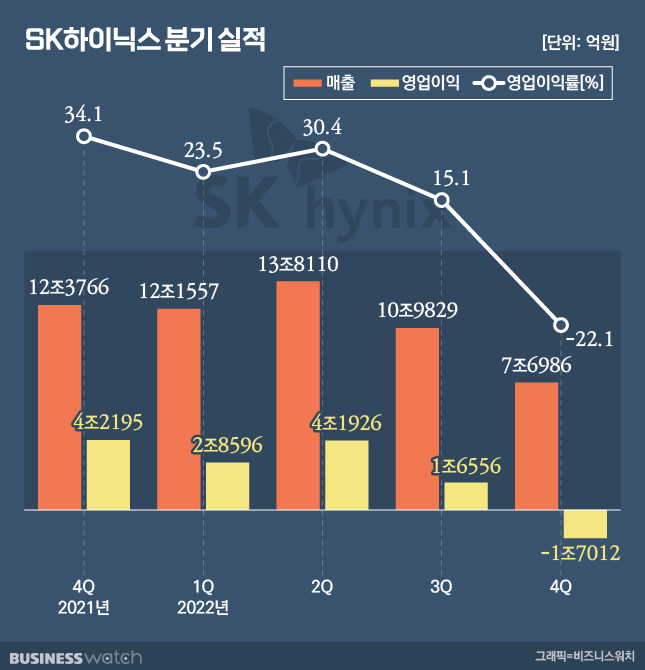

1일 SK하이닉스는 작년 4분기 영업손실이 1조7012억원으로 적자 전환했다고 밝혔다. 분기 단위 영업적자는 지난 2012년 3분기 이후 처음이다. 같은 기간 매출은 7조6986억원으로 전년 동기 대비 37.8% 감소했다. 이에 따른 영업손실률은 22.1%였다.

이는 지난해 하반기부터 메모리 수요가 줄고, 제품가격이 큰 폭으로 하락한 탓이다. 이날 실적 발표 이후 진행된 컨퍼런스 콜(전화회의)에서 김우현 SK하이닉스 부사장(CFO, 최고재무책임자)은 "4분기 높은 물가 상승과 금리 인상 기조로 거시경제 환경의 불확실성이 지속됐다"며 "급격히 얼어붙은 소비 심리로 IT 전방 수요가 둔화하고 고객들의 재고 조정과 비용 절감 노력 등으로 메모리 반도체 수요 약세도 지속됐다"고 설명했다.

이어 "어려운 시장 환경 속에서도 전 응용 제품에 대한 판매를 극대화했으나, 업계 전반의 높은 재고 수준과 가격 경쟁 심화로 D램과 낸드 가격이 큰 폭으로 하락해 실적이 감소했다"고 부연했다.

약 2조5200억원 규모의 영업외손실을 반영한 당기순손실은 3조5235억원에 달했다. 영업외손실은 솔리다임의 낸드 관련 무형자산 손상 1조5500억원이 반영된 결과다. 솔리다임이 지닌 낸드 관련 특허권 등 무형자산의 가치가 하락해 회계상 손실로 반영됐다는 것이다. SK하이닉스는 낸드 사업 확장을 위해 지난 2021년 인텔로부터 솔리다임을 인수한 바 있다.

또 영업외손실에는 지난 2018년 4조원을 들여 투자한 일본 키옥시아 투자자산을 포함한 금융상품 평가손실 6200억원도 포함돼 있다. 지난 1년간 일본 엔화의 가치가 10% 이상 하락하면서 SK하이닉스가 보유한 키옥시아 지분에 대한 평가가 하향 조정된 것으로 풀이된다.

김 부사장은 "작년 하반기 낸드 사업의 수익성이 급격히 악화해 연말 자산 평가를 진행했다"며 "키옥시아의 경우 투자자산의 공정가치를 평가한 결과 4분기 약 6000억원의 손실을 반영했고, 낸드 시황 악화로 솔리다임의 영업권과 무형자산 손상액이 포함됐다"고 말했다.

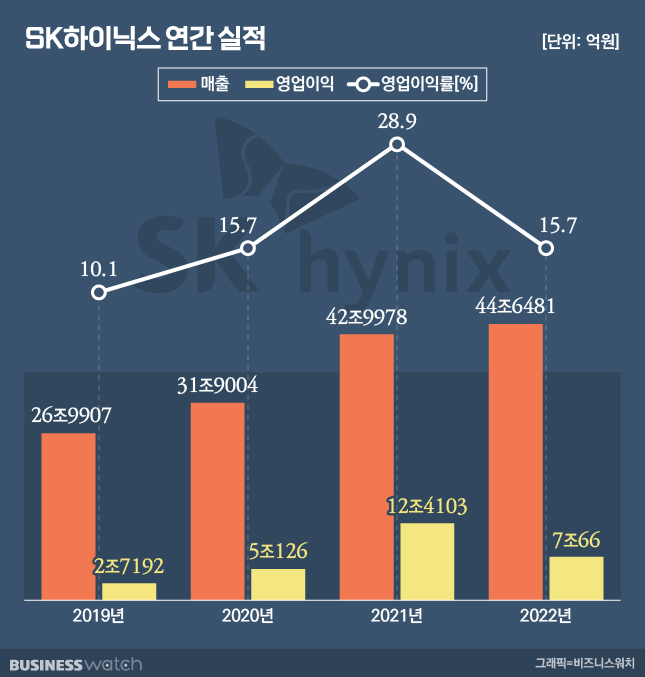

4분기 대규모 적자를 기록하면서 연간 영업이익 역시 크게 줄었다. 지난해 SK하이닉스의 영업이익은 7조66억원으로 전년 대비 43.5% 감소했다. 다만 같은 기간 매출은 3.8% 늘어난 44조6481억원을 시현했다. 영업이익률은 전년(28.9%)보다 13.2% 줄어든 15.7%였다.

하반기 '업턴' 기다린다

SK하이닉스는 올 하반기 시장 개선 가능성이 높다고 보고 '버티기'에 돌입했다. 기존 계획인 투자 규모 50% 감축 외 추가적인 감산은 진행하지 않을 예정이다. 지난해 10월 실적 발표에서 SK하이닉스는 올해 투자 규모를 작년 19조원 대비 50% 이상 줄이겠다고 밝힌 바 있다.

이날 김 부사장은 "팹 규모, 필수적인 인프라 투자 등을 고려했을 때 이미 적정 수준까지 축소했다고 판단해 현재로서는 추가적인 투자 감축을 고려하고 있지 않다"고 강조했다.

투자 축소로 미래 경쟁력이 떨어지는 것이 아니냐는 우려에 대해서는 "올해 투자 축소로 인해 당사의 선단 기술 비중에는 큰 변화가 없을 것이며 생산량 증가에 주로 영향을 줄 것"이라고 선을 그었다.

최악의 불황에 대비하기 위해 SK하이닉스가 선택한 전략은 '선택과 집중'이다. 기존 대비 투자를 절반 이상 줄여도 주력제품 양산과 미래성장 분야에 대한 투자는 지속해 기술 초격차를 유지하는 것이다.

현재 SK하이닉스의 주력 제품인 D램 1a나노와 낸드 176단의 작년 말 생산 비중은 각각 20%와 60% 수준이다. 일부 제품은 이미 성숙 수율에 도달했고, 신제품도 수율 안정화를 진행해 양산 확대를 준비하고 있다는 것이 SK하이닉스 측 설명이다.

이번 투자 축소로 인해 연말까지 1a나노와 176단 제품 생산 비중의 확대 폭은 크지 않을 것으로 예상된다. 또 차세대 제품인 1b나노와 238단의 양산 준비를 완료해 기술 경쟁력을 확보한다는 구상이다.

김 부사장은 "올해부터 수요가 증가하는 DDR5와 HBM3 제품, 원가 경쟁력이 있는 1a나노, 176단 기반 제품들은 향후 고객 수요에 맞춰 공급할 수 있도록 만반의 준비를 기할 것"이라며 "차세대 1b나노·238단의 개발과 초기 양산에 필요한 시설투자(CAPEX)를 차질 없이 집행해 내년 시장도 대비하겠다"고 말했다.

유상증자 없이 차입금 감축

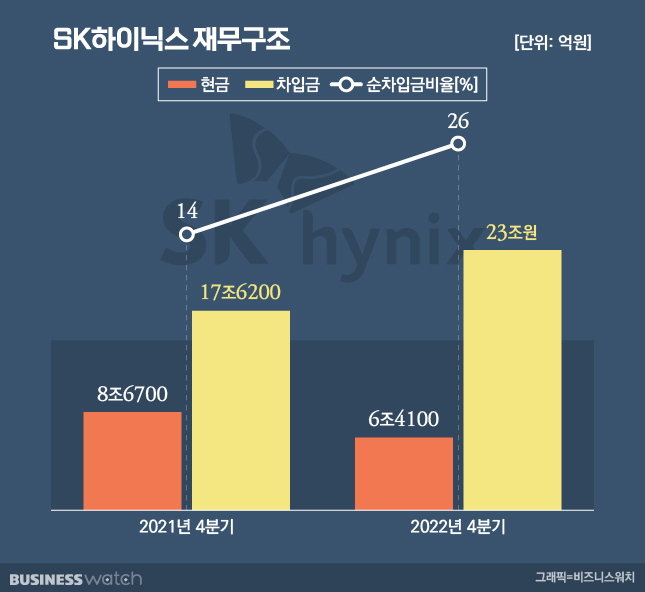

다만 대규모 투자 감축에도 업황 부진이 장기화하면서 재무 안정성에 대한 우려 섞인 목소리도 나온다.

4분기 SK하이닉스의 보유현금은 전년 8조6700억원보다 2조원 넘게 줄어든 6조4100억원에 그쳤다. 같은 기간 차입금 규모도 17조6200억원에서 23조원으로 증가했다. 순차입금비율은 14%에서 26%까지 늘었다. 순차입금비율은 20% 이하일 때 우량한 재무상태라고 평가한다.

일각에서는 반도체 업황 개선이 늦어지는 만큼 SK하이닉스가 유상증자 등을 통해 유동성을 확보할 수도 있다는 가능성도 제기됐다.

이에 대해 김 부사장은 "유상증자는 자금 조달 방안으로 고려하고 있지 않다"고 선을 그었다.

이어 "매크로 환경이나 메모리 시황의 불확실성이 높아 과거 대비 높은 수준의 현금 확보를 위해 노력할 계획이며, 장기적으로는 잉여현금흐름(FCF)을 만들어 차입금 규모도 점진적으로 감축할 예정"이라고 말했다.