인공지능(AI) 산업에 필요한 전력을 충당하기 위해 수소연료의 수요가 늘어날 것이란 전망에 수소 관련 기업에 투자하는 상장지수펀드(ETF) 수익률이 선전하고 있다. 반면 지난해 시장을 주도했던 2차전지 관련 ETF는 전기차 수요 둔화로 인해 부진한 성과를 이어가고 있다.

각 자산운용사 특색에 맞는 ETF도 자금을 끌어모으며 몸집을 키우고 있다. 삼성자산운용은 금리형 ETF로 불리는 파생형 상품을 중점으로 순자산을 늘렸고, 미래에셋자산운용은 미국 주식형 상품으로 자금이 모였다. 한국투자신탁운용은 대표상품으로 떠오른 미국 장기채 ETF로 투자금이 꾸준히 유입하고 있다.

AI 시대 주목받는 수소

지난 5월은 수소연료 관련 ETF가 우수한 성과를 나타냈다. AI 데이터센터 전력 수요가 증가 수혜를 입을 것이란 전망이 커지며 수소연료 관련주의 주가가 급등했기 때문이다.

지난달 모건스탠리는 미국 수소연료 기업 블룸에너지가 AI데이터센터 구축의 혜택을 받을 수 있는 기업이라고 강조했다. 이에 주가가 급등했고 국내 수소연료 기업 두산퓨얼셀도 덩달아 상승세를 보였다.

이에 5월 가장 높은 수익률을 기록한 ETF는 'ARIRANG 글로벌수소&차세대연료전지MV'로 한 달간 23.71% 상승했다.

해당 ETF는 국내외 수소연료 관련 기업에 투자한다. 해외 상장 수소관련 ETF인 'HDRO'에 27% 가량 재간접 투자하고 있다. HDRO는 블룸에너지(BE), 두산퓨얼셀, 범한퓨얼셀을 편입한다.

수소 관련 기업에 투자하는 'KBSTAR 글로벌수소경제Indxx'도 18.72%의 수익률을 기록했다. 수소 생산, 운송, 연료 등 수소 밸류체인 전반에 투자하는 해외 상장 ETF인 'HJEN'에 약 22% 재간접투자하는 상품이다.

지난달 수소연료 기업의 주가가 집중적으로 많이오른 탓에 ARIRANG 글로벌수소&차세대연료전지MV보다는 상승폭이 작았다.

'TIGER Fn신재생에너지'도 17.96%의 수익률을 기록했다. 가장 큰 비중을 차지하는 효성중공업이 100% 수소로 발전하는 수소엔진 발전기 상용화에 성공했다는 소식에 주가가 상승하면서 성과를 냈다.

우수한 실적을 발표한 삼양식품과 에이피알 주가가 급등하면서 이들 주식을 담은 ETF의 성과도 두드러졌다.

'TIMEFOLIO K컬처액티브'는 지난달 21.52% 상승했다. 국내 게임·화장품·미디어·엔터 업계 주식을 골고루 담은 이 상품은 삼양식품, 에이피알을 높은 비중으로 보유중이다. 화장품 관련주에 투자하는 'TIGER 화장품'도 20.85% 수익률을 거뒀다.

반면 지난달 2차전지 관련 ETF의 수익률이 바닥을 쳤다. 신재생에너지인 수소가 시장의 관심을 끌어모은 가운데 2차전지는 외면받는 모습이다.

2차전지 관련주 움직임의 2배를 추종하는 레버리지 ETF가 특히 부진했다. 'TIGER 2차전지TOP10레버리지', 'KODEX 2차전지산업레버리지'가 각각 -29.85%, -21.22%의 수익률을 기록했다.

코스닥150 레버리지 ETF 2종인 'HANARO 코스닥150선물레버리지'와 'TIGER 코스닥150 레버리지'도 각각 16.39%, 14.83% 하락했다. 2차전지를 대표하는 에코프로, 에코프로비엠의 하락세와 함께 HLB 주가가 급락한 영향이다.몸집 불리는 상위권 ETF 운용사

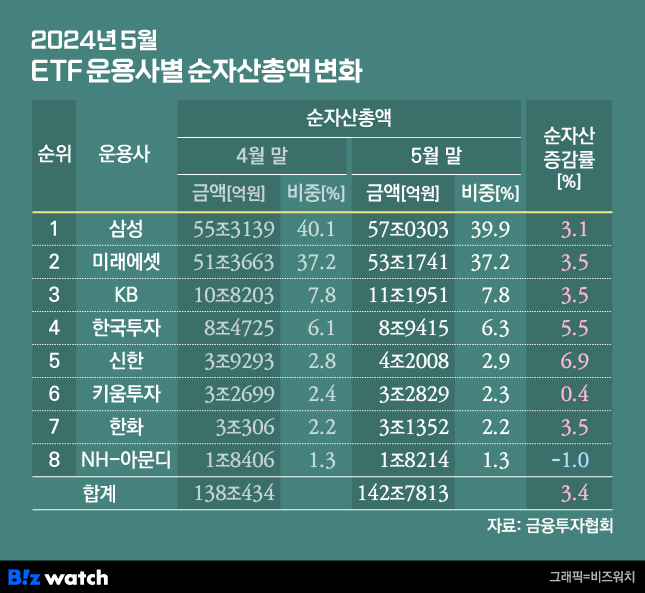

5일 금융투자협회에 따르면 지난달말 기준 ETF 순자산총액 상위 8개 운용사의 순자산총액 합계는 142조7813억원으로 전월말 대비 3.4% 증가했다.

삼성자산운용의 순자산은 57조 303억원으로 전월보다 1조7000억원가량 늘어났다. 금리형 ETF로의 자금 유입이 이어지는 가운데 총보수 인하에 힘입어 미국 ETF의 규모가 커진 영향이다.

금리형 ETF인 'KODEX CD금리액티브(합성)', 'KODEX 1년은행양도성예금증서+액티브(합성)'으로 각각 3340억원, 2840억원의 자금이 유입했다.

미국 스탠더드앤드푸어스(S&P)500 지수에 투자하는 'KODEX 미국S&P500TR'은 2488억원의 투자금을 끌어모았다. 앞서 삼성운용은 해당 ETF의 총보수를 0.05%에서 0.0099%로 인하한 바 있다.

같은 기간 미래에셋자산운용은 1조8000억원의 자금을 끌어모으며 53조1741억원으로 순자산 규모를 키웠다. 미국 대표 시장지수에 투자하는 ETF 시리즈로 투자자의 관심이 몰린 덕이다.

'TIGER 미국S&P500'으로 3396억원의 자금이 모였고, 나스닥100에 투자하는 'TIGER 미국나스닥100'으로도 2490억원이 유입했다.

AI 발전과 함께 미국 기술주에 대한 관심도 모이는 모습이다. 기술주 시총 상위 10개 기업에 집중투자하는 'TIGER미국테크TOP10 INDXX'의 순자산은 2412억원 늘었으며, 'TIGER 미국필라델피아반도체나스닥'의 순자산은 1771억원 증가했다.

순자산 10조원을 돌파한 이후 성장세를 이어 나가고 있는 KB자산운용은 11조원의 벽을 뚫고 11조1951억원으로 몸집을 키웠다. 파킹형 상품인 'KBSTAR 머니마켓액티브'가 2231억원의 자금을 끌어모은 덕이다.

한국투자신탁운용의 순자산총액은 8조9415억원으로 전월 대비 4690억원 늘어났다. 미국 장기채 ETF와 미국 대표지수 ETF에 자금이 모였다.

'ACE미국30년국채액티브(H)'의 순자산은 958억원 늘어났다. 'ACE 미국나스닥100'과 'ACE 미국S&P500'의 순자산도 각각 731억원, 726억원 증가했다.성장하는 신한…정체 중인 키움·한화·NH

신한자산운용은 단기채 ETF와 조선 ETF에 자금이 모이며 4조원대로 몸집을 키웠다. 'SOL 초단기채권액티브'는 지난달 832억원의 투자금을 끌어모았다. 삼성중공업, HD한국조선해양, 한화오션 등 조선 3사에 집중적으로 투자하는 'SOL 조선TOP3플러스'로는 699억원의 자금이 유입했다.

키움투자자산운용은 지난달과 비슷한 수준을 유지하는 데 그쳤다. 'KOSEF 국고채10년', 히어로즈 종합채권(AA-이상)액티브'등 채권 ETF 2종이 359억원, 273억원의 자금을 모았다. 그러나 'KOSEF 200', 'KOSEF 200TR'에서 415억원, 246억원의 자금이 유출됐다.

한화자산운용은 약 1000억원 순자산 규모가 커졌으나 키움운용을 넘어서지 못하고 7위에 머물렀다. 'ARIRANG 단기채권액티브'가 928억원, 'ARIRANG 국고채30년액티브'가 405억원의 자금을 모았으나 'ARIRANG 종합채권(AA-이상)액티브'에서 553억원의 자금이 빠져나간 탓이다.

1조원대까지 규모가 줄어든 NH-아문디자산운용은 규모가 계속해서 감소하는 모습이다. 최근 원자력 관련주의 호조로 'HANARO 원자력iSelect', 'HANARO CAPEX설비투자iSelect'의 순자산이 각각 150억원, 148억원 늘어났다. 그러나 'HANARO 200'과 'HANARO Fn조선해운'의 순자산은 227억원, 99억원 줄었다.시장 대세로 자리 잡은 '커버드콜'

고배당 상품에 대한 투자자의 수요가 커지면서 자산운용사들이 커버드콜 ETF를 연이어 출시하고 있다. 출시 이후 개인들의 반응도 폭발적으로 나타나는 모습이다.

커버드콜은 현물 주식을 사고 동시에 같은 규모의 콜옵션을 매도하는 것을 뜻한다. 콜옵션 매도로 프리미엄을 받고, 주가 상승시 콜옵션 매수자의 권리 행사로 발생할 수 있는 손실을 현물 주식을 구매해 '커버'하는 것이다.

주가가 꾸준히 상승하면 현물 주식을 팔아야 하므로 이익을 거둘 수 없지만, 옵션 매도로 프리미엄을 받을 수 있어 배당을 꾸준히 지급할 수 있는 장점이 있다.

지난달 삼성자산운용은 'KODEX 미국AI테크TOP10+15%프리미엄'을 출시했다. 해당 상품은 엔비디아, 마이크로소프트, 애플 등 미국 AI관련주를 커버드콜 방식으로 투자하는 상품이다. 커버드콜의 한계인 주가 상승의 혜택을 못 받는 점을 일부 해소하도록 구조를 만들어, 주가 상승시 수익률을 일부 반영할 수 있도록 만든 것이 특징이다.

최근 시장에서 가장 관심을 끌고 있는 AI와 고배당 테마가 합쳐지자 지난달 28일 상장 당일 투자자는 269만주의 높은 거래량을 보였다.

지난달 21일 미래에셋운용이 출시한 'TIGER 미국S&P500+10%프리미엄초단기옵션'도 투자자의 관심을 모았다. 상장 당일 304만주가 거래됐다. 해당 상품은 미국 S&P500지수를 커버드콜 전략으로 투자하는 ETF다.