이마트24가 부진한 실적 타개를 위해 '노브랜드' 카드를 다시 꺼내들었다. 이마트의 대표 가성비 브랜드인 노브랜드 제품을 편의점에 입점시켜 물류 효율을 높이고 소비자들을 다시 이마트24로 끌어올 수 있다는 계산이다.

다만 이미 이마트24가 노브랜드 제품을 판매하다가 노브랜드 매장 점주들의 반발에 부딪혀 철수한 적이 있다는 점은 우려되는 부분이다. 과거의 실폐 사례를 반복할 수도 있어서다. 또 1020에 초점을 맞춘 경쟁사 PB(자체브랜드)에 비해 대형마트를 찾는 4050이 중심 타깃인 노브랜드의 특성상 편의점업과는 맞지 않는다는 지적도 있다.

밥 먹듯 늘린다더니

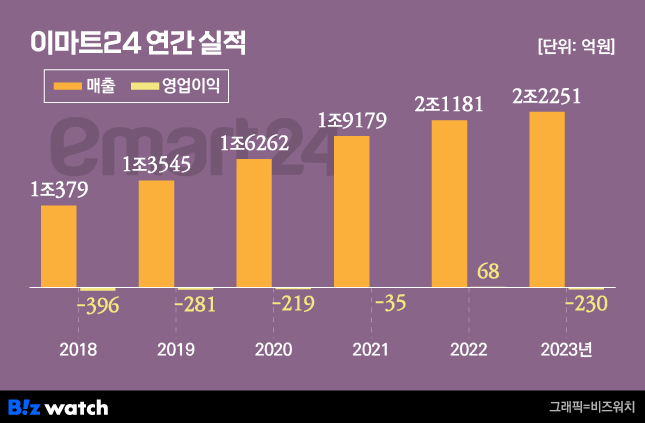

이마트24는 지난해 부진한 성적표를 받아들었다. 매출은 전년 대비 5.1% 늘어난 2조2251억원을 기록했지만 230억원의 영업손실을 기록했다. 지난 2022년 사상 첫 흑자를 기록하면서 본격적인 실적 턴어라운드를 기대했지만 1년 만에 다시 적자의 늪에 빠지고 말았다.

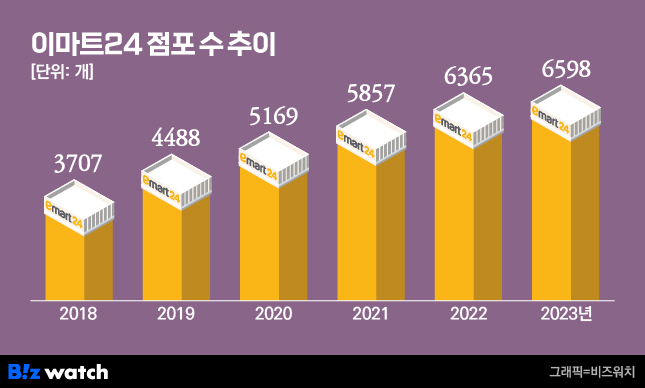

편의점 실적의 핵심인 점포 증가세도 확연히 꺾였다. 정용진 신세계 부회장은 지난해 3월 열린 이마트24 상품전시회에서 "이마트24를 밥 먹듯이 확장할 것"이라고 밝힌 바 있다.

하지만 이마트24의 확장세는 2022년 6365개에서 지난해 6598개로 233개를 늘리는 데 그쳤다. 이마트24는 앞서 4년간 연평균 665개씩 점포를 늘려 왔다. 오히려 점포 증가세가 확 꺾인 셈이다.

반면 경쟁사들은 여전히 '고속 출점'을 이어갔다. 점포 수 기준 업계 1위인 CU는 지난해에만 975개의 점포를 늘렸다. 2위 GS25도 942개 순증에 성공했다. 업계 3위인 세븐일레븐은 2000개 이상의 점포를 보유한 미니스톱을 인수하며 단숨에 '퀀텀 점프'했다.

결국 이마트24의 부진에 신세계그룹도 칼을 빼들었다. 지난해 말 정기 인사에서 한채양 대표를 선임하며 이마트와 이마트에브리데이, 이마트24를 함께 맡도록 했다. 사실상 이마트의 한 사업 부문으로 위치가 바뀐 셈이다.

다 같은 채널이 아니야

이마트24가 노브랜드 카드를 꺼내든 것도 한 대표의 '원가 개선과 물류 효율 증가' 전략의 일환으로 보인다. 대형마트와 기업형 슈퍼마켓(SSM), 편의점에 각기 다른 상품을 구상하고 공급하는 것보다 이마트에서 인기리에 판매되는 노브랜드 제품을 편의점에서도 팔면 수익성이 개선될 것이라는 계산이다.

최근 유통업계에는 비슷한 사례들이 많다. 롯데쇼핑은 지난 2022년부터 롯데마트와 롯데슈퍼 등의 상품 기획·발주 등을 통합해 비용 감축에 성공했다. 지난해 말엔 롯데슈퍼, 롯데마이슈퍼 등 6개 슈퍼 브랜드를 '롯데슈퍼'로 통합했다. GS리테일도 SSM인 GS더프레시와 GS25의 일부 상품을 통합 소싱해 운영하고 있다.

다만 이런 '효율 강화' 정책이 편의점에도 통할 것인지에는 의문이라는 지적이 많다. 대형마트와 편의점은 주 타깃층부터 다르다. 대형마트가 40대 이상의 3-4인 가족이 메인 타깃이라면 편의점은 1020이 핵심 소비층이다. 대형마트가 '가성비'를 최우선 가치로 둔다면 편의점은 '차별화'가 가장 중요하다.

실제로 업계 1, 2위인 GS25와 CU는 인지도 높은 PB 브랜드를 몇 개씩 운영하며 충성 고객을 늘리고 있다. GS25는 혜자 도시락·유어스·브레디크 등을 보하고 있다. CU도 연세우유빵·백종원 도시락·득템 시리즈 등 차별화된 제품을 내놓고 있다.

이런 편의점 PB의 특징은 '빠른 로테이션'이다. 한 달에도 수십개의 신제품이 나오지만 이 중 일부만 매대에 정착하고 나머지는 사라진다. 새로운 상품을 찾는 1020의 특성에 맞춘 기획이다. CU의 인기 PB인 연세우유크림빵의 경우 2년간 12종의 제품이 출시됐지만 단종과 재출시를 반복하며 지금은 6종만 판매되고 있다. 연 단위로 제품이 교체되는 대형마트의 패턴과는 확연히 다르다. 뛰어난 가성비로 시장에 자리잡은 노브랜드가 편의점 방문을 유인하는 킬러 상품으로 자리잡기 어렵다는 지적이 나오는 이유다.

업계 관계자는 "대형마트와 편의점은 유통 채널이라는 것만 같을 뿐 마케팅과 상품 구성, 소비자층까지 모두 다르다"며 "대형마트식 해법으로 편의점 시장에서 활로를 찾기는 쉽지 않을 것"이라고 말했다.