KDB산업은행이 오랜 고민 끝에 HMM 경영권 매각 우선협상대상자로 하림그룹(팬오션·JKL 컨소시엄)을 선정했다. 향후 세부 계약조건에 대한 협상을 거쳐 내년 상반기 중 거래를 종결한다는 계획이다.

이로써 불확실성에 휩싸였던 HMM 주인찾기 과정이 마무리 수순을 밟게 됐다. 기업 구조조정 속전속결을 강조했던 강석훈 산업은행 회장 입장에선 한 숨 돌릴 수 있는 상황이다. 다만 아시아나항공과 대한항공 합병 절차가 아직 진행 중이고 KDB생명은 매각이 원점으로 돌아갔다는 점이 여전한 고민거리다.

논란 끝 HMM 경영권 매각 마무리

산업은행과 해양진흥공사(해진공)는 지난 7월 HMM 경영권 매각을 위한 주식매각공고와 함께 매각 절차를 본격화했다. 매각 대상 주식은 산업은행과 해진공이 보유한 약 1억9879만주에 1조원 규모의 영구채(전환사채·신주인수권부사채)를 주식으로 전환해 보유하게 되는 2억주 등 약 4억주다.

관건은 주가였다. 총 매각 규모가 HMM 주가에 따라 결정되는 구조였기 때문이다. 산업은행과 해진공의 영구채 일부 주식전환을 포함한 매각 계획 발표 후에도 주가 하락은 제한적이었다. 이에 시장에선 경영권 프리미엄을 포함해 총 매각 규모가 7조원이 넘어설 수 있다는 관측이 제기되기도 했다.

이런 이유로 본입찰에 참여한 하림과 동원그룹 등의 자금조달능력에 의구심이 컸던 게 사실이다. 일각에선 이들이 산업은행과 해진공이 제시한 최소 매각대금을 맞추지 못해 입찰이 부결될 수 있다는 전망도 나왔다.

하지만 산업은행과 해진공이 주가에 경영권이 반영된 것으로 눈높이를 낮췄다. 최종 매각 규모는 하림이 제시한 6조4000억원 선에서 마무리될 전망이다.

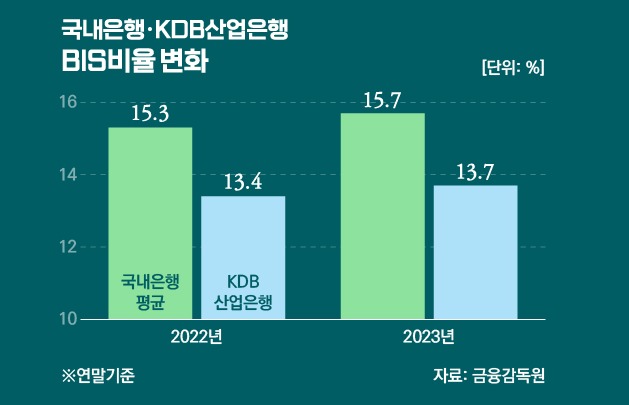

우선협상대상자 선정 과정에서 논란이 됐던 영구채 주식 전환은 당초 계획대로 진행될 가능성이 높다. 산업은행과 해진공은 앞서 주식으로 전환한 1조원 규모의 영구채 외에도 약 1조7000억원 규모의 영구채가 남아있다. 이는 내년 5월부터 순차적으로 금리 스텝업(Step up) 시기가 도래한다. ▷관련기사: [HMM 주인찾기]②산업은행 '깊어지는 고민'(8월31일)

본입찰 과정에서 더 높은 가격을 써냈던 하림 측에서 영구채의 주식전환 유예를 요청했고, 이에 대해 경쟁자였던 동원 측이 소송전까지 진행할 것으로 알려지기도 했다. 실제 본입찰 후 우선협상대상자까지 1~2주 내에 진행된다는 점을 감안하면 하림을 선정하기까지 시간이 예상보다 길었던 게 사실이다.

산업은행 관계자는 "남아있는 영구채는 HMM의 조기상환청구권 행사 여부와 행사시점 주가 수준 등을 고려해 전환권 행사 여부를 결정할 것"이라고 말했다.

아시아나 합병 '속도'…KDB생명은 골칫거리

HMM 경영권을 하림그룹에 완전히 넘기기 전까지 변수가 남아있지만 주인찾기는 마무리됐다. 이에 따라 산업은행에 남아 있는 기업 구조조정 과제는 아시아나항공과 대한항공 합병, KDB생명 매각 등이다.

아시아나항공과 대한항공 합병은 경쟁당국 중 한 곳인 유럽연합 집행위원회(EC)를 비롯해 미국과 일본 등의 승인이 남아있다. 최근 아시아나항공 이사회가 화물 사업부 분리 매각을 결정하면서 큰 고비는 넘은 상태다. EC가 대한항공과 아시아나항공 합병 시 유럽 화물노선 경재 제한을 우려한 탓에 이를 해소하기 위한 방안이 필요했기 때문다. ▷관련기사: 대한항공, 아시아나 합병 큰 고비 넘겼다(11월2일)

대한항공이 아시아나항공 화물사업부 분리 매각 계획 등을 포함한 시정조치안을 제출하면서 EC는 양사 기업결합 심사를 내년 2월까지 결론내기로 했다.

대한항공과 아시아나항공 합병은 변수가 남아있긴 하지만 이전보다 기대감이 커진 것이 사실이다. 하지만 올 하반기 매각을 추진하다 무산된 KDB생명은 주인찾기 계획에 기약이 없는 게 사실이다. KDB생명 부채비율이 높고 보험업계 업황도 좋지 못한 까닭이다.

산업은행 관계자는 "KDB생명은 장기적으로 재매각을 추진하겠지만 시기와 방안 등은 아직 구체적으로 계획을 세운 게 없다"고 말했다.