증권가의 자금줄이 점점 말라가고 있다. 레고랜드 사태가 촉발한 단기자금시장 불안으로 금리가 고공행진하면서 조달난이 심화되고 있어서다.

증권사들의 가장 큰 자금조달원인 주가연계증권(ELS) 발행 사정 역시 녹록지 않다. 주요 기초자산인 국내외 주가지수가 모두 악화일로인 데다 최근 홍콩H지수(HSCEI) 급락으로 관련 ELS들의 원금손실구간(녹인·Knock-in) 줄진입 탓에 투자심리가 꽁꽁 얼어붙었다.

이베스트증권 전단채, 연 6.3%까지 껑충…대형사도 비슷

8일 금융투자업계에 따르면 이베스트투자증권은 전일 400억원어치의 3개월 만기 A2+ 등급 전자단기사채(STB)를 연 6.3%에 발행했다. 지난달 7일 연 4.5% 대비 한달새 180bp(bp=0.01%포인트)나 뛴 것이다.

보다 높은 신용등급의 A1 전단채도 사정이 크게 다르지 않다. 같은 날 IBK투자증권이 찍은 3개월 만기 A1 등급 전단채 발행금리는 연 5.95%로 6%에 육박했다.

대형 증권사 또한 자금조달에 힘이 부치긴 마찬가지다. 하나증권은 전일 200억원 규모의 A1 등급 전단채 3개월물에 대해 연 5.8%의 금리를 제시하고서야 발행에 성공했다. 이 역시 금리가 한달여 만에 100bp 가까이 급등한 수준이다.

전단채는 만기가 1년 이내인 대표적 단기금융상품으로 증권사들의 자금 융통 수단 가운데 하나다. 그러나 지난달 말 레고랜드 채무불이행 선언 사태 이후 금융시장이 경색되면서 이들 금리는 고공행진 중이다. 최근 한전채(한국전력공사 발행 채권) 같은 초우량 채권도 유찰되면서 증권사들은 금리를 더욱 높여 자금을 조달할 수밖에 없는 상황이다.

금융투자업계 관계자는 "가격이 계속 싸지는 건(금리 상승) 그만큼 자금을 조달하기가 매우 어렵다는 얘기"라며 "일부 증권사는 차환(채권 재발행으로 기존 채권 상환)을 접고 자체 자금을 투입하고 있는 것으로 안다"고 말했다.

홍콩 ELS 녹인에 투심 싸늘…ELS 발행도 위축 '어쩌나'

증권사들이 자금을 조달하는 또 하나의 큰 축인 ELS 발행 상황은 더욱 심상치 않다. 추종 지표인 국내외 주가지수와 주요 종목들이 연일 파란불(하락) 일색이어서다. 특히 최근 홍콩H지수 급락은 투자심리에 찬물을 끼얹었다.

이 지수는 경기침체 우려와 시진핑 중국 국가주석의 3연임 소식에 최근 한달새 16% 이상 급락했다. 지난달 31일에는 4938.56포인트에 거래를 마치며 2008년 10월 이후 최저치를 찍었다. 올해 낙폭은 무려 40%에 육박한다.

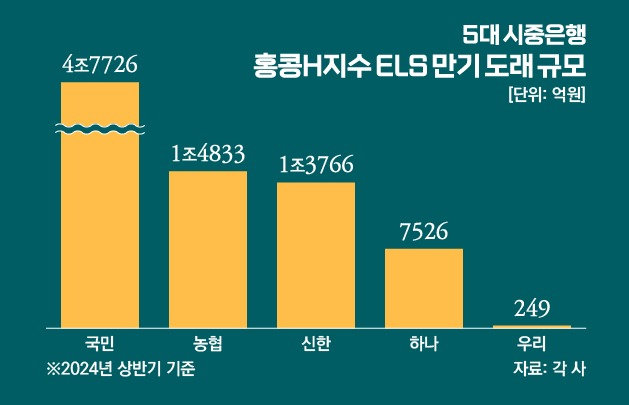

한국투자증권에 따르면 홍콩H지수를 기초자산으로 하는 공모 ELS 가운데 녹인이 5500포인트 위인 상품은 전체의 26%인 2조8000억원이다. 5000~5500포인트에서 녹인이 되는 ELS 잔액은 3조2000억원으로 그 비중이 30% 이상이다. 이미 녹인을 '터치'한 투자금액만 6조원을 넘긴 것이다.

사정이 이렇다 보니 증권사들의 ELS 발행도 점점 위축되고 있다. 지난달 국내 증권사들의 ELS 발행금액은 2조6000억원으로 전월보다 23% 넘게 쪼그라들었다. 조기상환 규모가 1조6400억원에 그쳐 같은 기간 34% 이상 급감한 영향이다. 자금이 돌지 않는 악순환의 연속이다.

강승건 KB증권 연구원은 "최근 홍콩H지수 ELS의 대거 녹인으로 증권사들의 관련 헤지(hedge·위험분산) 운용 부담이 덜어질 순 있다"면서도 "그러나 중장기적 측면에서는 ELS 발행 위축으로 증권사들의 자금조달 부담이 더욱 커질 것으로 전망한다"고 밝혔다.