| ▲ 삽화: 김용민 기자 kym5380@ |

# 김공식 씨는 밤마다 센서가 부착된 머리띠를 두르고 잠자리에 든다. 김 씨는 아침마다 센서의 분석을 통해 언제 가장 깊이 휴식을 취하는지 파악한다. 그리고는 컴퓨터를 켜고 쓰기 연습 프로그램을 실행해 머릿속에 떠오르는 단어를 무조건 적는다. 그러면 텍스트 분석 알고리즘이 김 씨의 기분과 심리 상태, 고민 등에 대한 통계를 보여준다. 가끔 본인도 알지 못했던 걱정거리를 알게 돼 많은 도움을 받는다. 김 씨는 이런 과정을 거치지 않으면 하루를 망치게 된다고 생각하고 있다.

미국의 영화 제작자이자 칼럼니스트인 루크 도멜의 '만물의 공식'이란 책에 나오는 한 장면이다. 이 책의 부제는 '우리의 관계, 미래, 사랑까지 수량화하는 알고리즘의 세계'다. 빅데이터와 알고리즘은 수량화와 분석을 통해 우리의 삶을 이렇게까지 바꿀 수 있다. 물론 이런 변화는 빅데이터를 활용하려는 기업들에 의해 더 가속할 전망이다.

◇ 금융권, 빅데이터로 극적 변화 예고

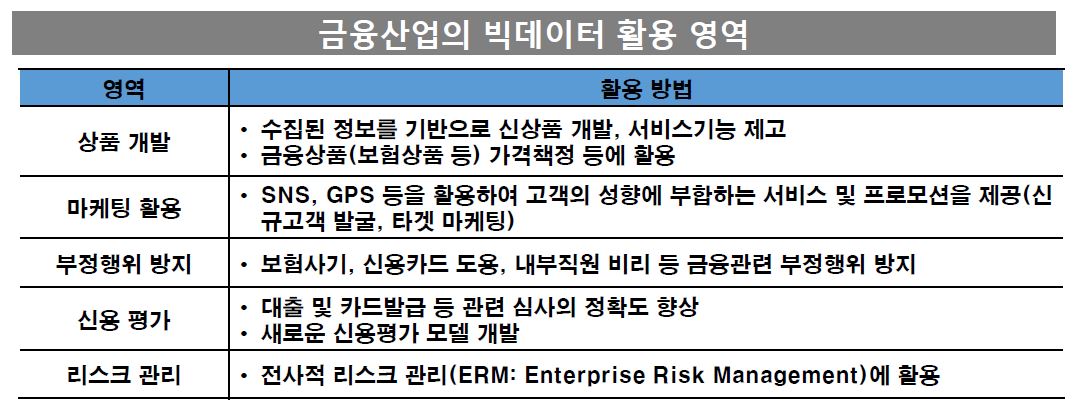

빅데이터를 통한 우리 생활의 변화는 특히 금융권에서 더 극적으로 나타나리라는 전망이 많다. 은행을 비롯한 금융사들은 이제 단순히 대출과 예·적금 상품을 파는 데 안주하지 않는다. 우리의 생활 방식과 습관, 이동 경로, 관심사까지 모두 수량화하는 작업을 진행하고 있다. 이를 활용해 금리를 책정하고, 혹은 고객이 '스마트'하게 돈을 쓸 수 있게 하는 등 마케팅에도 적극적으로 활용할 계획이다. 금융사들에 숫자(데이터)는 곧 돈인 셈이다.

| ▲ 한국금융연구원 |

이미 변화의 첫걸음은 뗐다. 금융권에서 우리의 생활 습관은 이미 수량화돼 가격 책정에 쓰이고 있다. 김 씨의 사례를 금융 생활에 맞춰 조금 달리 재구성해보자. 김 씨는 차를 타고 이동할 때마다 휴대전화에 있는 보험사의 운전습관 분석 애플리케이션(앱)을 켠다. 이 앱은 김 씨의 급제동이나 급가속, 운전 시간대나 거리 등을 분석해 점수를 매기고, 이에 따라 차 보험료를 깎아주거나 올린다.

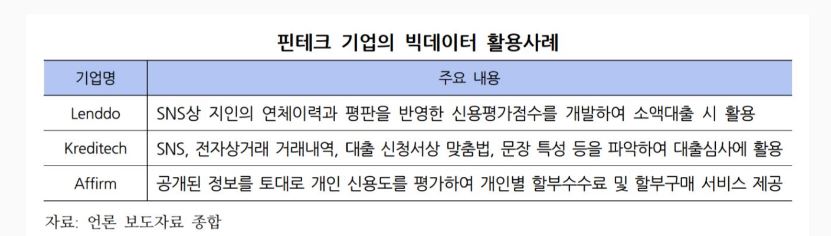

김 씨는 소셜네트워크서비스(SNS)에서 맞춤법과 문장에 더 신경 쓰고 있다. 이런 정보를 활용해 신용등급을 매기는 P2P(Peer to Peer) 대출 업체를 조만간 이용할 계획이기 때문이다. P2P 대출 업체는 고객의 SNS를 보고 맞춤법을 틀리지 않거나 지인들의 평이 좋을 경우 신용도가 높다고 판단, 금리를 낮춰준다.

외국에선 상품약관을 제대로 보지 않는다거나 대출 서류 열람 속도가 너무 빠르면 신용도를 감점하는 금융사도 있다. 아예 심리학에 근거해 고객의 '인성'을 판별하기도 한다. 질문지를 작성하게 하거나 그림을 선택하게 하는 식으로 신용도를 책정하겠다는 아이디어다.

국내 금융사들도 이런 기법을 도입하기 위한 준비에 바쁜 모습이다. 대형 시중 은행들이 대학 연구소나 핀테크 업체들과 함께 연구를 시작하고 있다. 이르면 올 연말 출범할 인터넷전문은행들도 장기적으로 빅데이터를 활용한 중금리 대출 서비스를 구상하고 있다.

◇ 빅데이터 통한 특화 상품 줄줄이

금융사들이 방대한 데이터(빅데이터)를 모으고, 이를 분석해 의미 있는 패턴을 뽑아낸 뒤 관련 특화 상품을 내놓는 사례도 있다.

예를 들어 일부 보험사는 기존 보험 가입 고객을 분석해, 어린 자녀가 있는 경우 교통사고 발생 위험도가 낮다는 '패턴'을 알아냈고, 이를 활용한 상품을 내놨다. 만 6세 이하 자녀를 둔 고객에게 차 보험료를 할인해 주는 방식이다. 한 금융그룹은 고객이 버스와 지하철 같은 대중교통 이용을 많이 할수록 최대 10%의 보험료를 할인해주는 상품을 내놓기도 했다.

예를 들어 일부 보험사는 기존 보험 가입 고객을 분석해, 어린 자녀가 있는 경우 교통사고 발생 위험도가 낮다는 '패턴'을 알아냈고, 이를 활용한 상품을 내놨다. 만 6세 이하 자녀를 둔 고객에게 차 보험료를 할인해 주는 방식이다. 한 금융그룹은 고객이 버스와 지하철 같은 대중교통 이용을 많이 할수록 최대 10%의 보험료를 할인해주는 상품을 내놓기도 했다.

| ▲ 우리금융경영연구소 |

해외의 사례를 보면, 남아프리카공화국의 한 보험사는 건강검진, 체력증진 프로그램에 가입해 건강한 생활습관을 유지하는 고객에게 보험료 할인과 추가 혜택을 제공하는 상품을 선보여 주목받았다.

◇ 다양한 상품 추천…인터넷은행도 등장

빅데이터를 활용해 적절한 상품을 권하거나, 할인 방식을 알려주는 서비스도 등장하고 있다. 특히 경제생활과 밀접한 신용카드사나 보험사의 경우 활용도가 더 넓다. 고객의 구매 패턴을 분석해 맞춤형 마케팅에 활용할 수 있어서다.

국내외 관광객의 카드이용 정보를 분석해 '관광객 행태' 패턴을 뽑아내고, 더 나아가 대중교통 이용 패턴을 알아내 대중교통 정책에 활용하는 사례도 나왔다. 일부 업체는 고객의 카드 사용 패턴을 분석해 소비가 늘고 있는 카페와 미용용품점 등에 혜택을 더 강화한 상품을 내놓기도 했다.

일본에선 위치정보와 SNS 데이터 등을 활용해 일상생활에 필요한 보험상품 가입을 권하기도 한다. 골프장에 도착하는 고객이 300엔만 내면 기물파손 시 3000만엔을 배상해주고, 홀인원 시 30만엔을 지급해주는 일회성 상품 가입을 권유하는 식이다.

이런 변화는 인터넷전문은행이 출범하면 더 극적일 가능성이 크다. 기존 금융사들은 스스로도 이런 변화에 적응해야 하지만, 인터넷전문은행은 빅데이터와 알고리즘 등을 활용한 새로운 서비스를 내놓지 못하면 살아남지 못한다. 금융권의 한 관계자는 "인터넷은행 사업자 구성 면면을 보면 금융 정보는 물론 통신사 정보, 인터넷 쇼핑 정보 등을 모두 모을 수 있다"며 "게다가 조직도 젊은 편이기 때문에 쉽게 생각지 못한 서비스를 내놓을 가능성이 크다"고 전망했다.