신한금융의 오렌지라이프(옛 ING생명) 인수가 임박했다. 신한금융의 오렌지라이프 인수가 현실화될 경우 생명보험업계 경쟁 판도가 크게 바뀔 전망이다.

신한금융지주는 오는 5일 임시이사회를 열어 MBK파트너스가 보유한 오렌지라이프 지분 59.15%를 인수하는 안을 상정할 예정이다. 인수가격은 주당 약 4만7000원, 총 2조3000억원 안팎으로 알려졌으며 이사회 의결 직후 주식매매계약(SPA)을 체결할 예정이다.

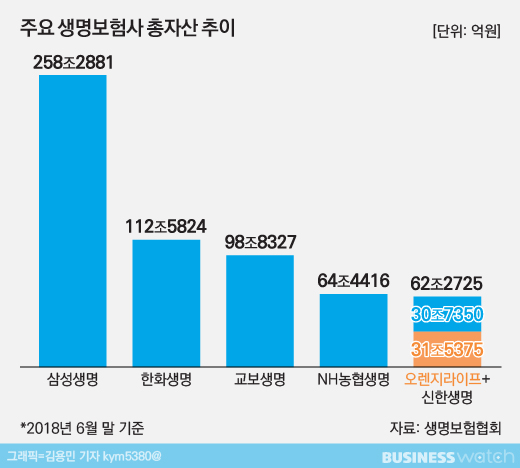

인수가 확정되면 기존 계열사인 신한생명과 오렌지라이프를 합친 자산규모는 생보업계 5위 수준으로 커지고 4위를 바짝 추격하게 된다.

◇ 신한+오렌지라이프 업계 5위로 껑충..규모의 경제·영업채널 보강 등 시너지

올해 6월말 기준 오렌지라이프 자산규모는 31조5375억원이다. 신한생명은 30조7350억원이다.

두회사 자산규모를 단순 합산하면 총 자산규모가 62조2725억원 규모로 커진다. 이는 삼성생명 258조2881억원, 한화생명 112조5824억원, 교보생명 98조8327억원, NH농협생명 64조4416억원에 이은 업계 5위 수준이다.

각각 업계내 6, 8위 수준에서 4위인 NH농협생명을 바짝 추격하는 한편 올해 PCA생명을 흡수하며 5위로 도약했던 미래에셋생명(35조2953억원)과는 격차를 크게 벌릴 수 있다.

보험영업을 통한 실적측면에서는 업계 4위인 농협생명을 뛰어 넘을 것으로 보인다.

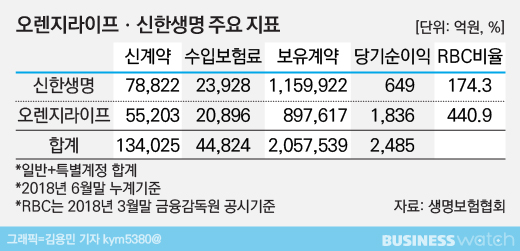

올 상반기 오렌지라이프와 신한생명의 신계약 규모는 각각 5조5203억원과 7조8822억원으로 단순 합산시 13조4025억원이다. 이는 농협생명의 12조4497억원을 넘어서는 규모다.

같은기간 보험사 매출액에 해당하는 수입보험료는 각각 2조896억원, 2조3928억원으로 총 4조4824억원이다. 합산하면 농협생명 3조9829억원보다 많다.

상반기 당기순이익은 오렌지라이프 1836억원, 신한생명 649억원으로 총 2485억원이다. 이는 농협생명 479억원의 5배 수준이며, 업계 2위인 한화생명 2448억원보다도 많다.

전문가들은 합병으로 자산규모가 확대되면 사업기반이 확장되고 연계영업 시너지가 강화될 것으로 예상하고 있다. 특히 은행과 비은행계열사의 사업포트폴리오가 탄탄한 신한금융그룹 품에 안길 경우 전체적으로 사업 다각화가 이뤄질 것으로 기대되고 있다.

나이스신용평가 이혁준 실장은 "양사가 통합을 하게 되면 농협생명과 거의 비슷한 규모로 시장에 진입한다"며 "사업기반이 커지기 때문에 그룹차원에서 방카슈랑스, 퇴직연금 등의 연계영업에서 시너지가 날 것으로 예상되며, 신한지주의 사업라인이 탄탄한만큼 다각적인 방식으로 사업확대가 기대된다"고 전망했다.

신한생명이 상대적으로 방카슈랑스와 비대면채널인 TM(텔레마케팅)영업이 강하고 오렌지라이프가 전속설계사를 통한 대면영업에 강해 두 회사가 만나면 채널간 시너지 확대도 예상되고 있다.

현재 업계 전반적으로 저축성보험 축소로 방카슈랑스 영업이 축소되고 있는 상황에서 신한생명은 전속영업조직을 수혈해 영업렵 확대가 기대되고, 전속 이외 채널영업이 부족한 ING생명에도 새로운 바람을 불러올 수 있다는 것이다.

또한 두 회사 통합시 보험사의 건전성 기준인 지급여력비율(RBC) 개선을 비롯해 ROA(총자산이익률) 확대 등도 기대된다.

DB투자증권 이병건 연구원은 "재무적인 측면에서 오렌지라이프가 자본적정성 비율인 RBC가 400%를 넘어서고 새로운 자본적정성 비율인 K-ICS(신지급여력비율)에 대한 대비도 잘되어 있어 합병 후 재무건정성 측면에서 시너지가 기대된다"고 말했다.

금융감독원 공시에 따르면 지난 3월말 기준 오렌지라이프의 RBC비율은 440.9%, 신한생명은 상대적으로 낮은 174.3%를 기록하고 있다. 당국의 권고수준이 150%인 만큼 합병시 200% 후반에서 300% 이상의 안정적인 RBC 비율을 보일 것으로 예상되고 있다.

업계 관계자는 "기존에도 영업을 잘해온 회사들이니 만큼 통합시 규모확대로 새로운 비즈니스 기회들이 많아지면서 통합시너지가 이뤄질 것으로 보인다"며 "작년말 기준 오렌지라이프의 ROA(총자산이익률)는 1.1% 수준으로 신한생명 0.4%, 신한금융지주 0.7%에 비해 높아 편입자체만으로도 ROA를 끌어올리는 상승 요인이 될 것"이라고 전망했다.

◇ 조직문화 달라 화학적결합 잘될까 우려

일각에서는 통합에 따른 시너지를 제대로 발휘하지 못할 수도 있다고 지적한다.

DB투자증권 이병건 연구원은 "당분간 독자적 운영이 이뤄질 것이기 때문에 합병 후 상황을 논하기가 적절하지는 않다"면서도 "통합시 재무건전성 기준을 제고할 수 있을 것으로 기대되는 것 외에 '1+1'로 2 이상 되는 시너지를 낼 수 있을 지는 의문"이라고 말했다.

그는 "오렌지라이프는 오랫동안 외국계 자본 조직에 속해 있었고 지금도 애자일(agile·민첩한) 조직을 도입하는 등 개별적인 조직 색깔이 뚜렷한데 신한생명은 전통적인 한국의 위계질서와 같은 조직문화를 갖춘 조직이어서 문화의 차이가 매우 크다"며 "잘섞인다면 훌륭한 하이브리드 조직이 나올 수 있지만 서로 다른 조직을 합하고 영업조직을 그대로 흡수해 가져가는 것 자체가 신한에게는 큰 도전과제가 될 것"이라고 말했다.

또 다른 시장전문가는 "신한이 당분간 통합없이 투트랙으로 갈 것으로 보이지만 IFRS17(새 회계제도), K-ICS 등 제도 변경에 대응하기 위해 신한생명이 자본확충을 필요로 하는 만큼 통합이 빨라질 수도 있다"며 "통합시 신한지주 입장에서 ING생명 인수비용에 추가로 신한생명 증자비용을 들이지 않아도 되기 때문에 얼마나 빨리 화학적 결합을 하느냐가 통합 시기를 압당기는 관건이 될 것"이라고 말했다.

그는 다만 "신한지주는 그동안 조흥은행, LG카드 등을 인수하며 화학적 결합을 잘 해왔던 만큼 이번 오렌지라이프와 신한생명의 화학적 결합도 잘 이뤄낼 것으로 본다"고 덧붙였다.