이동걸 KDB산업은행 회장이 "(아시아나항공) 채권단은 1원이라도 손해를 본다면 대주주(금호산업)가 먼저 손해를 다 봐야할 것"이라며 "대주주를 우리가 지원하기 위한 것이 아닌 대주주 책임 하에 기업을 살리기 위한 조치"라고 말했다. 16일 산은 기자실에서 열린 간담회에서다.

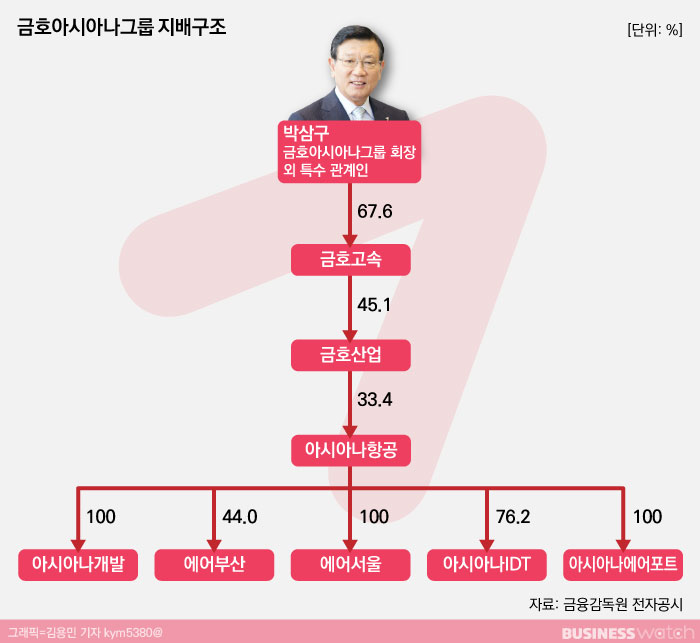

전날 금호아시아나그룹은 금호고속 지분 전량과 아시아나 지분 33.5%를 담보로 맡기는 내용이 담긴 수정 자구안을 제출했다. 금호아시아나그룹 지배구조는 '박삼구 전 회장-금호고속-금호산업-아시아나항공'으로 이어진다. 지배구조 정점 회사와 알짜 자회사 지분을 모두 담보로 맡기는 조건으로 5000억원 지원을 요청한 것이다.

이 회장은 "만약 손실이 났을 경우 채권단 부담을 줄일 수 있는 담보를 잡고 있다"며 "채권단이 손실을 볼 때는 대주주부터 먼저 손실을 보는 안전장치"라고 전했다.

이동걸 회장은 박삼구 전 금호아시아나그룹 회장이 결단을 내려 준 것에 대해 두번이나 감사한다는 의사를 표현했다. 이 회장은 "본인의 이익을 떠나서 결정했다"며 "결국은 기업에 대한 책임감이 아닐까 생각한다"고 전했다. 이어 "아시아나항공이 정상화 되는 첫발을 내디뎠다"고 평가했다.

이날 박 전 회장은 사내게시판에 "제게 아시아나는 모든 것이었다"며 "아시아나의 아름다운 비행을 끝까지 함께 하지는 못하지만 제 마음은 언제나 아시아나와 함께 있을 것"이라고 글을 남겼다.

이 회장도 박 전 회장에 대해 "항공업계에서 많은 기여를 한 분"이라며 "마지막 단계에서 인격 폄하를 안했으면 좋겠다"고 당부하기도 했다.

'박 전 회장이 우호세력에 아시아나항공을 매각한 뒤 되찾아올 수 있다'는 질문에 대해 이 회장은 "쓸데없는 걱정을 안해도 된다"고 잘라 말했다. 그는 "박 전 회장의 앞잡이가 되거나 파킹에 이용되고자 하는 인수주체가 있을지 의심스럽다"고 강조했다.

또 금호산업이 보유한 아시아나항공 지분 33.4%를 매각한 돈으로 아시아나항공에 재투입할 수 있다는 가능성에 대한 질문에 "가능성은 적다"며 "지분권 행사 조치는 취지상 허용할 수 없다"고 말했다.

박 전 회장의 동생인 박찬구 금호석유화학 회장이 아시아나항공 인수전에 뛰어들 가능성에 대해 이 회장은 "잠재적 인수자를 언급할 단계는 아니다"며 "어떤 방식이든 어떤 인수자이든 아시아나항공에 도움될 것인가를 판단할 것"이라고 말했다. 두 형제는 2009년 '형제의 난' 이후 사이가 틀어졌지만 금호석유화학은 여전히 아시아나항공 지분 11.98%를 보유한 주요주주다.

3조6000억원이 넘는 부채가 아시아나항공 매각에 부담이 될수 있다는 지적에 대해선 "부채를 다 갚아야 인수할 수 있는 것도 아니다"며 "적절한 자본이 유치된다면 일정 부채는 끌고 가게 되고 기존 채권단이 상환을 요구할 이유도 없다"고 말했다. 이어 "실제 인수금액은 부채의 3분의 1이나 4분의 1 수준이 되고, 부채 중 일부분 (규모 정도의) 증자가 필요할 것"이라고 덧붙였다.

이 회장은 아시아나항공과 자회사 에어부산, 에어서울 등 자회사를 일괄매각할지에 대한 질문에는 "아시아나항공과 자회사의 시너지를 생각하면 일괄매각이 바람직하다"며 "매각과정에서 분리매각도 협의할 수 있다"고 답했다.

대주주 차등감자 가능성에 대해선 "차등감자를 위해선 요건상 자본잠식이 돼야하는데 현재는 법률적 근거가 없다"며 일축했다.

이 회장은 "아시아나항공 매각은 구주 매각과 신주 발행이 플러스되는 방식"이라며 "신주 인수자금은 회사 경영 정상화에 들어가 인수하는 입장에서도 부담이 줄어든다"고 말했다. 이어 "금호그룹과 4월말 5월초에 MOU를 작성한 뒤에 매각 주관사를 선정한다"고 전했다. 그는 "(매각 외에) 플랜B는 없다"고 강조했다.