금융당국이 인터넷전문은행 인가 방침을 바꾸자 추이를 지켜보던 곳들이 본격적으로 출사표를 던지고 있다. 하지만 컨소시엄 구성 면면을 보면 주주구성과 자본력, 플랫폼 등에서 카카오뱅크나 토스뱅크 등 기존 인터넷전문은행의 성공방정식을 이을 수 있을지 관심이 쏠린다.

출사표를 던진 이들은 그간 은행권이 포용하지 못했던 금융소비자들을 품겠다는 포부를 밝혔는데 금리 경쟁력이나 리스크관리 측면에서 이같은 목표를 달성하기 또한 쉽지 않다는 전망이 나온다.

금융권에 따르면 최근 현대해상, 온라인투자연계금융사 렌딧, 세금 환급 스타트업 자비스앤빌런즈, 외환송금 및 결제 스타트업 트레블 월렛, 의료 AI 스타트업 루닛 등 5개사는 컨소시엄을 이뤄 인터넷전문은행 예비인가를 신청하겠다고 발표했다.

이들이 힘을 모으기로한 '유뱅크 컨소시엄'은 금융당국이 지난해 7월 인터넷전문은행 인가 방침을 상시인가로 바꾼 이후 인터넷전문은행에 도전하는 세번째 컨소시엄이다. 이에 앞서 12개 지역 소상공인연합회를 주축으로 하는 '소소뱅크' 컨소시엄, 한국신용데이터(KCD)가 주축으로 나선 'KCD뱅크' 등이 인터넷전문은행에 도전하겠다고 밝힌 바 있다.

'자본력' 갖춘 주주구성 중요한데

금융당국은 인터넷전문은행을 출범시키면서 설립인가를 위한 최소한의 요건으로 자본금을 250억원으로 정했다. 시중은행 자본 요건 1000억원의 4분의 1 수준이다. 상대적으로 적은 비용으로도 은행 설립은 추진할 수 있다는 얘기다.

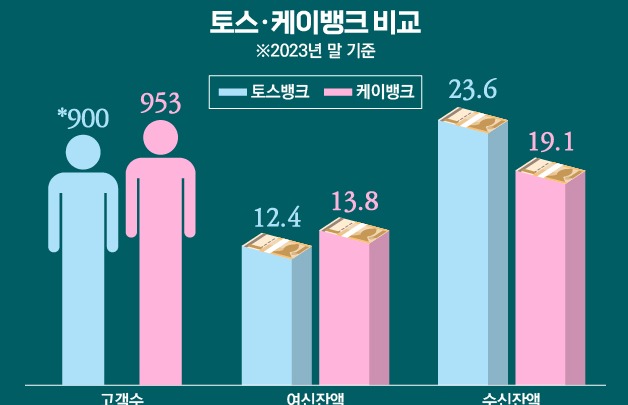

하지만 정작 은행업을 하다보면 이는 턱없이 부족하다. 이미 영업을 시작하고 있는 케이뱅크와 토스뱅크의 행보를 보면 이는 분명하다. 케이뱅크의 경우 한때 자본 확충을 위한 증자에 어려움을 겪어 대출영업을 중단해야 했고 토스뱅크는 출범하자마자 즉시 추가 증자계획을 연이어 발표한 바 있다.

케이뱅크와 토스뱅크에게 증자가 중요한 영업의 기초체력이 됐던 이유는 대출 시장은 수요가 꾸준하기 때문에 영업 초반 덩치를 키우기 위해서는 공격적인 영업 전략을 펼쳐야 한다. 이때 최소 자본금만 가지고 사업을 펼친다면 시장에 빠르게 녹아들기 힘들다. 쉽게 얘기하면 대출을 내어줄 '돈'이 없기 때문이다.

결국 최소 자본금 이상의 돈을 수혈해줄 자본력을 갖춘 주주사를 품는 것이 인터넷전문은행 설립을 위한 필요충분조건처럼 굳어졌다. 실제 케이뱅크(우리은행), 카카오뱅크(KB국민은행), 토스뱅크(하나은행) 세 곳 모두 든든하게 자본력을 뒷받침 해 줄 수 있는 은행이 주주사로 참여했다.

자본력이 탄탄한 주주사를 찾지 못해 사모펀드, 밴처캐피탈 등에게 손을 벌리기도 쉽지 않다. 금융당국은 인터넷전문은행의 인가 조건으로 주주들의 출자능력을 꼼꼼하게 살핀다. 이때 사모펀드와 밴처캐피탈 등 수익성 극대화가 최우선 과제인 주주들은 은행이 자리잡을때까지 '시간'을 주지 않을 가능성이 농후하다. 실제 토스뱅크 역시 맨 처음 출사표를 던졌을때 '지속적인 출자능력'에 대해 금융당국을 설득하지 못해 한 차례 고배를 마신 바 있다.

현재 인터넷전문은행 컨소시엄을 구성한 곳 중 탄탄한 자본력을 갖췄다고 볼 수 있는 곳은 현대해상 외에 찾기는 어렵다는 게 금융권의 중론이다.

'소외계층' 공략 좋은데, 리스크는?

인터넷전문은행에 도전장을 내건 이들은 공통적으로 고령자 등 금융소외계층과 소상공인 및 중소기업을 핵심 타겟으로 정했다.

은행권은 이들이 목표로 삼은 곳이 기존의 금융사들 역시 중점적으로 공략해 나갈 대상인 데다 리스크가 상당한 만큼 상당 수준의 리스크 관리 모형을 갖추지 못했다면 부실 '직격탄'으로 돌아올 수 있을것이라는 분석이다.

금융 소외계층의 경우 이미 영업을 하고 있는 인터넷전문은행은 물론 저축은행, 캐피탈, 카드사 등 역시 우선적으로 공략하기로 점찍은 곳이다. 출사표를 던진 이들이 경쟁에 합류하게 되면 금리 등 가격경쟁력을 갖춰야 생존이 가능할 것으로 관측된다. 다시말해 출범 초기부터 출혈경쟁에 나서야 한다는 얘기다.

소상공인과 중소기업을 대상으로 영업을 펼치겠다는 것 역시 맥락이 비슷하다. 소상공인과 중소기업이라는 사업영역은 인터넷전문은행, 제2금융권 뿐만 아니라 은행들 역시 올해 핵심 사업 영역으로 꼽고 있다.

수익성과 건전성을 모두 챙겨야 하는 은행업의 특성상 새로 은행업에 진출하는 곳은 소상공인과 개인사업자를 넘어 중소기업 등 기업금융 분야를 공략해야 하는데 이는 법 업무 영역이 명확하게 갈려있어 쉽지 않다.

인터넷전문은행 설립 및 운영에 관한 특례법을 보면 인터넷전문은행은 일부 소규모 기업을 제외하고는 법인에 대한 신용공여를 할 수 없다고 적시돼 있다. 현재 인터넷전문은행들이 소상공인과 개인사업자 대출에 집중할 수 밖에 없는 이유다.

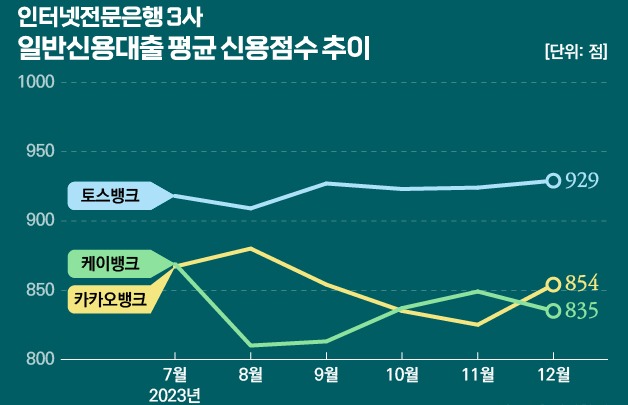

대출 시장을 선점했다고 하더라도 안심하기도 어렵다. 인터넷전문은행에 출사표를 던진 이들이 공략하려고 하는 업권은 연체율 등 부실화 가능성이 매우 높은 곳으로 꼽힌다. 고도화된 신용평가 모형 등을 구축하지 않으면 1년 이후 건전성에 빨간 불이 들어오게 될 것이라는 분석이 나오는 이유다.

성공 핵심 열쇠는 '플랫폼 파워'인데

'플랫폼 파워' 또한 인터넷 전문은행 성공의 중요한 열쇠로 꼽힌다.

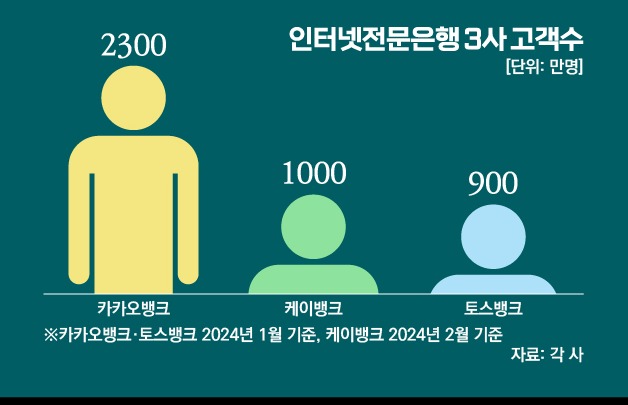

우리나라 1호 인터넷전문은행은 케이뱅크지만, 카카오뱅크와 토스뱅크가 치고 올라온 상황이다. 이는 '플랫폼 파워'에 있다는 게 금융권의 분석이다. 카카오뱅크는 '카카오톡', 토스뱅크는 '토스'라는 모객에 최적화 된 플랫폼이 성공의 기반이 됐다는 것이다.

카카오뱅크와 토스뱅크의 성공 이후 주요 시중은행들이 전사적인 역량을 모아 핵심 대고객 응대 채널인 모바일 뱅킹 경쟁력 강화에 힘쓰고 네이버, 카카오 등 플랫폼 기업과 연이어 제휴를 하는 것도 이러한 이유에서다. 플랫폼이 가지고 있는 '모객' 능력이 은행의 지속가능한 성장을 위한 배경이 된 셈이다.

그런데 현재 컨소시엄을 구축한 곳 중 이들에 버금가는 플랫폼 파워를 갖췄다고 볼 수 있는 곳은 찾기가 힘든 것이 객관적인 현실이다. 영업 개시 직후 고객확보가 쉽지 않을 것이란 얘기다.