올해 조선 업황에 대한 전망은 여전히 좋지 않다. 여전히 수주절벽 리스크가 남아있는 상태여서 관망하는 분위기가 우세하다. 다만, 작년에 비해서는 수주가 조금씩 살아나는 움직임이 보이고 있는데다 유가도 상승세를 타고 있어 업황 회복에 대한 일말의 기대도 있는 것이 사실이다.

◇ 엇갈린 희비

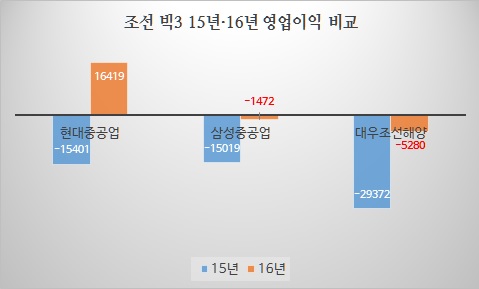

작년 국내 조선 빅3의 실적 중 가장 눈에 띄는 곳은 현대중공업이다. 현대중공업은 작년 1조6419억원의 영업이익을 거두며 4년만에 '1조 클럽'에 모습을 드러냈다. 극심한 수주 가뭄과 업황 부진 속에서 일궈낸 실적인 만큼 업계의 주목을 받을 만했다.

주목할 것은 현대중공업이 호실적을 거둘 수 있었던 배경이다. 현대중공업은 작년 현대중공업을 포함해 현대미포조선, 현대삼호중공업 등 조선 3사의 실적이 전체 실적을 뒷받침했다. 이들 3사가 거둔 영업이익이 7100억원이었다. 여기에 현대오일뱅크가 사상 최대 실적을 거두면서 전체 실적을 이끌었다.

극심한 불황속에서도 본업인 조선업 계열사들이 호실적을 거뒀다는 점은 그만큼 현대중공업의 체질이 개선됐다는 것을 의미한다. 현대중공업은 2014년 국내 조선 빅3 중 가장 먼저 부실 털기에 들어갔다. 아울러 지속적인 구조조정을 단행하면서 비용구조 개선을 이뤄낼 수 있었다.

| ▲ 단위:억원(*대우조선해양 16년 실적은 예상치) |

재무지표의 변화가 이를 보여준다. 작년 12월말 현재 현대중공업의 연결기준 부채비율은 175.3% 였다. 전년대비 45.6% 포인트 낮아진 수치다. 연결기준 차입금도 2015년말 16조9000억원에서 작년 말 기준 16조1000억원으로 줄었다. 차입금 비율은 108.7%에서 89.7%로 낮아졌다.

반면 삼성중공업과 대우조선해양은 여전히 적자 구간에 머물렀다. 대우조선해양의 경우 아직 실적 발표를 하지 않았지만 시장에서는 작년에도 적자구간에서 벗어나지 못할 것으로 보고 있다. 삼성중공업과 대우조선해양 모두 작년에 고강도 구조조정을 진행했지만 때늦은 감이 있었다. 그 결과, 현대중공업 만큼의 성과는 거두지 못했다.

삼성중공업은 작년 1472억원의 영업손실을 입었다. 2년 연속 적자다. 다만 지난 2015년에 비해 손실폭이 크게 줄어든 것이 위안거리다. 삼성중공업은 현재 비핵심 자산 매각 등 구조조정이 한창 진행 중이다. 대우조선해양에 대해서는 여전히 비관적인 시선이 많다. 작년 큰 홍역을 치른데다 여전히 그 후폭풍에서 벗어나지 못하고 있어서다. 시장에서는 대우조선해양이 작년 5280억원 규모의 손실을 입었을 것으로 보고 있다.

◇ 여전한 '수주 절벽' 리스크

분명 작년 조선 빅3의 실적은 상대적으로 지난 2015년에 비해서는 좋아졌다. 하지만 여전히 조선 업황에는 먹구름이 드리워져있다. 바로 '수주 절벽'이다. 수주절벽은 글로벌 경기 침체가 지속되자 선주사들이 선박 발주를 꺼리면서 나타난 현상이다. 여기에 저유가 기조 지속으로 해양 플랜트 발주 물량도 급감했다.

발주 물량이 있어야 수주를 통해 사업을 영위할 수 있는 조선업체들은 이제 기존에 수주한 물량만으로 버텨야하는 시기가 찾아왔다. 수주절벽의 지속은 국내 조선업체들을 고사(枯死)시킨다. 업계 등에서는 현재의 수주절벽 상황이 지속된다면 국내 조선 빅3도 올해 말이나 내년 상반기쯤에는 일감이 없어질 수도 있을 것으로 보고 있다.

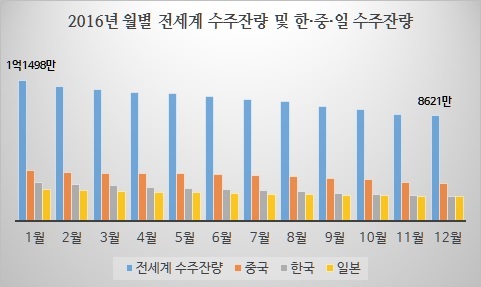

| ▲ 자료:클락슨(단위:CGT). |

영국의 조선·해운 분석 업체인 클락슨에 따르면 작년 전세계 선박 발주 물량은 1115만CGT로 집계됐다. 이는 클락슨이 처음으로 선박발주량을 집계한 1996년 이후 최저치다. 2015년에 비해서도 발주량이 4분의 1로 줄었다.

그런 와중에 국내 업체들의 수주량은 198만CGT(59척)에 그쳤다. 130만CGT를 기록한 일본에게는 앞섰지만 399만CGT의 중국에게는 한참 뒤졌다. 반면 선박 인도량은 한국이 가장 많았다. 작년 한국의 선박 인도량은 1221만CGT를 기록했다. 수주는 적고 인도는 많았다는 것은 수주잔량이 빠르게 줄어든다는 것을 의미한다.

우리나라는 작년 말 수주잔량에서 일본에게도 밀렸다. 클락슨이 집계한 바에 따르면 작년 12월말 전세계 선박 수주잔량은 8621만CGT였다. 이는 2004년 10월말 8588만CGT를 기록한 이후 12년 2개월만에 최저치다. 중국이 3049만CGT로 가장 많았고 일본이 2007만CGT로 그 뒤를 이었다. 한국은 1989만CGT였다.

◇ 업황 회복 가능할까

올해들어 조금씩 업황 회복 가능성이 제기되고 있다. 조선 빅3들이 잇따라 수주에 성공했다는 소식이 들리면서다. 물론 과거에 비해서는 한참 모자란 수준이지만 수주절벽 현상이 극심했던 작년에 비하면 희망적이라는 분석이다.

실제로 조선 빅 3는 올들어 현재까지 총 5척의 선박과 1기의 해양플랜트를 수주했다. 작년 수주량이 전무했던 것과 비교하면 큰 차이를 보인다. 여기에 업체별로 협상 중에 있거나 옵션 등을 추가할 경우 조선 빅 3의 수주량은 더욱 늘어날 전망이다. 업계에서는 최대 선박 22척, 해양플랜트 1기 정도가 조만간 수주할 물량인 것으로 보고 있다.

최근 들어 국제 유가의 움직임도 주목할 만하다. 그동안은 유가 하락으로 오일 메이저들의 해양 플랜트 물량이 나오지 않았다. 유가가 떨어지는 상황에 오일 메이저들이 굳이 큰 돈을 들여 해양 개발에 나설 이유가 없어서다. 업계에서는 오일 메이저들이 해양 플랜트 발주에 나설 유가의 기준을 배럴당 50달러 선으로 보고 있다.

국제 유가는 작년에 비해 큰 폭으로 상승한 상태다. 최근 3개월간 WTI(서부텍사스유)의 가격은 작년 11월 배럴당 45.23달러였던 것이 최근에는 53.11달러까지 오른 상태다. 브렌트유의 경우에도 작년 11월 배럴당 46.38달러로 바닥을 찍은 이후 최근에는 55.75달러까지 상승했다. 두바이유도 마찬가지다.

따라서 업계 일각에서는 조만간 오일 메이저들이 해양 플랜트 물량을 내놓지 않겠느냐는 전망이 나오고 있다. 업계 관계자는 "심리적인 기준이 배럴당 50달러였는데 최근의 유가는 이를 상회하고 있다"며 "매일 등락의 변화는 있지만 안정적으로 국제유가가 50달러~60달러선을 유지해준다면 기대해볼만 하다"고 밝혔다.

하지만 업계의 중론은 신중해야한다다. 여전히 조선업의 수요와 공급 불일치 현상이 심각한데다 글로벌 경기 회복 속도가 더딘 만큼 섣불리 나서서는 안된다는 주장이다. 한 대형 조선업체 고위 관계자는 "나아질 수는 있지만 회복으로 보기는 어려울 것"이라면서 "비용을 줄이고 최대한 버티는 수밖에 없다"고 말했다.