광동제약이 최근 글락소스미스클라인(GSK)과 4가 독감백신 '플루아릭스 테트라'의 공동 판매 계약을 체결했습니다. 4가 독감백신은 네 종류의 독감을 한 번의 접종으로 예방할 수 있는 백신입니다. 3가 백신보다 가격 경쟁력이 높아 제약사들 간 경쟁이 치열합니다.

지난해 코로나19와 독감의 트윈데믹(감염병 동시 유행)을 막기 위해 국내 보건당국이 국가필수예방접종(NIP)에 4가 독감백신을 선정했죠. 그 덕분에 독감백신 매출이 급증하기도 했습니다.

플루아릭스 테트라는 GSK가 많은 기대를 걸고 있는 제품입니다. GSK는 지난 2015년 광동제약과 GSK 백신 8개 품목에 대해 국내 판권 계약을 맺었습니다. 그러나 플루아릭스 테트라만큼은 상위 제약사인 유한양행과 GC녹십자에 별도로 판권을 맡겼습니다. 플루아릭스 테트라가 GSK의 '효자 품목'이기 때문입니다.

플루아릭스 테트라의 명성은 높습니다. 세계 최초로 미국식품의약국(FDA) 허가를 받은 불활화 4가 독감백신입니다. 더불어 국내 최초로 식품의약품안전처 승인을 받은 4가 독감백신이기도 합니다. 수익도 쏠쏠합니다. 지난 2016년 출시 이후 3년 연속 국내 4가 독감백신 매출액 1위를 기록했습니다. 지난해에는 SK바이오사이언스와 녹십자의 4가 독감백신에 밀렸음에도 국내에서만 136억원의 매출을 기록했죠.

이제 업계의 관심은 플루아릭스 테트라를 공동판매하는 광동제약으로 쏠리고 있습니다. 사실 제약사가 다국적 제약사와 의약품의 공동 판매·유통 계약을 맺고 대형 의약품을 도입하는 건 흔한 일입니다. 신약을 개발하는 데는 막대한 비용과 시간이 드는 탓입니다. 제약사는 우선 '도입품목'을 통해 자금을 확보한 후 이를 다시 신약 연구개발(R&D)에 투자해 회사를 키워나갑니다.

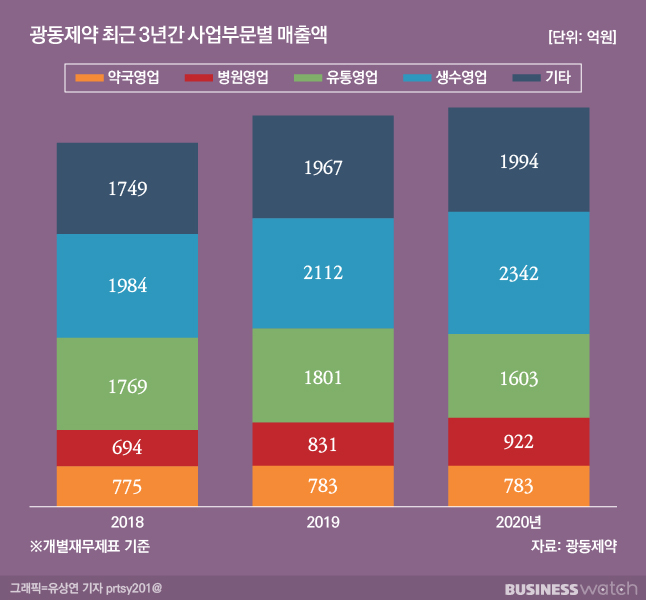

그런데 광동제약에겐 이번 계약이 조금 특별해 보입니다. 그 이유를 알기 위해서는 광동제약의 매출 구조를 살펴봐야 합니다. 광동제약은 본업인 의약품 사업에 비해 식음료 매출 비중이 훨씬 높습니다. 우리에게 익숙한 '비타500', '옥수수수염차', '헛개차' 등이 대표 제품입니다. 여기에 '제주삼다수' 소매 유통까지 합하면 전체 매출에서 식음료 매출이 절반 이상을 차지합니다.

이 중에서도 제주삼다수는 광동제약의 든든한 '캐시카우'입니다. 제주삼다수는 연간 매출액 3000억원에 육박하는 국내 생수 시장 부동의 1위 제품입니다. 제주개발공사는 삼다수의 유통을 협력사에 위탁하고 있는데요. 광동제약은 지난 2012년 판권을 따낸 이후 9년째 제주삼다수 유통을 맡고 있습니다.

개별 재무제표 기준 광동제약이 지난해 제주삼다수로 벌어들인 금액은 2342억원에 달합니다. 전체 매출액의 30.6%를 제주삼다수에 의존하고 있는 셈입니다. 광동제약이 매출 '1조 클럽' 제약사에 가입할 수 있었던 것도 제주삼다수 덕분이었습니다. 이때문에 이제껏 광동제약은 '무늬만 제약사'라는 지적도 많이 받았던 것이 사실입니다.

그런데 최근 제주삼다수의 판권이 시장에 나왔습니다. 판권을 가져오면 연간 3000억원 규모의 매출을 확보할 수 있는 만큼 업체 간 경쟁이 치열할 전망입니다. 업계에서는 누가 입찰에 나설지에 관심을 보이고 있습니다. 현재 LG생활건강, 롯데칠성음료 등이 거론되고 있지만 뚜껑을 열어봐야 알겠죠. ▷관련기사:4년에 한번 '삼다수 올림픽'…이번 승자는(8월 31일)

매출의 상당 부분을 제주삼다수에 의존했던 광동제약의 입장에서는 속이 탈 노릇입니다. 물론 광동제약도 판권을 사수하겠다는 의지가 강합니다. 하지만 재계약이 쉽지만은 않을 것 같습니다. 광동제약과 제주개발공사의 계약에 따르면 양사 합의에 따라 계약을 내년까지 1년 더 연장할 수 있습니다. 그럼에도 제주개발공사가 입찰 공고를 낸 것은 새로운 계약 당사자를 찾아 나선 것이라는 분석입니다.

업계에서는 광동제약이 본업인 의약품 사업을 집중할 때라는 목소리가 나옵니다. 특히 GSK와의 4가 독감백신 판권 계약이 돌파구가 될 것으로 보고 있습니다. 의약품 매출 비중을 늘려 식음료 기업이라는 이미지를 탈피하고, 제약사로서 정체성을 강화할 기회이기 때문입니다. 광동제약에 있어 이번 계약이 더 특별하게 느껴지는 이유입니다.

사실 광동제약도 의약품 사업을 키우기 위한 노력을 지속해왔습니다. 다른 제약사들처럼 도입품목을 조금씩 확대, 외형성장을 꾀했습니다. 2015년 백신사업부를 신설한 이후 백신 도입을 늘렸습니다. 그 결과 백신 부문 매출은 2015년 106억원에서 지난해 616억원까지 성장했습니다. 미국 제약업체 '오렉시젠 테라퓨틱스'으로부터 미국 시장 점유율 1위 비만치료제인 '콘트라브'를 도입하기도 했죠.

다만 장기적인 관점에서 도입품목은 한계가 많은 사업입니다. 판매액 일부를 수수료로 지불해야 하는 도입품목의 특성상 수익성이 좋지 않은 탓입니다. 실제로 최근 3년간 광동제약의 영업이익률은 3%대에 불과합니다. 외형성장이 계속 이어졌음에도 벌어들이는 수익은 많지 않다는 의미입니다. 국내 제약사 평균 영업이익률인 10%를 크게 밑도는 수치입니다.

결국 수익성 문제 해결하기 위해서는 신약개발에서 성과를 내야 합니다. 신약개발을 위해서는 R&D 투자를 늘려야 하고요. 광동제약과 다른 제약사들과 차이는 바로 'R&D 투자'에 있습니다. 신약 개발로 입지를 다진 국내 굴지의 제약사들은 매출액의 10% 이상을 R&D 비용으로 사용합니다. 도입품목으로 올린 매출을 R&D에 쏟는 겁니다.

반면 광동제약의 매출 대비 R&D 투자 비율은 1%대입니다. 현재 개발 중인 파이프라인은 비만 치료제 신약 'KD501', 여성 성욕 저하 치료제 'KD-BMT-301' 정도입니다. 이마저도 외부 위탁개발을 맡기고 있습니다. 유통사업으로만 매출을 올리다보니 수익성이 떨어지는 악순환이 반복되고 있는 셈입니다.

광동제약은 한방 의약품 전문 기업으로 시작했습니다. 그러나 현재 매출 구조를 보면 유통 기업에 가까워 보입니다. 오랜 기간 광동제약의 실적을 뒷받침했던 제주삼다수의 판권을 잃는다면 매출 타격은 불가피합니다. 광동제약이 4가 독감백신 유통으로 의약품 부문의 입지 강화와 R&D 투자 확대로 의약품 전문 기업으로 거듭날 수 있을까요. 이제 광동제약에게 주어진 선택지는 그리 많지 않아 보입니다.