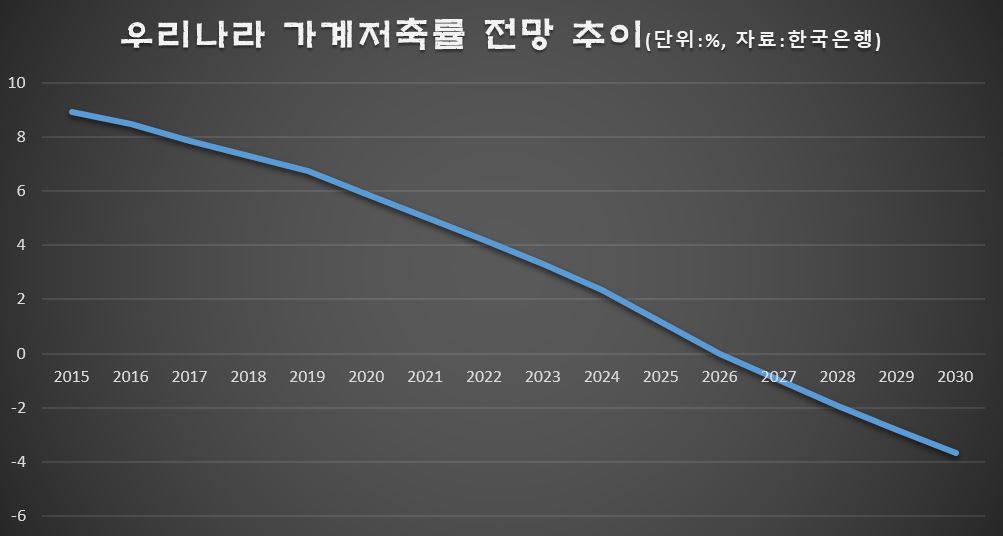

우선 고령화의 진전으로 우리나라 가계저축률은 10년 뒤에는 마이너스로 추락할 가능성이 크다. 이와 함께 주택 등 실물자산을 처분하는 속도가 빨라지면서 금융시장에 충격을 줄 수 있다. 이에 따라 실물자산을 활용해 유동성을 확보할 수 있는 상품과 중위험·중수익의 금융상품 개발이 시급하다는 지적이다.

◇ 2026년, 가계저축률 마이너스 진입

한국은행 금융시장국은 '인구 고령화가 가계의 자산 및 부채에 미치는 영향'이라는 보고서를 통해 이런 연구결과를 내놨다.

보고서에 따르면 고령화 수준이 높을수록 저축률과 위험자산에 대한 투자 비중은 작아지는 것으로 나타났다. 이에 따라 금융시장의 구조적 변화를 초래할 가능성이 크다는 게 한국은행의 분석이다.

특히 가계저축률의 급락이 눈에 띈다. 가계저축률은 2017년 7.85%인데 오는 2026년에는 -0.02%로 마이너스로 진입할 것으로 전망했다. 이후 2030년에는 -3.68%로 급락한다. 가계저축률이란 가계가 저축하는 돈을 처분가능소득으로 나눈 값이다.

저축률이 마이너스라는 것은 보유하고 있는 집이나 금융자산을 줄이는 가계가 많다는 것을 의미한다. 베이비붐 세대 등 은퇴 노령층이 소득은 없고 의료비 등 지출이 많아지면서 보유한 자산을 노후자금으로 쓸 가능성이 크다.

◇ "주택연금 등 자산 유동화 상품 필요"

한국은행은 우리나라 베이비붐 세대의 경우 실물자산을 급격하게 처분하지는 않을 것으로 전망했다. 그러나 75세가 넘으면 실물자산 처분이 두드러지게 나타날 가능성이 크다는 게 한국은행의 분석이다.

한국은행은 이에 따라 고령화가 금융시장에 주는 충격을 줄이기 위해서는 실물자산의 유동화 시장을 키우는 노력이 필요하다고 강조했다. 주택을 처분하지 않더라도 주택을 담보로 연금을 받을 수 있는 주택연금 같은 상품이 대표적이다.

이와 함께 고령 인구가 자산을 지키기에만 급급하지 않도록 하기 위해 중위험·중수익 금융상품을 개발할 필요가 있다고 조언했다.

한국은행은 "우리나라는 가계 보유 자산 중 부동산 등 실물 자산의 비중이 여타 국가보다 커서 고령층의 실물자산 처분에 따른 충격 우려가 큰 실정"이라며 "고령화에 걸맞은 금융 상품을 마련하는 것 외에도 가계가 상품들을 합리적으로 투자할 수 있도록 경제 교육을 강화할 필요가 있다"고 덧붙였다.