고려아연과 홈플러스 사태 재발을 막으려면 외국계 사모펀드(PEF)들이 법을 쉽게 우회할 수 있는 법을 개정하는 등 강력한 조치가 필요하다는 주장이 나왔다. 이들을 견제하기 위한 법과 제도적 장치 마련이 필요하다는 분석이다.

12일 금융투자업계에 따르면 임형준 한국금융연구원 선임연구위원은 최근 '시장 및 규제 환경을 감안한 PEF 규제 접근 방식' 보고서에서 "작년 고려아연을 둘러싼 경영권 분쟁과 올해 초 홈플러스 회생신청을 기점으로 PEF에 대한 사회적 관심이 높아졌다"며 이 같이 밝혔다.

임 연구위원은 "PEF 규율체계 보완은 시장 평판과 신뢰를 제고하고 시장규율을 강화해 PE와 PEF의 한 단계 도약을 지원하는 방식으로 접근하는 것이 바람직하다"며 "외국계 PE는 LP(펀드 투자자)에서 한국 투자자를 배제하는 방식으로 쉽게 자본시장법 적용 범위에서 빠져나올 수 있다"고 강조했다.

보고서에서 지적한 사모펀드의 과도한 차입매수 문제는 MBK의 홈플러스 사태를 계기로 부상했다. 홈플러스 대주주 MBK는 2015년 홈플러스 인수에 7조2000억원을 투입하면서 블라인드 펀드로 2조2000억원을 투입하고 나머지 5조원(70%)을 홈플러스 명의로 대출받아 인수대금을 확보했다.

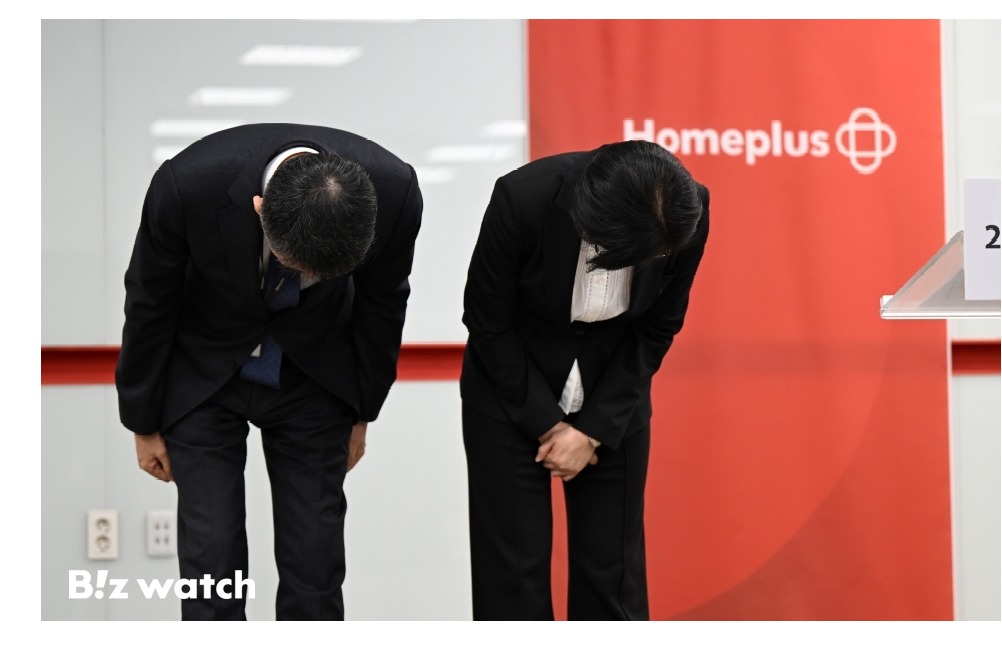

홈플러스가 기업회생을 신청하게 된 이유를 두고 국회 등 정치권과 노조, 산업계에선 과도한 차입금에 따른 상환 부담이 피인수기업 홈플러스에 전가되면서 기업 위기가 심화되고 돌이킬 수 없는 사태로 전개됐다고 비판하고 있다.

MBK는 빚을 갚기 위해 홈플러스가 보유한 핵심 점포 등 부동산을 대거 처분하고 상환전환우선주(RCPS) 원리금을 받아내는데 주력했고 이 때문에 홈플러스 사업 경쟁력이 저하, 재무 위기 심화로 기업회생 신청이 촉발됐다는 지적이다.

MBK는 고려아연에 대한 적대적 M&A 시도 과정에서도 차입매수를 반복했다. 작년 9월부터 올 3월까지 7개월간 MBK가 고려아연 지분 취득에 투입한 자금 1조5657억원 중 75%인 1조1775억원을 NH투자증권에서 담보대출을 실행해 조달했다.

임 위원은 보고서에서 "PE 시장은 결국 대형 기관투자자(LP)와 운용사(GP) 간 사적계약에 기반해 규율되는 시장"이라며 "규율체계 정비 시 국민연금, 사학연금, 보험사, 공제회, 산업은행, 캐피탈사 등 PE 시장의 주요 LP들이 효율적·효과적으로 GP를 규율할 수 있는 기반 형성을 유도하는 것이 가장 중요하다"고 덧붙였다.

통상적으로 LP들은 위탁운용사 선정기준과 출자규약을 통해 GP를 규율한다. 지난달 국민연금은 사모투자 위탁운용사 선정기준을 개편하고 평가항목에 '운용수익의 질'을 추가한 바 있다. 올 2월 MBK 6호 블라인드 펀드에 약 3000억원 출자를 확정하며 '적대적 M&A 투자 불참' 조항을 계약서에 삽입하기도 했다.

임 위원은 "PE는 궁극적으로 GP(펀드 운용 주체)와 LP 간의 사적 계약에 기반해 움직이는 존재"라며 "펀드 성과와 비용에 관한 투명성을 강화하고 국민연금, 사학연금, 보험사 등 주요 LP들이 효과적으로 GP를 규율하는 시장 중심의 체제를 만드는 것이 필요하다"고 강조했다.

또 PE 규제를 위해 개별 산업에 관련한 법들도 활용해야 한다고 제안했다. PE가 대중교통이나 요양시설 등 민생 밀착 산업에 진출해 서비스 품질을 떨어뜨리고 가격을 무리하게 올려 사회적 물의를 빚는 경우를 근거로 들었다.

이 때문에 각 산업에 적용되는 법들을 통해서도 PE의 일탈 행위를 막고, 사회적 필수 서비스에 해당하는 영역은 M&A 때 대주주 적격성 심사를 도입할 필요가 있다고 전했다.