저궤도 위성통신 수혜주로 관심을 받아온 코스닥 상장사 인텔리안테크가 최근 1000억원 규모의 주주배정 유상증자를 발표했어요. 유상증자는 신주를 발행해 주주 혹은 특정인(제3자)으로부터 자금을 확보하는 것을 뜻하죠. 인텔리안테크가 진행하는 유상증자는 주주배정으로 기존 주주들로부터 필요한 자금을 투자받는 거에요.

그런데 회사의 최대주주이자 대표이사인 성상엽 대표가 유상증자에 30%만 참여하겠다고 밝혔어요. 자신이 경영하는 회사에 자금이 필요하다고 판단해 유상증자를 결정했는데, 본인은 일부만 참여하고 일반 주주들로부터 자금을 조달받겠다는 뜻이죠.

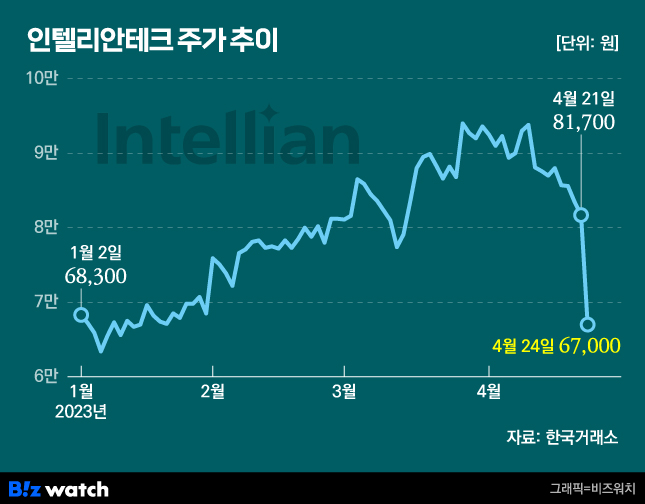

이는 투자심리에 긍정적인 요소는 아니에요. 시장 반응도 좋지 않았어요. 공시를 올린 뒤 바로 다음 거래일 주가가 하루 만에 18%나 급락했거든요. ▷관련기사:1000억 유상증자 인텔리안테크…주가는 18% 급락(4월24일) 그래도 유상증자 자체는 문제없이 진행할 것으로 보여요. 공시를 통해 확인해 볼게요.

인텔리안테크, R&D 투자 목적의 유상증자 진행

지난 21일 인텔리안테크는 1000억원 규모의 주주배정 유상증자를 진행한다고 공시했어요. 공시에 따르면 인텔리안테크는 신주 154만6000주를 1주당 6만4700원에 발행할 계획이에요. 주당 발행가는 향후 주가흐름에 따라 낮아지거나 높아질수 있고요.

현재 총 발행주식수는 918만3669주로 154만6000주가 늘어나니까 증자비율은 16.8%로 작은 규모는 아니에요.

1주당 신주 배정주식수는 0.166719487주에요. 주주들은 1주당 0.17주 가량의 신주인수권을 받을 수 있어요.

인텔리안테크는 조달한 1000억원의 자금을 연구개발(R&D), 원재료 수급, 채무상환에 사용할 계획이에요. 회사는 전자식 평면 패널 안테나를 향후 위성통신 시장의 핵심제품으로 판단했는데요. 이 제품을 개발하기 위한 기술을 확보하기 위해 500억원을 사용할 예정이에요.

또 생산량 증가에 맞춰 안정적인 원재료 확보에 300억원을 사용하고, 차입금을 갚기 위해 200억원을 활용할 계획이에요.

유상증자 30%만 참여하는 최대주주

공시에서 주목할 점은 회사 최대주주인 성상엽 대표와 2대주주인 인텔리안시스템즈가 유상증자에 30%만 참여한다는 점이에요. 자신이 경영하는 회사에 투자금이 필요하다는 판단으로 유상증자를 결정했는데, 정작 본인은 일부만 참여하고 나머지 자금은 일반 주주들로부터 확보하겠다는 것이죠.

성 대표는 193만8975주를 보유하고 있고, 인텔리안시스템즈는 72만1029주를 갖고 있어요. 신주배정비율을 고려하면 각각 32만3264주, 12만209주의 신주인수권을 받게 되죠. 그런데 이 가운데 30% 수준인 9만6979주, 3만6062주만 유상증자에 참여하는 거예요.

성 대표와 인텔리안시스템즈는 유상증자에 참여하지 않는 나머지 70%의 신주인수권은 매각할 것으로 보여요. 주주배정 유상증자에선 증자 불참시 신주인수권을 팔아서 현금을 확보할 수 있고, 반대로 신주인수권이 없는 주주는 이들로부터 신주인수권을 사서 청약에 참여할 수 있어요.

지난 2021년 진행한 유상증자에서도 성 대표는 50%만 참여했고요, 당시에도 유상증자에 참여하지 않는 신주인수권을 팔았어요.

이와 함께 장외대량매매(블록딜) 계획도 밝혔는데요. 성 대표는 보유 주식의 2.72%에 해당하는 25만주, 인텔리안시스템즈는 7만주를 각각 매각할 예정이에요.

일반적으로 회사의 경영진이 주식을 사들이는 대신 판다는 소식은 투자심리에 좋은 요소는 아니죠. 회사의 발전이 명확하다고 느끼면 주식을 더 가지려고 할 테니까요.

반면 인텔리안테크는 회사의 대주주이자 대표가 유상증자에 상당수 불참하고, 기존에 보유한 주식까지 파는 건데요. 주주들에게 회사를 믿고 투자해달라는 주주배정 증자를 결정해놓고선 본인들의 참여율이 저조하다는 점은 주주들의 유상증자 참여 심리를 꺾는 요인이죠.

다만 최대주주에게는 자금이 넉넉하지 않다는 사정이 있어요. 배정 물량 모두 청약하기 위해서는 약 63억원의 자금이 필요한데요. 상당히 큰돈이죠. 그리고 2년 전 유상증자 시 주식을 담보로 빌린 대출금도 161억원이나 있어요.

따라서 성 대표는 블록딜을 통해 주식담보대출 일부를 상환하고, 유상증자에 참여하기 위한 자금을 확보하려고 해요.

회사 측에서는 대표의 금전적 여유가 크지 않은 상황이지만 유상증자에 최대한 참여하기 위한 의지를 보이기 위해 지분을 팔기로 결정한 것이고, 2년 전 역시 증자에 최대한 참여하기 위해 주식담보대출을 받았던 것이라고 설명했어요.

이런 사정이 있지만 투자심리를 반영하는 주가흐름은 좋지 못한데요. 유상증자 공시 발표 이후 첫 거래일인 지난 24일 인텔리안테크의 주가는 18% 급락하기도 했어요. 유상증자에 참여하는 일반 주주들이 대주주의 행보를 좋게 받아들이지 않은 셈이죠.

유상증자는 성공…자금조달 계획은?

이처럼 대주주가 유상증자에 적극적으로 참여하지 않고, 주가흐름이 좋지 않아도 인텔리안테크는 문제없이 유상증자를 진행할 수 있어요.

신주인수권을 가진 주주들을 대상으로 한 청약에선 실권주가 발생하더라도 일반공모를 한 번 더 진행해요. 여기서도 실권주가 발생하면 주관사인 한국투자증권이 인수하기로 했어요. 이처럼 여러 단계에 걸쳐 유상증자 신주물량을 소화하는 절차가 있어 유상증자 물량 자체는 모두 소화할 수 있는 것이죠.

다만 유상증자가 성공하더라도 회사가 예상한 공모 규모가 줄어들 수 있다는 문제는 있어요. 지난 21일 8만1700원이던 인텔리안테크 주가는 지난 24일 6만7000원으로 급락한 뒤 현재 7만원 내외를 오가고 있어요.

현재 예정발행가인 6만4700원은 지난 21일 종가 대비 20.8%의 할인율을 적용한 가격인데요. 앞으로 주가가 현 수준에 머무른다면 발행가는 더 낮아지고 증자 규모도 쪼그라들어요.

통상 유상증자 발행가격은 3차례의 조정 과정을 통해 정해요. 처음 예정 발행가를 발표할 때는 1개월·1주일·최근일 주가 흐름을 평균내서 기준주가를 구하고 할인율을 적용해요. 다음으로 1차 발행가는 신주배정기준일 3일 전을 기준으로 1개월·1주일·당일 주가 흐름을 평균낸 뒤 할인율을 적용해요. 또 2차 발행가는 청약일 3일 전 기준으로 똑같이 평가하는데요. 확정가격은 1차 발행가와 2차 발행가 중 낮은 가격으로 결정해요.

현 주가를 7만원이라 하고 20.8%의 할인율을 적용하면 5만5440원 수준으로 발행가가 정해질 수 있는 거죠. 만약 이렇게 된다면 유상증자 규모는 1000억원에서 약 857억원으로 140억원 넘게 줄어들게 돼요.