슈퍼사이클(초호황기)을 맞은 조선주가 강세를 보이는 가운데 상장지수펀드(ETF) 시장에서도 관련 테마 상품이 늘어나는 모습이다.

NH-아문디·삼성·신한자산운용에 이어 최근 미래에셋자산운용도 조선 ETF 경쟁에 뛰어들었다. 각사의 운용전략이 담긴 4개 상품은 서로 다른 투자 종목과 투자비중을 설정하고 있어 주목할 필요가 있다.

조선 ETF 경쟁에 미래에셋도 참전

한국거래소에 따르면 미래에셋운용은 지난 22일 TIGER조선TOP10을 신규 상장했다. 국내 조선업종 상장사 중 시가총액 상위 10종목에 투자하는 상품이다.

앞서 2022년 NH-아문디운용을 시작으로 삼성운용, 신한운용이 차례로 상품을 선보였다. 미래에셋운용도 조선 테마 ETF 대전에 뛰어들면서 상장한 조선 ETF는 3종에서 4종으로 늘었다.

시장에서 조선 테마에 주목하는 이유는 2008년 금융위기 이후 장기 불황에 빠져있던 조선업이 슈퍼사이클을 맞이하면서다. 코로나 엔데믹 이후 물동량이 늘고, 노후선박의 교체주기 도래가 맞물리며 국내 조선사의 신규 선박 수주가 급증하고 있다. 신규 선박 판매가를 나타내는 지표인 '신조선가지수'는 직전 호황인 2008년에 근접했다.

특히 대형사들의 잇따른 수주 잭팟 소식이 주가를 밀어올리고 있다. 2024년 상반기 기준 HD현대중공업, 삼성중공업, 한화오션 등 빅3 조선사의 수주잔액은 200조원에 육박했다. 도크(선박 건조시설) 기준으로도 3년치 일감을 확보한 셈이다. 실제로 최근 HD한국조선해양이 3400억원 규모의 초대형 암모니아 운반선(VLAC)를 수주했다는 소식에 조선주가 일제히 급등했다.

증권가에서도 장밋빛 전망을 내놓고 있다. 조업일수 감소와 중국 조선소 증설 등으로 3분기 실적은 쉬어가겠지만 장기적으로 여전히 수요 대비 공급이 부족한 탓에 앞으로 수주 기대감이 높다는 설명이다.

한영수 삼성증권 연구원은 "여전히 신조선가는 견고하고, 조선사들은 이미 충분한 수주잔고를 보유하고 있다는 점이 중요하다"며 "내년에 신규수주가 감소한다면, 이유는 일감이 급증한 조선사들의 선별수주 전략 강화일 것"이라고 분석했다.

편입 종목·투자 비중서 차별화

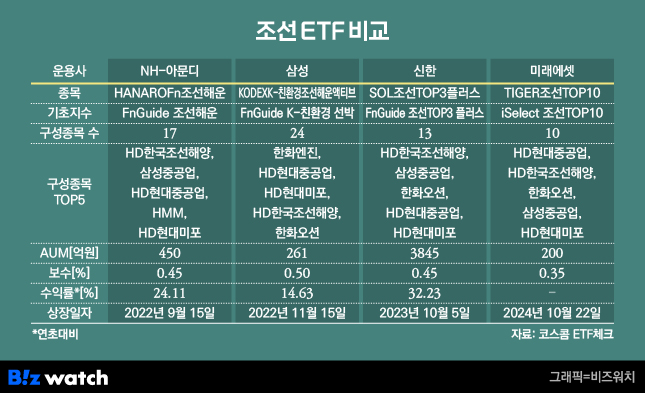

상장한 4개 상품을 비교해보면 신한운용의 SOL조선TOP3플러스가 가장 많은 순자산(AUM)을 갖고 있다. 이 상품의 AUM은 22일 기준 3845억원으로 타사 대비 압도적이다. 연초 이후 수익률도 32.23%로 선두를 달리고 있다.

NH-아문디운용의 HANARO Fn조선해운은 450억원의 자금을 운용하고 있다. 유일한 액티브 ETF인 삼성운용 KODEX K-친환경조선해운액티브의 AUM은 261억원으로 집계된다. 연초배디 수익률은 각각24.11%, 14.63%이다.

각 운용사의 ETF는 같은 조선 테마지만 편입종목에서 차이를 보인다. 우선 '조선·해운에 같이 투자하는지', '조선업종에만 투자하는지'로 나뉜다.

HANARO Fn조선해운와 KODEX K-친환경조선해운액티브는 조선업과 해운업에 같이 투자하는 상품이다. 그래서 이들의 포트폴리오 구성종목에는 해운업종이 담겨있다. HANARO Fn조선해운은 HMM(12.68%), 팬오션(4.38%), 대한해운(1.44%), 흥아해운(0.62%)을 담고 있다. KODEX K-친환경조선해운액티브도 대한해운(4%), HMM(3.30%), 팬오션(3.12%)에 투자한다.

반면 SOL조선TOP3플러스와 TIGER조선TOP10는 해운업종 없이 조선 업종에 집중한다. 특히 대형 조선사의 비중을 높게 두고 있다는 공통점이 있다. 22일 기준 TIGER조선TOP10의 포트폴리오에서 HD현대중공업, HD한국조선해양, 한화오션, 삼성중공업 등 4종목이 나란히 비중 상위 목록을 꿰찼으며 이들이 차지한 비중은 86%에 달한다. SOL조선TOP3플러스의 비중 상위 역시 같은 종목이다. 4개 종목이 차지하는 비중은 71%다.

조선주 시가총액 1위인 HD현대중공업의 투자비중에서도 차이가 나타난다. TIGER조선TOP10은 해당 종목에 29.02%를 투자하고 있으며 4개 종목 중 HD현대중공업을 가장 많이 담고 있다. HANARO Fn조선해운와 SOL조선TOP3플러스의 투자비중은 각각 14.37%, 12.41%로 집계된다. KODEX K-친환경조선해운액티브는 8.62%로 가장 적은 비중을 할애하고 있다.

패시브 상품의 기초지수로 수익률을 추정해봤을 땐 대형조선사의 비중이 높을수록 더 좋은 성과를 보였다. TIGER조선TOP10이 추종하는 iSelect조선TOP10 지수가 과거 3년 수익률(71.9%)에서 앞서간다. SOL조선TOP3플러스의 기초지수인 에프앤가이드 조선TOP3플러스지수와 HANARO Fn조선해운의 기초지수인 에프앤가이드 조선해운지수의 같은 기간 수익률은 각각 57.7%, 22.8%로 예상된다.

자산운용업계 관계자는 "장기적 관점에서 투자 목표와 리스크 성향을 고려해 적절한 포트폴리오를 갖춘 ETF를 선정하는 것 또한 섹터 선별만큼이나 중요하다"고 밝혔다.