올해 1분기 대기업 대출태도 지수가 글로벌 금융위기 이후 가장 낮은 수준으로 떨어지면서 대기업 대출시장에 찬바람을 예고했다. 정부가 대규모 구조조정에 나선 데다, 경기 취약업종을 중심으로 수익성도 좋지 않아 은행들이 대출 문턱을 높이고 있다.

주택담보대출을 비롯한 가계 대출 역시 더 깐깐해진다. 미국의 금리인상에다 정부가 가계부채 관리를 강화하면서 대출은 더 어려워지고, 대출 수요도 많이 줄 것으로 보인다.

◇ 대기업·가계 대출시장 찬바람

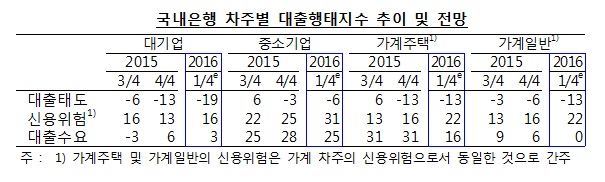

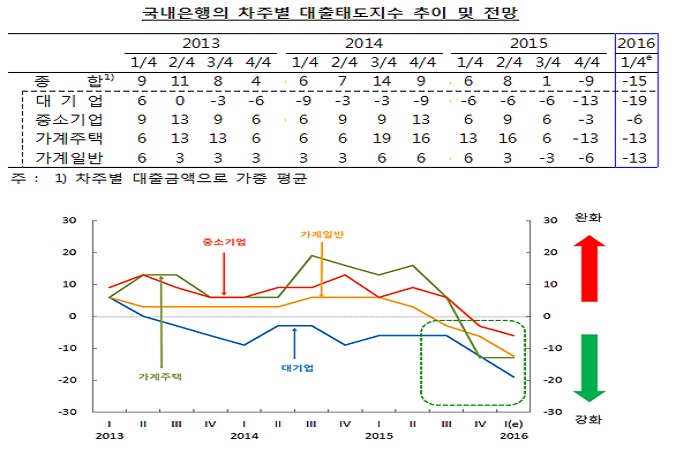

한국은행이 5일 발표한 ‘금융기관 대출행태 서베이 결과’를 보면 올해 1분기 대기업에 대한 대출태도 지수는 -19를 기록해 글로벌 금융위기 직후인 2009년 1분기 -22 이후 가장 낮았다.

대기업 대출태도 지수는 2013년 3분기 이후 11분기째 마이너스 행진을 이어갔다. 그만큼 대출시장에 찬바람이 불고 있다는 얘기다. 한국은행은 “대기업의 수익성 악화와 조선업 등 취약업종의 부실 우려가 커지면서 대출 심사 강화 기조가 심화할 것”이라고 전망했다.

중소기업에 대한 대출태도 지수도 -6을 기록해 대기업만큼은 아니지만, 대출 심사를 강화하는 기조를 보였다.

가계에 대한 대출도 더 깐깐해진다. 가계 주택담보대출과 가계 일반 대출태도 지수 모두 -13을 기록해 2011년 3분기 이후 가장 낮았다. 한국은행은 “정부의 가계부채 종합관리 방안 시행 등으로 주택대출 심사는 강화 기조가 지속할 것”이라고 전망했다.

◇ 가계와 중소기업 신용위험 상승

신용위험은 가계와 중소기업 위주로 오르고 있다. 올해 1분기 가계의 신용위험은 22를 기록해 2014년 4분기 이후 5분기 연속 상승했다. 미국의 금리인상과 함께 국내 시중금리가 오르면 그만큼 부담이 커질 것이란 전망에 따른 것이다.

중소기업의 신용위험은 31로 2013년 4분기 이후 9분기 만에 가장 높았다. 국내외 경기 불확실성이 커지고 있는 탓이다. 대기업의 신용위험은 16을 기록했다. 중국을 포함한 신흥국의 경기 둔화 등으로 지난해 4분기보다 소폭 올랐다.

대출 수요는 확 꺾였다. 특히 2014년 3분기 이후 6분기 동안 30 안팎을 넘나들던 주택담보대출 수요는 올해 1분기엔 절반 수준인 16으로 뚝 떨어졌다. 미국의 금리인상과 정부의 가계부채 관리 강화 등에 따른 여파로 풀이된다.

대기업 대출 수요도 지난해 4분기 6에서 올해 1분기엔 3으로 하락했다. 회사채 비중이 높아지면서 은행 대출에 대한 의존도가 그만큼 낮아진 탓이다. 중소기업은 25를 기록해 지난해 4분기보다는 소폭 하락했지만, 여전히 대출 수요가 높았다.

한편 올해 1분기 중 비은행 금융기관의 대출태도를 보면 상호저축은행과 생명보험사 모두 대출을 더 조일 것으로 전망됐다. 반면 가맹점 수수료 인하로 수익성에 타격을 입은 신용카드사는 카드론 대출에 적극적인 것으로 나타났다.