금융사에서 돈을 빌려 본 적이 있는 분들이라면 한 번쯤 금리인하요구권을 들어 본 적이 있으실 텐데요. 취업, 승진, 이직, 전문자격 취득 등으로 상환 능력이 개선된 대출 고객이 금융사에 금리 인하를 요구할 수 있는 권리를 말합니다.

금리인하요구권은 2018년 12월부터 금융사의 금리 인하 요구권 안내 의무를 부과하는 은행법과 보험업법 등이 개정된 이후 이듬해 6월부터 시행됐습니다. 공시가 시작된 건 2021년 10월부터로, 당시 금융당국은 금융기관들은 반기별로 운영 실적을 비교 공시하도록 했습니다. 하지만 수용률은 2019년 48.6%에서 2022년 상반기 28.8%로 되레 낮아졌습니다. 10명중 2~3명만 금리인하 요구가 받아들여졌다는 겁니다.

소비자들 사이에서는 '금리인하요구권=무용지물'이라는 평가가 나왔고, 금융당국은 지난해 2월 금리인하요구권을 다시 한번 개선에 나섰습니다. 금융회사는 신용도가 높아진 고객에게 금리인하요구권 행사 권리가 있다는 사실을 반기에 1회 이상 추가로 안내해야 하고 고객의 금리인하요구를 거절할 때 거절 사유를 구체적으로 알려야 하는 방식으로 개선됐죠.

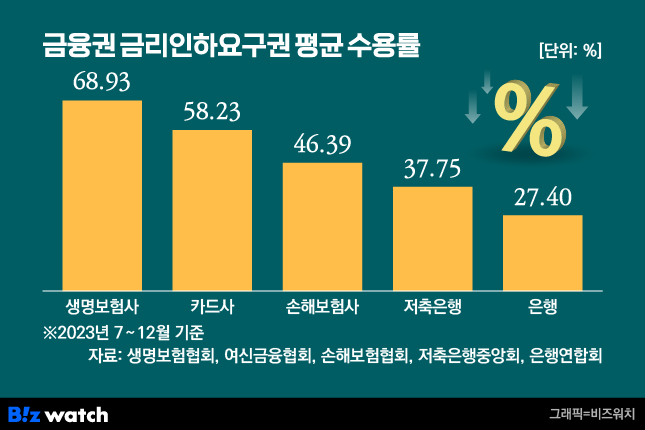

하지만 제도 개선 이후에도 여전히 수용률이 저조하고 금리인하요구권이 받아들여지지 않았을 때 그 원인에 대한 설명이 부족하다는 지적이 지속적으로 나오고 있습니다. 실제로 저축은행중앙회에 따르면 지난해 하반기 79개 저축은행의 금리인하요구권 수용률은 37.75%로 나타났습니다. 10건 중 수용률이 3건 정도 수준인 셈이죠.

다른 업권도 상황은 다르지 않습니다. 은행권의 경우 지난해 하반기 금리인하 요구권 수용률은 27.4%로 전반기(28.3%)와 비교해 0.9%포인트 하락했습니다. 1년 전(30.7%)보다는 3.3%포인트 감소했죠.

보험사와 카드사의 평균 수용률은 40~60%대로 저축은행과 은행 대비 높은 편입니다. 생명보험사의 수용률이 68.93%로 가장 높았고 카드사(58.23%), 손해보험사(46.39%) 순입니다. 금리인하 요구 중 절반가량이 거절당한 셈입니다.

금융사들의 속내도 복잡합니다. 금리인하요구권 신청 건수(분모)가 많을수록 수용률이 떨어지는 통계의 함정이 숨어있기 때문입니다. 수용률이 높다고 하더라도 마냥 좋게 보기도 어렵습니다. 수용률이 높더라도 감면 금액 자체는 작을 수 있다는게 금융사들의 설명입니다.

실제 손해보험사의 금리인하요구권 수용률은 46.39%로 저축은행(37.75%)보다 높지만, 감면 금액은 저축은행이 36억1700만원으로 손해보험사(2억9760만원)보다 12배 가량 많습니다.

물론 손해보험사 역시 신용대출이나 주택담보대출 취급분이 은행보다 적을 수밖에 없어 대출 모수가 적은 만큼 감면 금액이 적을 수밖에 없는 부분도 있고요. 업권의 특성이 있다는 겁니다.

개별사를 예시로 들면 농협은행의 경우 수용률이 50.7%로 5대 시중은행(KB국민·신한·하나·우리·NH농협은행) 중 가장 높습니다. 하지만 이자 감면액을 보면 1491억원으로 가장 낮습니다. 반면 우리은행의 경우 수용률은 22.7%로 가장 낮지만 감면액은 2852억원으로 5대 시중은행 중 3번째로 크죠.

이에 업권에서는 현행 공시 개선이 필요하다는 의견도 내놓습니다. 금융권 관계자는 "원래 금리가 낮은 곳일수록 이자 감면액이 낮게 나올 수 밖에 없다"며 "소비자들이 수용률이 높다는 것만으로 금리 인하가 많이 이뤄지는 좋은 금융사라고 착각, 왜곡할 가능성이 있다"고 우려했습니다.

아울러 차주 신청 조건에 대한 객관적인 기준이 필요하다는 지적도 나옵니. 금융소비자들이 납득할 만한 사유를 충분히 알 수 있도록 현 시스템을 좀 더 보완해야 한다는 것이죠. 소득 증가나 승진 등 신용 개선 사항이 있더라도 실제 금리인하 여부를 소비자가 예측하기 어렵기 때문입니다.

실제로 금리인하요구권의 경우 일부 제도 가이드라인은 있지만, 실제 세부 평가 자체는 개별사 별도의 기준으로 하고 있습니다. 예를 들어 이직으로 인해 소득이 증가한 A씨가 기존에 가지고 있던 B카드사와 C카드사의 리볼빙에 대해서 금리인하요구권을 요청할 시 좀 더 유연하게 평가하는 B카드사에서는 요구권이 받아들여진 반면, 보수적으로 평가하는 C카드사에서는 금리인하요구권이 거절될 수 있는 셈이죠.

금융권 관계자는 "금리인하요구권은 금융사별로 별도의 신용평가를 통해 시행된다"며 "판단 기준이 개별사 별로 달라 조금 더 보수적으로 평가하는 금융사가 있는 반면 조금 더 적극적으로 금리인하 제도를 시행하는 금융사가 있다"고 설명했습니다.

이에 대해 금감원 관계자는 "금리인하요구권 수용 평가 기준에 대해서 따로 가이드라인을 줄 수 없다"며 "가이드라인을 제공하게 되면 대출 금리까지 결정해야되는데, 그건 시장이 판단할 일"이라고 말했습니다.

이어 "공시를 해서 가능한 범위 내에서 금리인하가 더 많이 일어날 수 있도록 유도를 하려는 측면"이라며 "고객들이 어떤 금융기관에서 대출할지 평가할 수 있도록 정보제공이 필요하다"라고 덧붙였습니다.

요즘같은 고금리 시대에 금리인하요구권 수용율이 금리인하가 절실한 소비자들에겐 하나의 중요한 정보라는 점은 분명해보입니다. 다만 앞서 언급한대로 업권별 특징이나 대출 규모 신청자수 등에 따라 통계치가 달라질수 있는 점 또한 꼼꼼히 살펴봐야 합니다.