CJ CGV가 CJ그룹의 전폭적인 지원사격 덕분에 재무부담을 덜게 됐다. 지주사 CJ가 자회사 CJ올리브네트웍스의 주식을 현물출자해 CJ CGV의 주식을 인수하는 계획을 법원이 최근 인가하면서다. CJ CGV는 이번 유상증자로 부채비율을 크게 낮출 수 있게 됨은 물론 '알짜' 자회사까지 챙기게 됐다.

유상증자 마무리

CJ와 CJ CGV는 최근 CJ올리브네트웍스 주식 현물출자 감정보고서와 관련해 법원으로부터 1심(불인가 처분)의 취소 통지를 받았다. 이번 법원의 결정은 지난해 6월부터 CJ CGV가 추진한 약 1조원 규모의 자금조달 계획 중 CJ올리브네트웍스 주식 현물출자와 관련한 내용이다.

당시 CJ CGV는 일반 투자자가 모두 참여할 수 있는 주주배정 유상증자로 약 5700억원을 1차로 조달키로 했다. 이후 최대주주인 CJ가 참여하는 제3자 배정 유상증자를 2차로 진행한다는 계획을 세웠다. 이 중 1차 자금조달은 발행가액 하향 조정을 거쳐 성공적으로 마무리됐다. CJ CGV는 같은해 9월 신주 7470만주를 예정대로 전량 발행하고 4153억원의 자금을 조달했다.

문제가 된 것은 2차 유상증자였다. CJ CGV는 CJ로부터 CJ올리브네트웍스 지분 100%를 현물출자 받는 방식으로 4444억원의 자본을 확충할 계획이었다. 한영회계법인의 감정평가서가 CJ올리브네트웍스 지분 100%의 평가액을 4444억원이라고 예상한 것에 근거했다. 하지만 법원이 제동을 걸었다. 법원은 1심에서 CJ올리브네트웍스의 기업가치가 고평가됐을 수 있다며 현물출자 및 유상증자의 불인가 처분을 내렸다.

CJ는 이 처분에 대해 항고를 제기했고 이번에 2심 판결을 받았다. 2심에서 법원이 1심의 불인가 처분을 취소하면서 CJ와 CJ CGV는 지난 5일자로 신주 발행을 마무리할 수 있었다. CJ는 1차 주주배정 유상증자에서 1000억원을 투입해 CJ CGV의 주식 1798만5611주를 배정 받았다. 2차 유상증자에서는 4444억원의 가치를 가진 CJ올리브네트웍스를 내주고 신주 4314만7043주를 받았다. CJ가 보유한 CJ CGV의 지분은 50.9%로 늘어났다.

터키·코로나19 이중고

그룹 지주사인 CJ는 코로나19 사태 이후 CJ CGV를 살리기 위해 천문학적인 규모의 자금을 투입하고 있다. 2020년 7월 CJ CGV의 주주배정 유상증자에 참여해 828억원의 자금을 지원한 것이 시작이었다. CJ그룹이 2019년 비상경영체제에 들어간 이후에도 유상증자를 통해 지주사로부터 자금을 조달한 계열사는 당시 CJ CGV가 처음이었다.

이후에도 CJ는 2020년 12월 신종자본증권(2000억원), 2022년 7월 제3자 배정 유상증자(1500억원), 2022년 12월 신종자본증권(500억원) 등을 통해 여러 차례에 걸쳐 CJ CGV에 자금을 투입했다. 지난해와 올해의 유상증자를 포함하면 약 4년간 1조원이 넘는 자금을 지원한 셈이다.

CJ가 CJ CGV에 이처럼 막대한 실탄을 지원한 것은 CJ CGV의 터키 투자 실패에 코로나19까지 겹치면서 심각한 유동성 위기를 맞았기 때문이다. CJ CGV는 2016년 터키 최대 영화관 마르스 시네마를 운영하는 마르스 엔터테인먼트(MARS ENTERTAINMENT GROUP INC.)를 인수하면서 터키 시장에 진출했다. 그러나 이후 터키 경제가 크게 악화해 리라 환율이 급락하면서 위기가 찾아왔다.

CJ CGV는 터키법인의 영업권 손상 반영으로 2018년 당기순손실 1885억원을 내며 적자 전환했다. 터키의 손실이 눈덩이처럼 불어난데다, 터키법인 인수 당시 체결한 채무의 만기 등이 겹치면서 CGV의 유동성 위기는 커졌다.

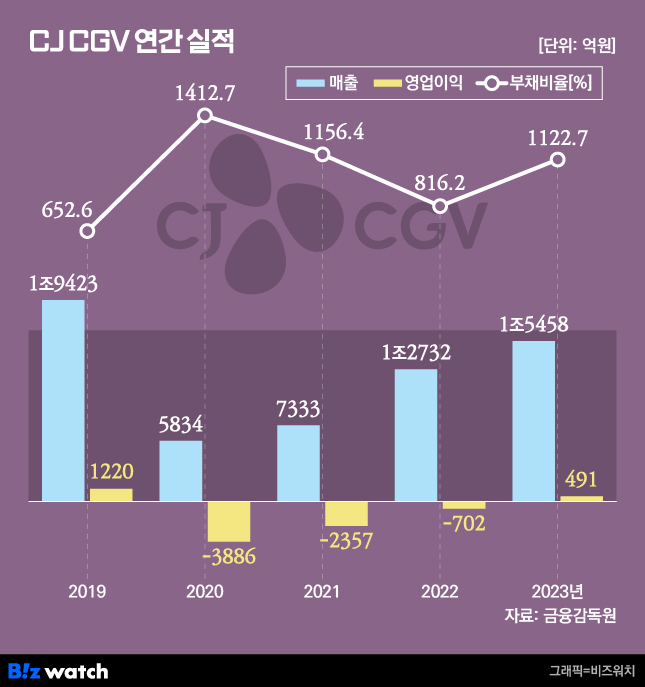

여기에 코로나19까지 겹치면서 CJ CGV의 재무상태를 더욱 악화했다. 팬데믹 탓에 국내외 주요 영화관의 문을 닫아야 했다. CJ CGV 연결 기준 매출액은 2019년 1조9423억원에 달했으나 이듬해인 2020년 5834억원으로 급락했다. 2020년 적자 전환한 후 2022년까지 3년간 누적된 영업손실은 6947억원이다.

CJ CGV는 엔데믹 후 영화시장이 조금씩 살아나면서 지난해에야 영업이익 490억원을 내며 간신히 흑자 전환에 성공했다. 그러나 수년간 이어진 차입으로 금융비용 부담이 지속되고 있어 지난해에도 순손실에서 벗어나지 못했다. 2018년부터 지난해까지 CJ CGV가 기록한 누적 순손실은 1조8559억원에 달한다.

CJ CGV의 부채비율도 심각한 수준이다. 2019년 652.6%였던 연결 기준 부채비율은 이듬해 1412.7%까지 치솟았다. 지난해에는 1122.7%를 기록했다. 여러 자금 조달에 힘입어 올 1분기 말 기준 부채비율을 805.7%까지 끌어내렸지만 여전히 높은 수준이다.

'알짜' 자회사까지

이번 법원 인가로 CJ CGV는 CJ올리브네트웍스를 자회사로 편입하면서 재무구조를 크게 개선할 수 있을 것으로 기대하고 있다. 업계에서는 CJ CGV의 부채비율이 400% 이하로 떨어질 것으로 내다보고 있다. 부채비율이 하락하면 신용등급이 개선돼 투자 유치와 자금 조달에 유리해진다.

CJ올리브네트웍스는 향후 CJ CGV의 이익 개선에도 기여할 것으로 보인다. CJ올리브네트웍스는 CJ그룹의 ICT(정보통신기술) 전문 기업으로 그룹 내 거래뿐만 아니라 외부 거래 확대로 꾸준한 성장세를 유지하고 있다. 지난해에는 매출액 6765억원, 영업이익 510억원으로 사상 최대 실적을 썼다. 지난 1분기에도 역대 최대인 1617억원의 매출액을 기록했다. 오는 2026년 매출 1조원을 달성한다는 목표도 내놨다.

사실 CJ올리브네트웍스가 CJ CGV의 재무구조 개선에 활용된 것은 이번이 처음은 아니다. 지난 2021년 CJ올리브네트웍스는 완전 자회사 CJ파워캐스트를 흡수합병한 후 광고사업부문을 인적분할 해 CJ CGV에 넘겨줬다. 당시 CJ CGV는 CJ올리브네트웍스를 통해 광고사업부문을 합병하면서 그룹 광고업을 일원화 해 새로운 먹거리로 삼을 수 있었다.

다만 이번에 진행된 유상증자는 현물출자 방식인 만큼 CJ CGV에 실제로 현금이 유입되는 것은 아니다. 따라서 CJ CGV는 차입 상환과 투자를 위한 추가 자금 마련에 나서야 한다.

이와 함께 CGV는 본업 회복에도 주력한다는 구상이다. CJ CGV는 올 하반기 관객 모객을 위해 영화관 내 체험형 콘텐츠를 확대하는 한편 '4DX', '스크린X' 등 특별관에 주력할 계획이다. 또 '아이스콘' 등 CGV에서만 즐길 수 있는 독자 콘텐츠도 늘릴 예정이다.

CJ CGV 관계자는 "엔데믹 후에도 예상만큼 관객 수가 회복되지 않고 있다"며 "관객들이 극장에 와서 즐길 수 있는 콘텐츠에 집중해 집에서 느끼지 못하는 특별한 경험을 제공하기 위해 노력할 것"이라고 말했다.