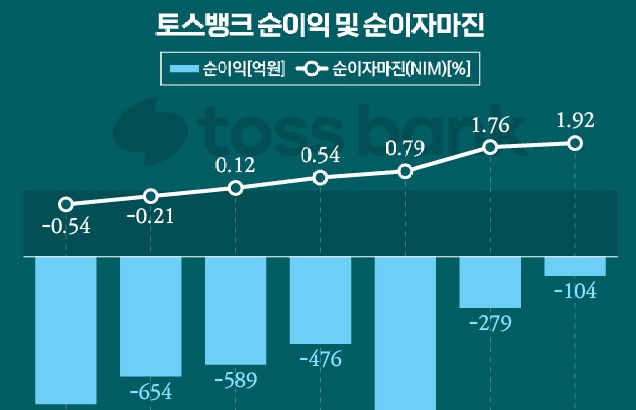

최근 토스뱅크가 출범 이후 월간 기준으로는 처음으로 지난 7월 첫 흑자를 달성했다고 밝혔습니다. 대출 자산 성장으로 인한 이자이익 증가와 다양한 사업다각화를 통한 비이자수익 증가를 흑자 전환의 배경으로 내세웠죠.

인터넷전문은행 막내인 토스뱅크는 '후발주자로는 이례적인 속도'라고 표현하기도 했죠. 월간 흑자까지 가장 짧은 기간이었다는 점도 강조했습니다. 토스뱅크는 "큰 외부 변수가 없는 한 이번 흑자 전환이 올해 3분기 분기 흑자로 이어질 가능성이 크다"고 기대하고 있습니다.

하지만 금융권 일각에서는 '갸웃하는' 모습입니다. 일단 과연 그럴까 하는 의구심과 함께 왜 굳이, 그리고 뜬금없이 월간 흑자를 공개했을까 하는 의문이 제기됩니다. 다른 인터넷전문은행은 물론 은행권에서도 월간 흑자를 공개한 곳은 없기도 하죠.

'숨기고 싶지 않았던?' 월간 첫 흑자

토스뱅크는 최근 지난 7월(월간 기준) 약 10억원 규모의 흑자를 달성했다고 밝혔는데요. 토스뱅크는 월 단위 흑자가 인터넷전문은행 3사 중 가장 마지막인 2021년 10월5일 영업을 시작한 이후 약 22개월 만에 거둔 성과라고 알렸습니다.

토스뱅크는 사실은 이보다 단기간이었다고 강조하기도 했습니다. 출범 9일 만인 같은 달 14일부터 그해 말까지 약 3개월 동안 정부의 '대출총량제' 규제에 막혀 대출 취급을 하지 못했다는 거죠. 규제가 풀린 지난해 1월 이후 사실상 19개월 만에 흑자 전환에 성공한 것이 '이례적인 속도'라는 토스뱅크 측 설명입니다.

토스뱅크 대출자산이 급격히 성장한 것은 맞는 얘깁니다. 지난 3월 말 기준 대출잔액은 9조3064억원으로 전년 동기(2조5963억원) 대비 6조7101억원 증가했죠. 토스뱅크의 경우 대출자산 95%가 금리가 높은 신용대출 상품으로만 구성돼 있죠.

연체 관리만 잘 된다면 이자 수익을 내기에 유리한 구조죠. 토스뱅크의 순이자이익은 작년 1분기 28억7000만원 적자에서 올해 1분기 1120억원 흑자로 전환했습니다. 토스뱅크는 비이자수익도 늘려왔는데요. 지난 1분기 125억원으로 전년 동기(24억원) 대비 5배가량 늘어났습니다.

만일 오는 3분기 토스뱅크가 흑자전환을 하게 된다면 2021년 10월(4분기)부터 8개 분기 만이 됩니다. 분기 기준으로 가장 빠른 흑자 달성은 카카오뱅크인데요. 카카오뱅크는 2017년 7월(3분기) 영업을 시작해 2019년 1분기 흑자를 내기까지 7개 분기가 걸렸습니다.

2017년 4월(2분기) 출범한 케이뱅크의 경우 대주주 적격성 문제에 영업 중단과 재개를 반복, 적자를 지속하다가 17개 분기 만인 2021년 2분기에 분기 흑자 달성에 성공했습니다.

회계적 신뢰 확보했나…충당금은?

하지만 금융권에서는 이런 이례적인 토스뱅크의 월간 흑자전환 발표를 불편하게 보는 시각도 있습니다. 한 은행 관계자는 "분기가 아닌 월 단위의 흑자 전환을 공개하는 경우는 보지 못했다"고 말했습니다.

그는 "통상 분기 실적의 경우 순이익을 발표할 때 대손충당금을 뺀 금액을 발표하는데, 토스 뱅크의 월 순이익에는 대손충당금이 어떤 식으로 반영된 것인지 알 수도 없다"고 지적했습니다. 회계적으로 검증된 숫자인지 신뢰할 수 없다는 얘깁니다.

대손충당금은 대출 부실이 발생할 경우를 대비해 은행이 미리 비용으로 처리하는 건데요. 충당금 적립액이 늘면 순이익은 줄죠. 시중은행 대부분이 작년보다 충당금 규모를 늘리고 있기도 하죠. 토스뱅크는 작년 2000억대 순손실이 바로 이 충당금 때문이라고 얘기하기도 했죠. ▷관련기사: 토스뱅크, 작년 순손실 2644억원…"70%는 충당금"(3월31일)

이에 대해 토스뱅크 관계자는 "대손충당금은 매월 쌓고 있다"며 "7월 당기순이익은 영업비용, 판관비, 대손충당금 등 법인세를 제외한 각종 비용 항목을 영업이익에서 공제한 후 산출한 것"이라고 말했습니다.

하지만 월간 실적 발표 내용이 구체적이지도 않아 그저 증자 등 자금유치를 앞두고 시장의 투자심리를 살리기 위한 것 아니냐는 지적도 나옵니다. 확정되지 않은 실적을 'IR(기업설명회)성'으로 공개했다고 보는 시각이죠.

토스뱅크는 불과 몇 달 전 '뱅크런' 우려를 사기도 했는데요. 이 때문에 서둘러 '흑자 전환'이라는 타이틀로 시장에 수익성이 검증됐다는 걸 보여주고 싶었을 거란 추측도 나옵니다.▷관련기사: [인사이드 스토리]토스뱅크 위기설, 왜 나왔나*(3월29일)

토스뱅크 측은 월간 흑자를 일부러 밖으로 알린 것은 아니라고 강변합니다. 이 은행 관계자는 "월간 기준 순이익 발표는 사내 임직원들을 위해 사내 게시판에 공지한 것"이라고 했습니다. 외부로 공개하는 자료가 아니라 그저 '사내 자축용'이었는데 그게 '샜다'는 거죠.

"수익성보다 건전성 관리 우선" 지적도

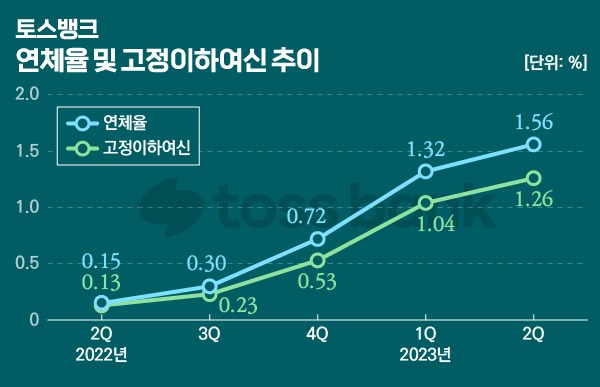

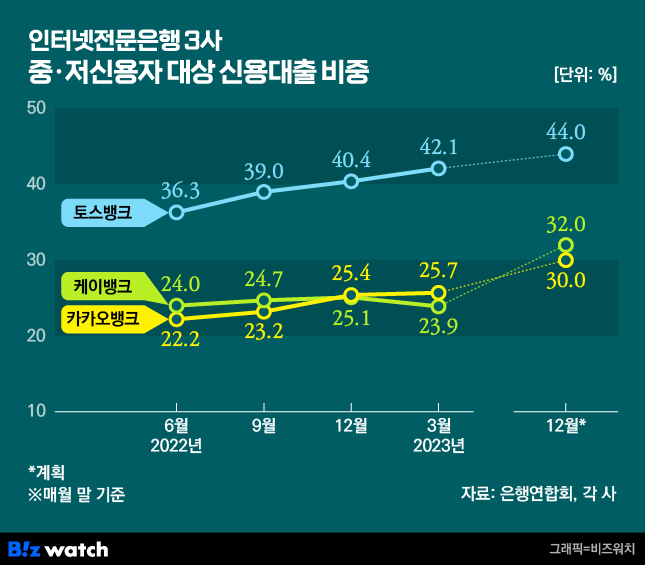

은행권은 토스뱅크에 아직 건전성 관리가 큰 숙제라고 봅니다. 토스뱅크의 지난 1분기 연체율은 1.25%였는데요. 전체 은행권 연체율이 0.25% 수준이라는 점을 고려하면 5배나 되는 수준이죠. 이는 토스뱅크의 주 차주가 상환 여력이 취약한 중·저신용 차주이기 때문입니다.

이는 인터넷전문은행 승인 때 받은 임무를 잘 수행하고 있기 때문이긴 합니다. 지난 연말 토스뱅크의 중·저신용자 대출 비중은 44%로 다른 인터넷전문은행 대비 높은 편입니다. 케이뱅크(32%)와 카카오뱅크(30%) 대비 10% 이상 높죠.

하지만 3분기에는 은행권의 자영업자·소상공인 대상 대출만기 연장과 이자 상환 유예 조치가 종료가 맞물려 있습니다. 토스뱅크 역시 영향을 받을 수 있는 환경이죠. 연체율이 높아지면 대손충당금을 더 쌓아야 하죠. 흑자 전환도 장담하기 어려울 수 있는 것입니다.

김재우 삼성증권 애널리스트는 "1분기까지의 건전성 지표는 토스뱅크의 자산 건전성 관련 리스크가 타행 대비 높음을 의미하는 만큼, 향후 실적에 있어서 건전성 관리가 최대 관건이 될 전망"이라고 지적합니다.

그는 "일반 시중은행은 담보 혹은 보증부 대출 비중이 높아 실질적인 손실률(Loss ratio)이 낮고 일회성 추가충당금(Credit cost)이 적은 반면 토스뱅크의 경우 대출 대부분이 신용대출로 구성되어 있고 중·저신용 차주 대출 비중이 높다"며 "부실이 발생할 경우 손실률이 높고 경기 변동에 따라 여신 건전성이 더 크게 영향을 받을 수 있다"고 설명했습니다.