국내 주요 은행들이 2조원에 가까운 돈 보따리를 풀 예정입니다. 이번 정부들어 계속되고 있는 '상생'의 압박을 견디지 못했기 때문입니다.

현 정부는 줄곧 국내 은행들에게 '받은만큼 돌려주라'는 상생을 요구하고 있습니다. 그 핵심 근거는 다름아닌 실적입니다.

경기가 둔화하고 있는데다가 고물가·고금리까지 겹쳐 경제주체들이 모두 힘든 나날을 보내고 있는데 은행들이 나홀로 실적잔치를 벌여서 되겠냐는 논리입니다.

사실 은행들도 이정도로 돈을 잘 벌지는 예상하지 못했었나 봅니다. 은행들 뿐만 아니라 증권가에서도 지난해부터 계속해서 "2023년은 힘들 것", "쉽지 않은 한 해가 될 것"이라는 메시지를 내왔기 때문입니다. 그렇다면 은행들은 이러한 전망을 깨고 호실적을 낼 수 있었던 것일까요

은행들, 대체 얼마나 벌길래

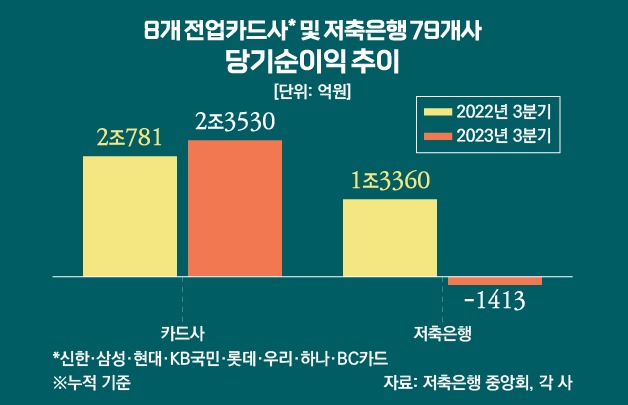

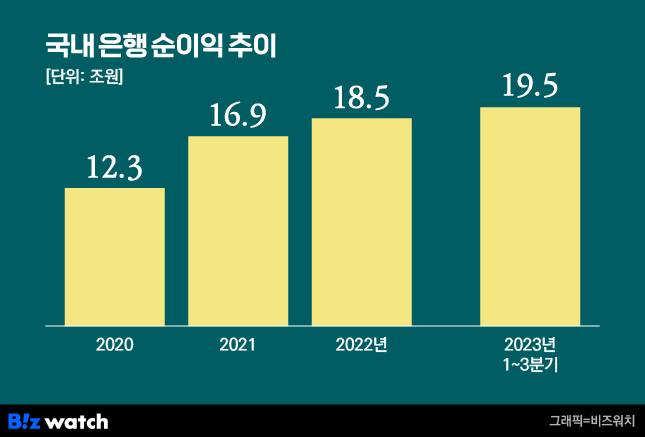

금융감독원에 따르면 올해 3분기까지 국내 은행들이 벌어들인 당기순이익은 19조5000억원입니다. 이는 어느정도 규모일까요? 대표기업인 삼성전자의 올해 3분기까지 영업이익이 3조7387억원이었습니다. 많이 번 것은 사실입니다.

만일 경기가 좋을때 실적이 좋았다면 지금과 같은 모난 시선을 받지는 않았을 겁니다. 하지만 경기가 어려운 시기에 은행들의 나홀로 성장은 더 눈에 띄는 상황입니다.

구체적으로 은행들은 코로나19 대유행이 시작됐던 지난 2020년 12조3000억원을 벌었습니다. 이는 2021년 16조9000억원으로 확대됐고요, 지난해에는 18조5000억원을 벌었습니다. 올해는 3분기만에 작년 순익규모를 넘어서 20조원의 실적을 낼 것으로 전망됩니다.

은행들이 나혼자 웃는 이유?

그렇다면 모두가 힘들 때 은행들은 왜 혼자 이렇게 많은 순익을 낼 수 있었던 것일까요? 이를 살펴보려면 은행은 어떻게 돈을 버는가를 따져봐야 합니다.

은행의 수익원은 크게 두가지로 나눌 수 있습니다. 이자와 비이자 입니다.

비이자 이익은 수수료나 자금을 채권, 주식, 외환 등에 투자해 나오는 수익 등에서 나옵니다.

핵심은 '이자이익'입니다. 은행은 시장에서 자금을 조달해 필요한 사람에게 공급하는 역할을 합니다. 조달한 자금과 공급한 자금의 금리차에서 이익이 생깁니다. 시장자금이나 예금과 적금 등을 통해 조달한 돈을 대출해주고 여기서 발생하는 금리 차이에서 수익을 내는 겁니다.

그리고 여기에는 '규모의 경제' 개념이 강하게 작용합니다. 조달하는 금리보다 대출을 내어줄때 금리가 더 높게 책정되기 때문에 조달하는 자금규모와 대출해주는 자금규모가 동시에 증가하면 이익도 커집니다.

단순 '양' 뿐만 아니라 '질' 또한 관계가 깊습니다. 바로 금리 이야기입니다. 100원을 빌려주고 이자로 1원을 받을때와 1.5원을 받을때는 당연히 이익규모도 달라집니다.

그런데 모두가 힘들었던 2020년부터 올해 3분기까지 은행들이 취급하는 대출잔액은 꾸준히 늘어났고 금리까지 올랐습니다. 은행입장에서 봤을때 이익을 내는 '양과 질'이 동시에 좋아진 겁니다.

실제 한국은행에 따르면 국내 은행이 가계와 기업에 내준 대출잔액 규모는 △2020년 1965조2000억원 △2021년 2126조4000억원 △2022년 2228조4000억원 △2023년(1분기~3분기)2318조원으로 증가했습니다. 이 기간동안 기준금리 역시 꾸준히 올랐습니다.

이를 바탕으로 은행들은 수십조원에 달하는 이자이익을 거두고 있고, 이 규모는 매년 증가세를 이어나가고 있습니다. 국내 은행들의 이자이익은 △2020년 41조2000억원 △2021년 46조원 △2022년 55조9000억원 △2023년(1분기~3분기)44조2000억원을 기록하고 있습니다.

'이자'로 돈 번 죄…억울한 은행들

최근 윤석열 대통령은 중소기업과 소상공인들이 은행의 '종노릇'을 하고 있다고 말했습니다. 경기가 어려워 사업체의 운전자금이 부족해지자 이들이 은행에서 대출을 받았고, 지금은 매달 높은 이자를 내며 은행들의 이익을 보전해주고 있다는 이유입니다.

금융당국이 은행들에게 '상생'을 강요하며 이자를 일부 깎아주거나 면제해주는 방안을 검토해 달라고 요청한 것도 이와 궤를 함께 합니다. 어려운 시기에 경제주체들이 돈을 빌렸고 여기에서 나오는 이자를 바탕으로 좋은 실적을 내고 있으니 모두가 어려운 만큼 이를 일부 환원하라는 겁니다.

은행들 입장에서는 당장 숫자로 호실적이 증명됐으니 겉으로 내색은 할 수 없지만 속으로는 억울함이 분명히 있습니다.

통상 은행은 대출을 취급할때 향후 발생할 수 있는 리스크를 가장 보수적으로 측정합니다. 따라서 경기가 안좋으면 안좋을수록 대출을 쉽게 내주지 않고 그간 취급했던 대출중 잘 갚아나가는 '우량대출' 관리에 집중합니다.

그런데 코로나19 대유행 당시부터 정부와 금융당국은 은행들에게 대출 문턱을 높이지 말 것을 주문했습니다. 자금이 시장에 원할하게 공급될 수 있는 역할을 하라는 것이었습니다. '비 올때 우산을 뺏지 말라'라는 주문이었죠.

은행들은 이 주문에 맞춰 자금을 공급을 확대했고 그 대가로 이자이익을 내고 있는 것 뿐인데 이를 '이자장사'라며 비판하는 것이 맞냐는 게 속내입니다.

또 대출을 받은 경제주체들의 상환 능력을 예전보다 낮은 기준으로 잡아 발생할 수 있는 부실 가능성에 대해서는 누구도 항변해주지 않고 있다고 토로합니다.

은행 한 고위관계자는 "향후 발생할 수 있는 부실에 대비해 충당금을 수조원을 쌓았고 더 나아가 현재 취급하고 있는 대출도 부실화할 가능성이 점점 짙어지고 있는 상황"이라며 "현재 보여지는 숫자에 감춰진 리스크가 크다는 점도 알아줘야 한다"고 토로했습니다.

이에 은행들의 현재 입장을 대변해 줄 목소리가 필요하다는 주장이 나오고 있습니다. 자연스럽게 금융권 '맏형'격의 경력과 연륜을 갖춘 인물에게 기대하는 모습입니다. 차기 은행연합회장으로 민간 출신인 조용병 전 신한금융지주 회장이 뽑힌 것도 이런 상황이 작용한 결과로 해석됩니다.

은행은 엄연한 민간기업이지만 사회적 역할에 대한 책임도 상당부분 짊어질 것을 요구 받고 있습니다. 일각에서는 국내 은행산업은 유독 희생을 강요당한다는 소리도 나옵니다. 단기간에 해답을 찾기 어려운 딜레마지만 답을 찾기 위한 논의는 일방적이 아닌 쌍방으로 지속돼야 할 필요도 있어 보입니다.