케이뱅크의 주식시장 상장 절차가 본격적으로 시작됐다. 고배를 마신지 2년여 만이다.

금융권에서는 은행업이 정부가 추진하는 기업 밸류업 프로그램의 수혜업인데다 케이뱅크 역시 성장세가 궤도에 오른 만큼 성공적으로 주식시장에 안착할 것이란 분석이다.

케이뱅크는 28일 한국거래소에 유가증권시장 상장을 위한 상장예비심사를 신청했다고 밝혔다. 상장주관사는 NH투자증권, KB증권, 뱅크오브아메리카(BoA) 등이 맡는다.

케이뱅크는 지난 2022년 9월 한국거래소 유가증권시장에 상장 예비 심사를 통과하는 등 IPO(기업공개)를 추진한 바 있다. 다만 당시 글로벌 금융시장의 불확실성 확대와 은행업에 대한 부정적인 관측이 많아 케이뱅크가 원하는 가치를 평가받지 못할 것이란 관측이 우세했다. 이에 지난해 2월 IPO 계획을 접기로 한 바 있다.

올해 들어서는 케이뱅크가 본격적인 성장궤도에 진입하는 모습을 보이고 있는 데다가, 정부가 추진하고 있는 기업 밸류업 프로그램과 관련해 은행업이 수혜를 받을 것이란 기대감이 형성되면서 IPO의 적기가 왔다는 평가가 나왔다.

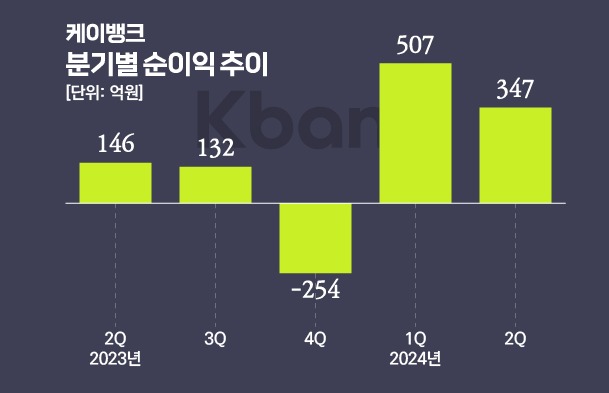

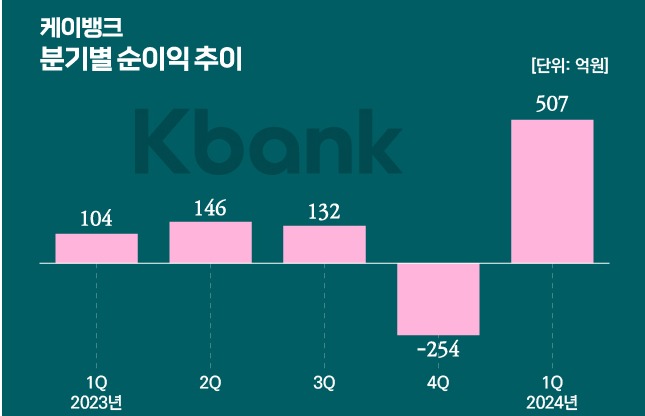

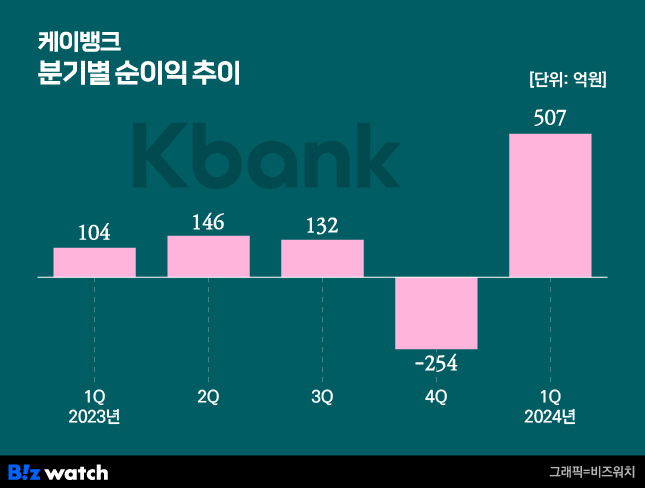

이와 관련 케이뱅크는 올해 1분기 507억원의 당기순이익을 기록하며 분기기준 역대 최대 실적을 썼다. 가입자는 1000만명을 돌파했고 여신과 수신 등 핵심 자산 역시 증가하는 추세다.

케이뱅크 관계자는 "상장을 통해 영업 기반을 강화할 것"이라며 "생활 속의 케이뱅크, 혁신투자 허브, 테크 리딩 뱅크, 상생금융 실천 등과 같은 비전 달성에 더욱 힘쓸것"이라고 말했다.

한편 거래소의 상장 예비심사는 통상 2개월 가량의 시간이 소요된다. 이후 증권신고서 제출, 기관 수요예측, 공모청약 등의 일정 등을 소화해야 한다. 이같은 일정을 감안하면 케이뱅크는 이르면 3분기 중 주식시장에 데뷔할 것이란 관측이다.