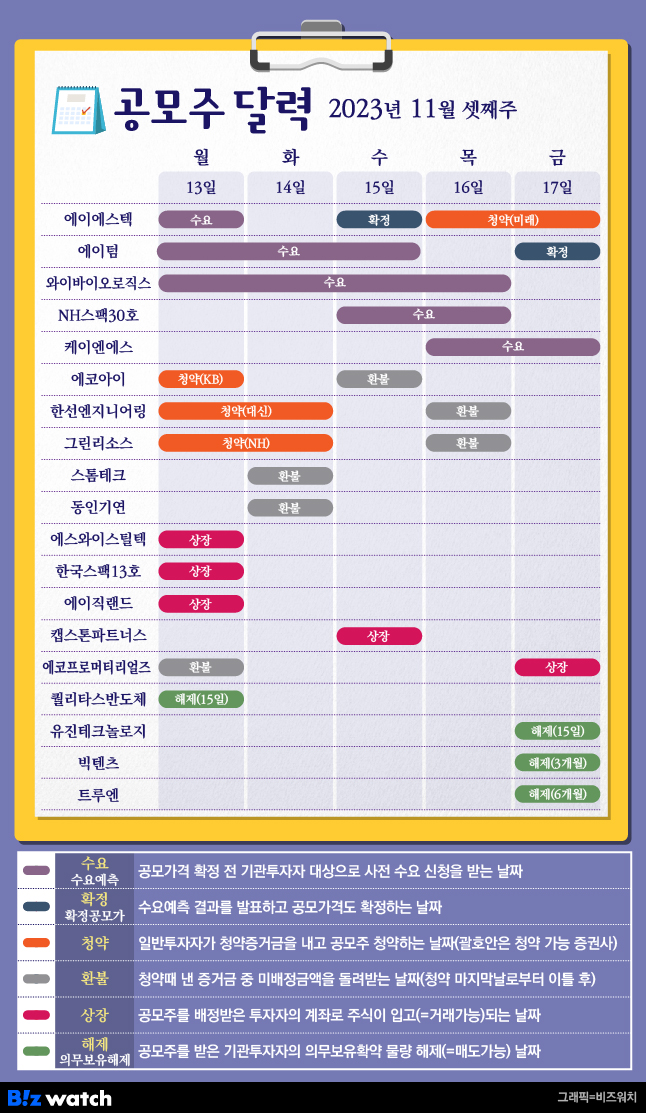

11월 셋째주 공모주 일정을 알아볼게요. 이번 주에는 5개 기업이 기관투자자 대상 수요예측에 나서는데요. 지난주부터 수요예측을 시작한 에이에스텍은 13일, 에이텀은 15일, 와이바이오로직스는 16일까지 일정을 진행해요.

케이엔에스는 16일부터 5영업일 동안 수요예측을 시작하고요. 15~16일에는 기업인수목적회사(스팩·SPAC)인 NH스팩30호가 수요예측에 나서요.

2차전지 자동화장비 제조기업 케이엔에스

케이엔에스는 2차전지의 전류차단장치(CID) 자동화장비 전문 제조기업이에요. 2006년 설립 후 디스플레이 포장 등 자동화설비 제조를 시작으로 2013년 삼성SDI, LG에너지솔루션 1차 벤더사에 2차전지 관련 자동화장비를 납품하면서 사업영역을 확대했어요.

연결 기준 매출액은 2021년 286억, 2022년 347억원에 이어 올해 상반기 196억원을 기록하며 성장 중이에요. 같은 기간 영업이익 40억원, 61억원, 39억원을 거뒀어요. 2021년 대비 2022년 영업이익은 50% 넘게 성장했어요.

총 75만주를 100% 신주 모집해요. 희망공모가는 1만9000원~2만2000원이에요. 공모자금 약 143억~165억원을 모집해 국내 공장설비 확충과 글로벌 진출을 위한 베트남 공장 증축에 활용하고 신규 자동화설비 연구개발에도 쓸 계획이에요.

16일부터 22일까지 수요예측을 통해 공모가를 확정하고요. 27~28일 청약을 진행해요. 상장주관사는 신영증권이에요.

상장후 유통가능 물량은 18.85%로 낮은데요. 상장 1개월 후 벤처금융이 보유한 78억원 규모 전환사채(CB)의 보호예수가 풀려요. 전환가격은 1만8740원으로 희망공모가 하단보다 낮고요. 올해 12월 29일부터 전환청구가 가능해요. 상장후 주식수의 9.37% 규모에 달하는 추가 신주가 발행될 수 있어요.

앞서 수요예측을 시작한 에이에스텍, 에이텀, 와이바이오로직스에 대한 기업 정보는 지난주 공모주달력으로 확인해 주세요.▷관련기사:[공모주달력]에코프로머티리얼즈 공모청약…코스피 도전(11월5일)

에코아이, 그린리소스 등 4곳 공모청약

이번 주에는 지난주 금요일 청약을 시작한 에코아이를 비롯해 총 4곳이 공모청약에 나서요.

먼저 10일 공모청약을 시작한 에코아이는 13일 청약을 마감해요. 13~14일 이틀간 한성엔지니어링, 그린리소스가 동시청약에 나서고요. 수요예측을 마친 에이에스텍은 15일 공모가를 확정해 16~17일 이틀간 청약에 나서요.

에코아이는 온실가스 감축사업 및 탄소배출권 판매사업을 하는 회사예요. 희망가(2만8500원~3만4700원) 상단인 3만4700원에 공모가를 확정했어요. 공모자금은 온실가스 감축사업 확대와 탄소시장 종합정보 플랫폼인 '카본아이' 고도화를 위한 연구개발비 등으로 활용할 계획이에요. 대표주관사는 KB증권이에요.

한선엔지니어링은 가스·석유 계측장비 부품 전문 제조기업이에요. 계측 장비용 피팅, 밸브를 만드는데요. 피팅은 가스나 액체 등 유체이동 시 길이 연장을 위해 연결하는 부품이에요. 공모가는 희망가(5200원~6000원) 상단을 넘어선 7000원으로 확정했어요. 공모자금은 신규 생산공장 증축을 위해 매입한 토지의 채무상환에 활용할 예정이에요. 대표주관사는 대신증권이에요.

그린리소스는 반도체, 디스플레이 공정에 활용하는 소재를 만드는 기업이에요. 반도체 건식식각 공정에서 부품의 손상이나 오염방지를 위한 보호코팅 소재를 만들어요. 경영성과, 이익·매출액 등 외형요건을 완화한 기술성장특례로 코스닥 상장에 도전하고요. 공모가는 1만7000원으로 희망가(1만1000원~1만4000원) 상단을 넘겼어요. 시설자금과 신사옥 건축을 위해 사용한 채무상환에 공모자금을 사용할 예정. 대표주관사는 NH투자증권이에요.

에이에스텍은 자외선차단제 원료 제조기업이에요. 총 140만7000주 모집 중 재무적투자자의 구주매출 40%(56만3000주)가 있어요. 희망공모가는 2만1000원~2만5000원. 공모자금은 제2공장 설립투자에 활용할 예정이에요. 대표주관사는 미래에셋증권이에요.

상장 직후 유통가능물량은 △에코아이 24.83% △한선엔지니어링 약 25.0% △그린리소스 34.27% △에이에스텍 25.3%예요. 그린리소스는 상장 후 1~3개월 동안 기존 벤처투자 등 지분 14.02%가, 에이에스텍은 상장 한달 후 주요주주 및 재무적투자자 보유물량 9.2%가량이 추가로 풀릴 수 있어요.

에코프로머티리얼즈, 에스와이스틸텍 등 5곳 상장

이번주에는 5곳이 상장하는데요. 13일 에스와이스틸텍, 에이직랜드, 한국스팩13호가, 15일에는 캡스톤파트너스가 코스닥시장에 상장하고요. 17일에는 에코프로머티리얼즈가 유가증권시장에 상장해요.

각각 상장일 유통가능물량은 △에스와이스틸텍 25.48% △에이직랜드 29.20% △캡스톤파트너스 33.34% △에코프로머티리얼즈 16.1%예요.

기관투자자 의무보유확약 해제 일정도 알아볼게요. 13일 퀄리타스반도체(이하 해제물량 3만1390주), 17일에는 유진테크놀로지(1민3810주), 빅텐츠(4만950주), 트루엔(5만1760주)의 기관 의무보유 물량이 해제돼요.

퀄리타스반도체를 제외한 대부분은 현재 주가가 공모가를 밑돌고 있어요. 퀄리타스반도체는 주가가 공모가 대비 10% 오른 상태에서 거래 중이에요.

*공모주 수요예측 및 청약 일정은 증권신고서 중요내용 정정으로 인한 효력 발생 연기 시 미뤄질 수 있어요.

*공시줍줍의 모든 내용은 독자들의 이해를 돕기 위한 분석일 뿐 투자 권유 또는 주식가치 상승 및 하락을 보장하는 의미를 담고 있지 않습니다.