뷰티업계에 지각변동이 예고되고 있다. 국내 뷰티 시장을 오랜 기간 양분해 온 아모레퍼시픽과 LG생활건강의 뒤를 이을 '빅 3' 자리를 두고 10여 개의 K-뷰티 기업들이 경쟁 중이다. 올해엔 매출 3000억원을 넘어 4000억원 고지를 밟을 기업이 여럿 나올 것으로 기대된다.

넥스트 제너레이션

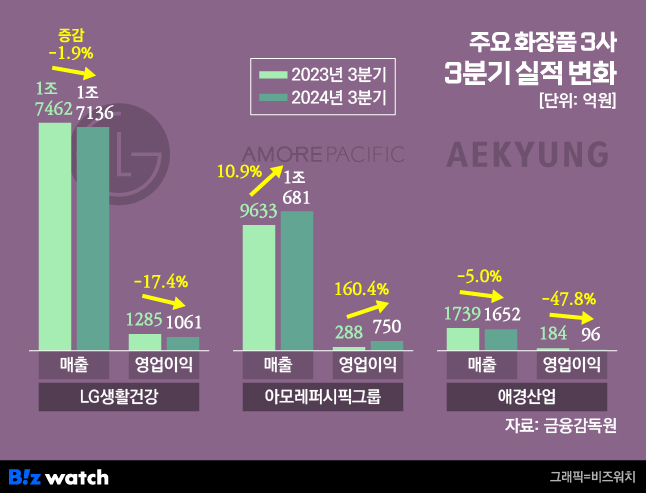

국내 뷰티업계는 그간 아모레퍼시픽과 LG생건의 '투톱 체제'였다. 지난해 LG생건의 매출은 6조8048억원. 이 중 뷰티와 HDB(홈케어&데일리뷰티) 매출은 4조9979억원이었다. 아모레퍼시픽은 같은 기간 3조6740억원의 매출을 기록했다.

오랜 업력과 압도적 매출을 자랑하는 '빅2' 뒤로는 우열을 가리기 힘든 '마이너 리그'다. 코스맥스와 한국콜마 등 제조사를 제외한 브랜드사 중 흔히 아모레퍼시픽, LG생건과 함께 '빅 3'로 통칭되는 애경산업의 지난해 연 매출이 6689억원이다. 그나마 화장품 부문 매출은 2513억원으로 3분의 1 수준이다. 수년째 정체 중인 성장세를 감안하면 올해엔 역전이 유력하다.

10년 넘게 허리를 받쳤던 로드샵 브랜드들은 2016년 한한령 사태 이후 충격을 회복하지 못하고 있다. 에이블씨엔씨는 지난해 매출 2736억원을 기록하며 반등했지만 2019년 4222억원과 비교하면 여전히 갈 길이 멀다. 네이처리퍼블릭, 토니모리, 이니스프리 등 다른 로드샵 브랜드도 마찬가지다.

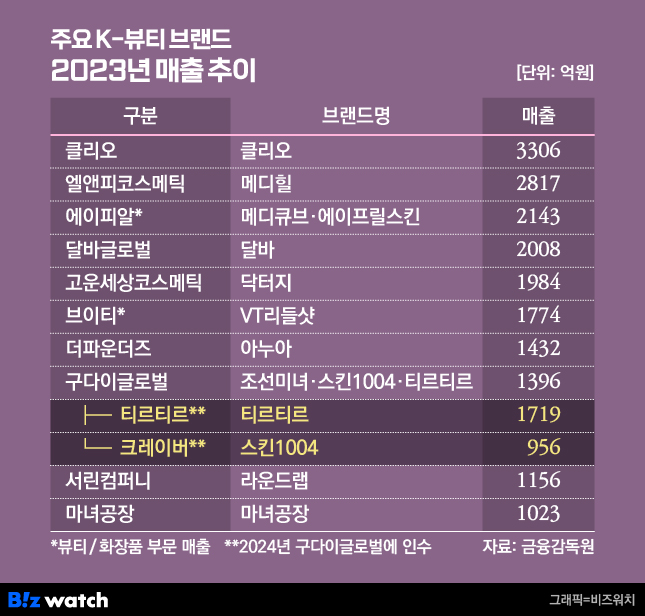

이 자리를 노리는 건 글로벌 시장에서 K-뷰티 열풍을 이끌고 있는 브랜드들이다. 지난해 1000억원 넘는 매출을 올린 브랜드만 10여 개에 달한다. 이 중 가장 두각을 나타냈던 코스알엑스는 아모레퍼시픽이 재빠르게 품으며 '간판'을 바꿔 달았다. 올해엔 3000억원을 넘어 4000억원대 매출을 달성하는 브랜드도 나올 전망이다.

아 이 브랜드!

올해 가장 두각을 나타내고 있는 건 미국에서 K-뷰티 신드롬을 이끌어 낸 '조선미녀'의 구다이글로벌이다. 구다이글로벌은 지난해 1396억원의 매출을 올렸다. 올해엔 3000억원대 매출을 기대 중이다. 이게 끝이 아니다. 구다이글로벌은 올해 들어 티르티르, 크레이버코퍼레이션(스킨1004), 라카를 연이어 인수했다.

티르티르와 크레이버의 지난해 매출만 해도 2600억원 이상이다. 두 기업 모두 올해 상반기에만 1000억원 넘는 매출을 기록하며 성장세를 이어갔다. 여기에 최근엔 '독도 토너'로 유명한 라운드랩을 운영하는 서린컴퍼니 매각 입찰에도 뛰어들었다. 서린컴퍼니 인수에도 성공한다면 단숨에 연매출 1조원대 기업으로 발돋움할 수 있다.

지난해 매출 2000억원을 나란히 넘어선 엘앤피코스메틱(메디힐), 에이피알(메디큐브), 달바글로벌(달바)도 올해 무난히 3000억원 돌파가 예상된다. 에이피알은 3분기까지 누적 매출 4785억원을 기록했다. 이 중 절반이 뷰티 매출, 나머지 절반은 메디큐브 에이지알 뷰티 디바이스 매출이다.

지난해 1000억원대 매출을 올렸던 브랜드들 중에도 올해 '퀀텀 점프'를 이룰 브랜드가 있다. '아누아'로 잘 알려진 더파운더즈도 올해 상반기 매출 1400억원을 돌파하며 3000억원 고지 답사에 성공했다. 전년 대비 매출 성장률이 500%에 육박하는 만큼 올해 3000억원을 넘어 4000억원 달성도 어렵지 않다는 평가가 나온다.

지난해 다이소발 '리들샷' 돌풍을 일으켰던 브이티도 성장세를 이어가고 있다. 올해 상반기 총 매출 2152억원 중 음반기획 관련 사업과 라미네이팅 제품 등의 매출 700억원가량을 제외한 1423억원이 화장품 부문 매출로, 지난해 연간 매출과 엇비슷한 수준이다. 화장품 부문에서 연말까지 3000억원 달성이 무난할 전망이다.

이밖에도 퓌와 넘버즈인 등을 운영하는 비나우, 롬앤을 운영하는 아이패밀리SC, 탬버린즈를 운영하는 아이아이컴바인드 등이 지난해 1000억원대 매출을 올린 브랜드로 이름을 올리고 있다.

반면 지난해 3306억원의 매출을 올리며 가장 눈에 띄는 실적을 낸 클리오는 올해 들어 성장세가 눈에 띄게 주춤해졌다. 3분기까지 누적 매출이 2731억원으로 전년 대비 13% 늘어나는 데 그쳤다. 특히 3분기엔 매출이 5% 넘게 줄었다. 하나증권은 클리오의 2025년 매출을 4100억원으로 예상했다. 올해에 이어 내년에도 성장이 더딜 것이란 전망이다.

지난해 코스닥 시장에 입성한 마녀공장도 후발 주자들에게 추월을 허용하고 있다. 지난해 매출은 1050억원이었다. 올해 3분기 누적 매출은 965억원으로, 연말까지 1300억원 안팎의 매출을 기록할 것으로 보인다.

내실도 챙겼다

K-뷰티 브랜드들이 기존 뷰티 기업이나 2010년대 스타트업과 차별화되는 점은 또 있다. 수익성이다. 기존 국내 뷰티 기업들은 오프라인 매장 위주의 경쟁을 펼쳤다. 인기 연예인을 모델로 기용하는 등 마케팅에도 엄청난 비용을 들였다. 이에 매출 대비 수익성은 기대에 미치지 못하는 경우가 많았다.

실제로 로드샵의 최전성기였던 2010년대 중반 주요 로드샵 브랜드들의 영업이익률은 한자릿수에 그쳤다. 미샤를 운영하는 에이블씨엔씨는 2015년 4.3%, 2016년 5.6%, 2017년 3%를 기록한 뒤 2018년 적자전환했다. 네이처리퍼블릭도 2015년 5%대 영업이익률을 내다가 2016년 적자로 돌아섰다.

하지만 최근 K-뷰티 기업들의 이익률은 믿기 어려운 수준이다. 대부분 10%가 넘는 이익률을 기록하고 있다. 일부 브랜드들은 이익률이 50%에 육박한다. 구다이글로벌은 지난해 영업이익률이 49.4%에 달했다. 서린컴퍼니도 47.8%로 매출의 절반 가까운 이익을 냈다. 더파운더즈도 매출 1432억원 중 28%인 400억원을 영업이익으로 남겼다. 다른 기업들도 엘앤피코스메틱(4.8%)을 제외하면 10~17%대의 높은 이익을 냈다.

이는 당장 적자를 내더라도 덩치를 키우는 '쿠팡식' 성장 사례가 더이상 통하지 않는다는 것을 깨달은 K-뷰티 기업들이 안정적인 성장을 우선 가치로 뒀기 때문이다. 이에 따라 대부분의 기업들은 제조를 코스맥스나 한국콜마 등 국내 OEM·ODM 전문 기업에 맡기고 브랜드 파워 강화와 마케팅에 집중하는 등 효율화에 주력하고 있다.

업계 관계자는 "K-뷰티 열풍이 언제까지 갈 지는 알 수 없는 일"이라며 "글로벌 뷰티 시장에서 K-열풍이 끝나기 전에 안정적인 위치를 차지하는 기업만이 살아남을 수 있을 것"이라고 말했다.