국내 보험사들은 국제회계기준위원회(IASB) 측에 시행일을 2년가량 연기해주길 요청했지만 받아들여지지 않았다.

IASB는 다만 보험사의 부채 증가 부담을 다소 완화하는 방안을 받아들여 국내 보험업계의 숨통을 어느 정도 틔워줬다. 그러나 완화책에도 불구하고 보험사의 부담이 근본적으로 해소하는 것은 아니라는 게 전문가들의 분석이다.

발등에 불이 떨어진 보험사들은 부랴부랴 유상증자와 후순위채 발행 등 자본확충을 준비하느라 분주한 모습이다.

◇ 새 회계기준 2021년 도입 확정

국제회계기준위원회는 16일 영국 런던에서 열린 회의에서 새 보험계약 회계기준인 IFRS4 2단계(IFRS 17) 시행일을 2021년 1월 1일로 확정했다고 한국회계기준원이 17일 밝혔다.

최종 기준서는 내년 상반기 IASB 위원들의 서면 투표로 확정한다. 투표가 완료되면 곧바로 기준서를 공표하고 이후 3년 6개월 뒤인 2021년부터 적용한다.

한국회계기준원과 국내 보험사들은 적용 준비 기간을 5년으로 늘려 달라고 요청했지만, 예정대로 시행하기로 했다.

새 회계기준은 보험사의 부채를 원가가 아닌 시가로 평가하는 게 골자다. 이 경우 과거 고금리 확정형 상품을 많이 팔았던 국내 생명보험사들은 그동안 쌓았던 것보다 훨씬 많은 적립금을 쌓아야 한다.

보험연구원은 새 회계기준을 적용하면 생명보험사들의 부채가 42조원 급증하리라는 추산을 내놓기도 했다.

◇ 부채 증가 부담 일부 완화

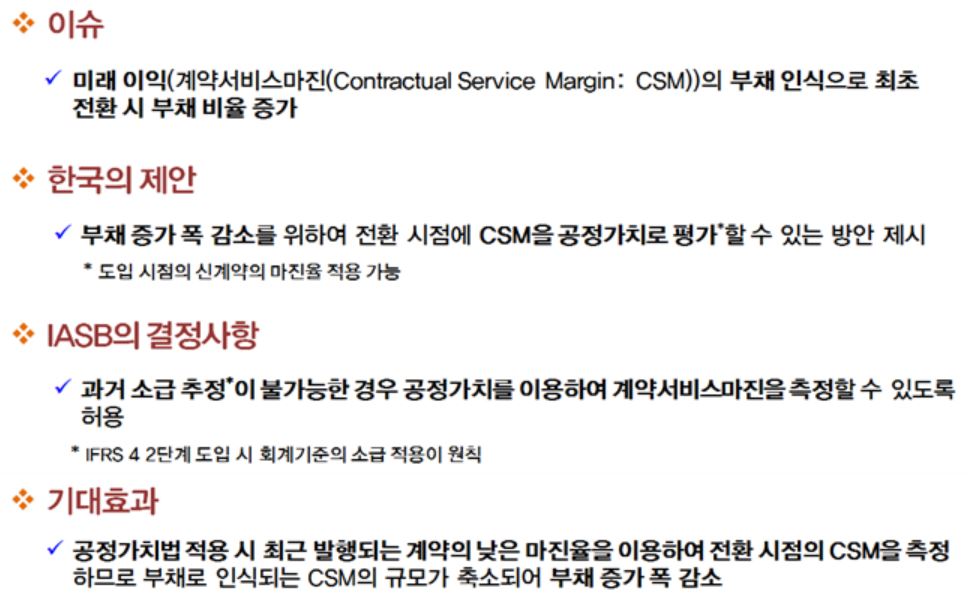

제도 시행일 연기는 거절됐지만, 보험사들의 부채 증가 부담을 일부 완화해주는 요청은 받아들여졌다.

새 국제회계기준에서는 미래에 발생할 것으로 예상하는 이익(계약상 서비스 마진·CSM)을 부채로 인식하게 돼 있는데, 이 규정을 다소 완화해 줬다.

CSM의 부채 전환은 소급 적용이 원칙이지만, 만약 소급 추정이 불가능할 경우 전환 시점의 시장 가격에 맞춰 측정(공정가치 회계)할 수 있게 했다. 이 경우 보험사들의 부채 증가 폭이 다소 줄어든다.

회계기준원은 "그동안 우려됐던 부채 증가의 부담은 감소할 수 있으나, 개별 보험사별로 영향이 다를 수 있어 추가로 정밀한 분석이 필요하다"고 설명했다.

| ▲ 한국회계기준원 보도자료. |

◇ 우려는 여전…유상증자·후순위채 발행 등 분주

보험사의 부담이 일부 줄긴 했지만, 그동안의 우려가 완전히 해소하는 수준은 아니라는 게 전문가들의 설명이다.

금융당국 관계자는 "기본적으로 저금리 탓에 부채가 늘어나는 것은 여전하다"며 "다만 여기에 더해 부채로 쌓아야 했던 미래 이익에 대한 규정이 완화해, 이와 관련한 부채가 초안보다 약간 줄어든 수준"이라고 설명했다.

이에 따라 일부 보험사들의 자본 확충이 필요한 점도 여전하다. 강승건 대신증권 연구원은 "향후 증자 및 자본 확충 가능성이 완전히 소멸한 게 아니고, 일정 부분 확충은 필요할 수 있다"며 "다만 그 금액이 감소할 것으로 예상한다"고 말했다.

실제 보험사들도 뒤늦게 분주하게 움직이고 있다. 보험사들은 저마다 유상증자나 후순위채·영구채 발행 등을 시행했거나 검토하고 있다.

동양생명은 최근 6246억원 규모의 유상증자를 했고, NH농협생명과 롯데손해보험, KDB생명 등도 각각 1000억원에서 3000억원 규모의 후순위채 발행을 계획하고 있다.